2022中级银行从业资格-中级银行业法律法规与综合能力考试全真模拟卷17(附答案带详解)

2022中级银行从业资格-中级银行业法律法规与综合能力考试全真模拟卷17(附答案带详解)

《2022中级银行从业资格-中级银行业法律法规与综合能力考试全真模拟卷17(附答案带详解)》由会员分享,可在线阅读,更多相关《2022中级银行从业资格-中级银行业法律法规与综合能力考试全真模拟卷17(附答案带详解)(5页珍藏版)》请在装配图网上搜索。

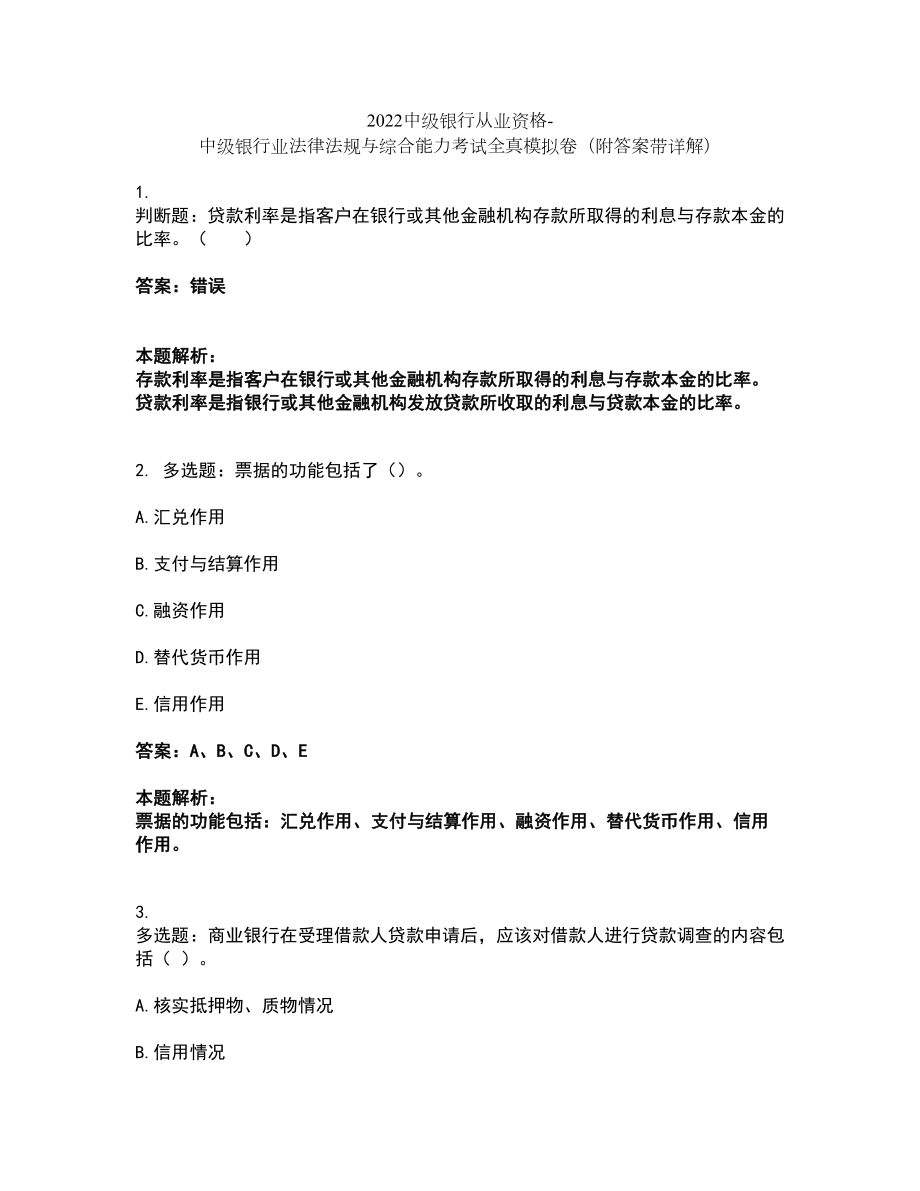

1、2022中级银行从业资格-中级银行业法律法规与综合能力考试全真模拟卷(附答案带详解)1. 判断题:贷款利率是指客户在银行或其他金融机构存款所取得的利息与存款本金的比率。()答案:错误 本题解析:存款利率是指客户在银行或其他金融机构存款所取得的利息与存款本金的比率。贷款利率是指银行或其他金融机构发放贷款所收取的利息与贷款本金的比率。2. 多选题:票据的功能包括了()。A.汇兑作用B.支付与结算作用C.融资作用D.替代货币作用E.信用作用答案:A、B、C、D、E 本题解析:票据的功能包括:汇兑作用、支付与结算作用、融资作用、替代货币作用、信用作用。3. 多选题:商业银行在受理借款人贷款申请后,应该

2、对借款人进行贷款调查的内容包括( )。A.核实抵押物、质物情况B.信用情况C.核实保证人情况D.借款的合法性、安全性E.测定贷款的风险度答案:A、B、C、D、E 本题解析:贷款人的调查人员应当对借款人的信用等级以及借款的合法性、安全性、盈利性等情况进行调查;核实抵押物、质物、保证人情况,测定贷款的风险。贷款人应当建立审贷分离、分级审批的贷款管理制度。4. 多选题:清廉金融产品,强调金融产品的( )是金融客户关注的重点,必须经得起客户及社会的监督和检验。A.安全性B.透明度C.收益性D.流动性E.独立性答案:A、B、C 本题解析:清廉金融产品,强调金融产品的安全性、透明度、收益性是金融客户关注的

3、重点,必须经得起客户及社会的监督和检验。金融机构不得销售或推介未经审批的产品,不得代销未持有金融牌照机构发行的产品。5. 判断题:个人通知存款的起存金额一般为5万。()答案:正确 本题解析:个人通知存款的业务特点有:开户时不约定存期,预先确定品种,支取时只要提前一定时间通知银行,约定支取日期及金额。目前,银行提供一天、七天通知储蓄存款两个品种。一般5万元起存。6. 多选题:按照交割时间划分,金融市场可以分为( )。A.现货市场B.发行市场C.期货市场D.流通市场E.证券市场答案:A、C 本题解析:AC题中BD选项中的发行市场和流通市场是按照交易的阶段划分的;E项错误;按照交割时间划分,金融市场

4、可分为现货市场和期货市场。故选AC。7. 多选题:银行的成本中心涵盖的机构包括()。A.管理部门B.运作中心C.培训机构D.分支机构E.产品线答案:A、B、C 本题解析:在银行组织架构的内部管理上,按照管理会计角度划分,将银行机构分为成本中心和利润中心两类,其中成本中心涵盖管理部门、运作中心、培训机构等机构,利润中心包括独立核算的分支机构、产品线和子公司等。8. 多选题:行政复议机关履行行政复议职责,应当遵循()的原则,坚持有错必纠,保障法律、法规的正确实施。A.合法B.公正C.公开D.及时E.便民答案:A、B、C、D、E 本题解析:暂无解析9. 判断题:信贷资产证券化模式下,能将银行的信贷能力和市场的风险承担能力充分结合起来,提高融资的效率。答案:正确 本题解析:信贷资产证券化模式下,银行不承担贷款的信用风险,而是由投资者承担,银行负责贷款的评审和贷后管理,这样就能将银行的信贷能力和市场的风险承担能力充分结合起来,提高融资的效率。10. 多选题:银行信息披露的方式包括( )。A.内部邮件B.新闻媒体C.致股东的信D.新闻发布会E.年报答案:B、D、E 本题解析:银行信息披露的方式根据披露的对象和范围,可选择新闻媒体、新闻发布会、年报等方式。

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。