电大企业集团财务管理计算题汇总

电大企业集团财务管理计算题汇总

《电大企业集团财务管理计算题汇总》由会员分享,可在线阅读,更多相关《电大企业集团财务管理计算题汇总(18页珍藏版)》请在装配图网上搜索。

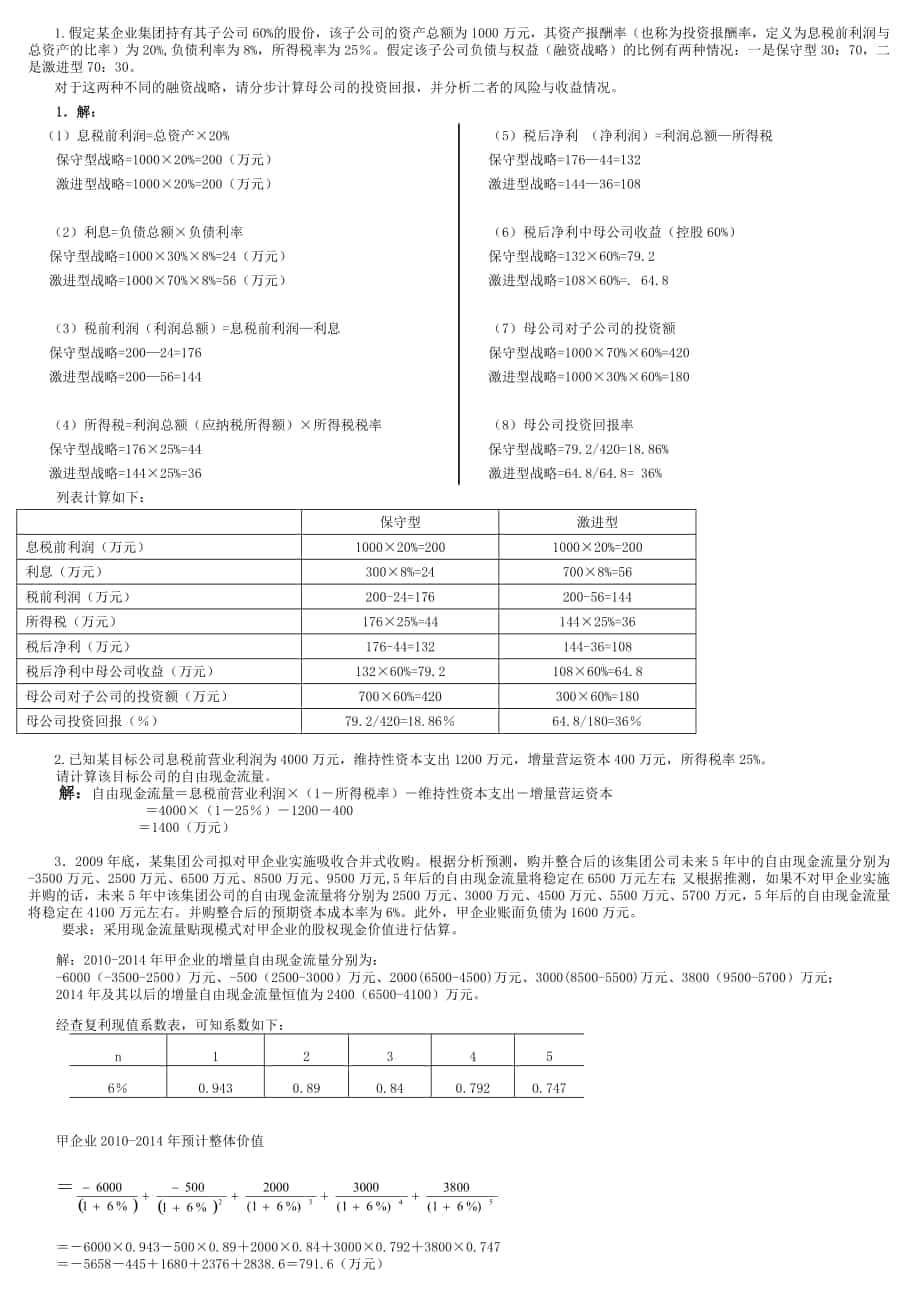

1、1.假定某企业集团持有其子公司60%的股份,该子公司的资产总额为1000万元,其资产报酬率(也称为投资报酬率,定义为息税前利润与总资产的比率)为20%,负债利率为8%,所得税率为25。假定该子公司负债与权益(融资战略)的比例有两种情况:一是保守型30:70,二是激进型70:30。对于这两种不同的融资战略,请分步计算母公司的投资回报,并分析二者的风险与收益情况。1解:(1)息税前利润=总资产20%保守型战略=100020%=200(万元)激进型战略=100020%=200(万元)(2)利息=负债总额负债利率保守型战略=100030%8%=24(万元)激进型战略=100070%8%=56(万元)(

2、3)税前利润(利润总额)=息税前利润利息保守型战略=20024=176激进型战略=20056=144(4)所得税=利润总额(应纳税所得额)所得税税率保守型战略=17625%=44激进型战略=14425%=36(5)税后净利 (净利润)=利润总额所得税保守型战略=17644=132激进型战略=14436=108(6)税后净利中母公司收益(控股60%)保守型战略=13260%=79.2激进型战略=10860%=. 64.8 (7)母公司对子公司的投资额保守型战略=100070%60%=420激进型战略=100030%60%=180(8)母公司投资回报率保守型战略=79.2/420=18.86%激进

3、型战略=64.8/64.8= 36%列表计算如下:保守型激进型息税前利润(万元)100020%=200100020%=200利息(万元)3008%=247008%=56税前利润(万元)200-24=176200-56=144所得税(万元)17625%=4414425%=36税后净利(万元)176-44=132144-36=108税后净利中母公司收益(万元)13260%=79.210860%=64.8母公司对子公司的投资额(万元)70060%=42030060%=180母公司投资回报()79.2/420=18.8664.8/180=362.已知某目标公司息税前营业利润为4000万元,维持性资本支

4、出1200万元,增量营运资本400万元,所得税率25%。请计算该目标公司的自由现金流量。解:自由现金流量息税前营业利润(1所得税率)维持性资本支出增量营运资本 4000(125)1200400 1400(万元)32009年底,某集团公司拟对甲企业实施吸收合并式收购。根据分析预测,购并整合后的该集团公司未来5年中的自由现金流量分别为-3500万元、2500万元、6500万元、8500万元、9500万元,5年后的自由现金流量将稳定在6500万元左右;又根据推测,如果不对甲企业实施并购的话,未来5年中该集团公司的自由现金流量将分别为2500万元、3000万元、4500万元、5500万元、5700万元

5、,5年后的自由现金流量将稳定在4100万元左右。并购整合后的预期资本成本率为6%。此外,甲企业账面负债为1600万元。 要求:采用现金流量贴现模式对甲企业的股权现金价值进行估算。解:2010-2014年甲企业的增量自由现金流量分别为:-6000(-3500-2500)万元、-500(2500-3000)万元、2000(6500-4500)万元、3000(8500-5500)万元、3800(9500-5700)万元; 2014年及其以后的增量自由现金流量恒值为2400(6500-4100)万元。经查复利现值系数表,可知系数如下:n1234560.9430.890.840.7920.747甲企业2

6、010-2014年预计整体价值60000.9435000.8920000.8430000.79238000.7475658445168023762838.6791.6(万元) 2014年及其以后甲企业预计整体价值(现金流量现值)29880(万元)甲企业预计整体价值总额791.62988030671.6(万元)甲企业预计股权价值=30671.6-1600=29071.6(万元)4甲公司已成功地进入第八个营业年的年末,且股份全部获准挂牌上市,年平均市盈率为15。该公司2009年12月31日资产负债表主要数据如下:资产总额为20000万元,债务总额为4500万元。当年净利润为3700万元。甲公司现准

7、备向乙公司提出收购意向(并购后甲公司依然保持法人地位),乙公司的产品及市场范围可以弥补甲公司相关方面的不足。2009年12月31日B公司资产负债表主要数据如下:资产总额为5200万元,债务总额为1300万元。当年净利润为480万元,前三年平均净利润为440万元。与乙公司具有相同经营范围和风险特征的上市公司平均市盈率为11。甲公司收购乙公司的理由是可以取得一定程度的协同效应,并相信能使乙公司未来的效率和效益提高到同甲公司一样的水平。要求:运用市盈率法,分别按下列条件对目标公司的股权价值进行估算。(1)基于目标公司乙最近的盈利水平和同业市盈率;(2)基于目标公司乙近三年平均盈利水平和同业市盈率。(

8、3)假定目标公司乙被收购后的盈利水平能够迅速提高到甲公司当前的资产报酬率水平和甲公司市盈率。解:(1)乙目标公司当年股权价值=48011=5280(万元)(2)乙目标公司近三年股权价值=44011=4840(万元)(3)甲公司资产报酬率=3700/20000=18.5%(4)乙目标公司预计净利润=520018.5%=962(万元)(5)乙目标公司股权价值=96215=14430(万元)5某集团公司意欲收购在业务及市场方面与其具有一定协同性的甲企业60%的股权,相关财务资料如下:甲企业拥有6000万股普通股,2007年、2008年、2009年税前利润分别为2200万元、2300万元、2400万元

9、,所得税率25%;该集团公司决定选用市盈率法,以甲企业自身的市盈率20为参数,按甲企业三年平均盈利水平对其作出价值评估。要求:计算甲企业预计每股价值、企业价值总额及该集团公司预计需要支付的收购价款。.解:甲企业近三年平均税前利润(2200+2300+2400)/32300(万元) 甲企业近三年平均税后利润2300(1-25%)1725(万元)甲企业近三年平均每股收益 1725/60000.29(元/股) 甲企业每股价值每股收益市盈率 0.29205.8(元/股) 甲企业价值总额5.8600034800(万元)集团公司收购甲企业60%的股权,预计需支付的价款为: 3480060%20880(万元

10、)6 A公司2009年12月31日的资产负债表(简表)如下表所示。 资产负债表(简表) 2009年12月31日 单位:万元资产项目金额负债与所有者权益项目金额流动资产固定资产50000100000短期债务长期债务实收资本留存收益40000100007000030000资产合计150000负债与所有者权益合计150000假定A公司2009年的销售收入为100000万元,销售净利率为10%,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。要求:计算2010年该公

11、司的外部融资需要量。解:(1)A公司2010年增加的销售额为10000012%=12000万元(2)A公司销售增长而增加的投资需求为(150000/100000)12000=18000(3)A公司销售增长而增加的负债融资量为(50000/100000)12000=6000(4)A公司销售增长情况下提供的内部融资量为100000(1+12%)10%(1-40%)=6720(5)A公司外部融资需要量=18000-6000-6720=5280万元7甲公司2009年12月31日的资产负债表(简表)如下表所示。 资产负债表(简表) 2009年12月31日 单位:亿元资产项目金额负债与所有者权益项目金额现

12、金应收账款存货固定资产5253040短期债务长期债务实收资本留存收益40104010资产合计100负债与所有者权益合计100甲公司2009年的销售收入为12亿元,销售净利率为12%,现金股利支付率为50%,公司现有生产能力尚未饱和,增加销售无需追加固定资产投资。经营销部门预测,公司2010年度销售收入将提高到13.5亿元,公司销售净利率和利润分配政策不变。要求:计算2010年该公司的外部融资需要量。解:(1)甲公司资金需要总量=(5+25+30)/12-(40+10)/12 (13.5-12)=1.25亿元(2)甲公司销售增长情况下提供的内部融资量为13.512%(1-50%)=0.81亿元(

13、3)甲公司外部融资需要量=1.25-0.81=0.44亿元8某企业集团是一家控股投资公司,自身的总资产为2000万元,资产负债率为30。该公司现有甲、乙、丙三家控股子公司,母公司对三家子公司的投资总额为1000万元,对各子公司的投资及所占股份见下表:子公司母公司投资额(万元)母公司所占股份()甲公司400100乙公司35075丙公司25060假定母公司要求达到的权益资本报酬率为12,且母公司的收益的80来源于子公司的投资收益,各子公司资产报酬率及税负相同。要求:(1)计算母公司税后目标利润; (2)计算子公司对母公司的收益贡献份额; (3)假设少数权益股东与大股东具有相同的收益期望,试确定三个

14、子公司自身的税后目标利润。解:(1)母公司税后目标利润2000(130)12168(万元)(2)子公司的贡献份额:甲公司的贡献份额1688053.76(万元) 乙公司的贡献份额1688047.04(万元) 丙公司的贡献份额1688033.6(万元)(3)子公司的税后目标利润:甲公司税后目标利润53.7610053.76(万元) 乙公司税后目标利润47.047562.72(万元) 丙公司税后目标利润33.66056(万元)9. 某企业2009年末现金和银行存款80万元,短期投资40万元,应收账款120万元,存货280万元,预付账款50万元;流动负债420万元。试计算流动比率、速动比率,并给予简要

15、评价。解:流动资产80+40+120+280+50570(万元)流动比率流动资产流动负债5704201.36速动资产流动资产存货预付账款570-280-50240(万元)速动比率速动资产流动负债2404200.57由以上计算可知,该企业的流动比率为1.362,速动比率0.571,说明企业的短期偿债能力较差,存在一定的财务风险10. 某企业2009年有关资料如下:(金额单位:万元) 项目 年初数年末数本年或平均存货45006400流动负债37505000总资产937510625流动比率1.5速动比率0.8权益乘数1.5流动资产周转次数4净利润1800要求:(1)计算流动资产的年初余额、年末余额和

16、平均余额(假定流动资产由速动资产与存货组成)。(2)计算本年度产品销售收入净额和总资产周转率。(3)计算销售净利率和净资产利润率。解:流动资产年初余额=37500.8+4500=7500(万元)流动资产年末余额=50001.5=7500(万元)流动资产平均余额=7500(万元)产品销售收入净额=47500=30000(万元)总资产周转率=30000/(9375+10625)2=3(次)销售净利率=180030000100%=6%净资产利润率=6%31.5=27%11.某企业2009年产品销售收入12000万元,发生的销售退回40万元,销售折让50万元,现金折扣10万元产品销售成本7600万元年

17、初、年末应收账款余额分别为180万元和220万元;年初、年末存货余额分别为480万元和520万元;年初、年末流动资产余额分别为900万元和940万元。要求计算:(1)应收账款周转次数和周转天数;(2)存货周转次数和周转天数;(3) 流动资产周转次数和周转天数。解:销售收入净额12000-40-50-1011900(万元)应收账款的周转次数11900(180+220)259.5(次)应收账款的周转天数36059.56.06(天)存货的周转次数7600(480+520)215.2(次)存货的周转天数36015.223.68(天)流动资产的周转次数11900(900+940)212.93(次)流动资

18、产的周转天数36012.9327.84(次)12.不同资本结构下甲、乙两公司的有关数据如表所示:子公司甲子公司乙有息债务(利率为10%)700200净资产300800总资产(本题中,即“投入资本”)10001000息税前利润(EBIT)150120利息7020税前利润80100所得税(25%)2025税后利润6075假定两家公司的加权平均资本成本率均为6.5%(集团设定的统一必要报酬率),要求分别计算甲乙两家公司的下列指标:1.净资产收益率(ROE);2.总资产报酬率(ROA、税后);3.税后净营业利润(NOPAT);4.投入资本报酬率(ROIC)。5. 经济增加值(EVA)解:子公司甲:净资

19、产收益率企业净利润净资产(账面值) 6030020总资产报酬率(税后)=净利润/平均资产总额1006010006税后净营业利润(NOPAT)=EBIT*(1-T)150(125)112.5投入资本报酬率=息税前利润(1T)/投入资本总额100% 150(125)1000112.5100011.25经济增加值(EVA)=税后净营业利润资本成本 = 税后净营业利润投入资本总额*平均资本成本率=112.51000*6.5=47.5子公司乙:净资产收益率企业净利润净资产(账面值) 758009.38总资产报酬率(税后)=净利润/平均资产总额1007510007.5税后净营业利润(NOPAT)=EBIT

20、*(1-T)120(125)90投入资本报酬率=息税前利润(1T)/投入资本总额100% 120(125)10009010009经济增加值(EVA)=税后净营业利润资本成本 =税后净营业利润投入资本总额*平均资本成本率=901000*6.5=251.假定某企业集团持有其子公司60%的股份,该子公司的资产总额为1000万元,其资产报酬率(也称为投资报酬率,定义为息税前利润与总资产的比率)为20%,负债利率为8%,所得税率为25。假定该子公司负债与权益(融资战略)的比例有两种情况:一是保守型30:70,二是激进型70:30。对于这两种不同的融资战略,请分步计算母公司的投资回报,并分析二者的风险与收

21、益情况。1解:(1)息税前利润=总资产20%保守型战略=100020%=200(万元)激进型战略=100020%=200(万元)(2)利息=负债总额负债利率保守型战略=100030%8%=24(万元)激进型战略=100070%8%=56(万元)(3)税前利润(利润总额)=息税前利润利息保守型战略=20024=176激进型战略=20056=144(4)所得税=利润总额(应纳税所得额)所得税税率保守型战略=17625%=44激进型战略=14425%=36(5)税后净利 (净利润)=利润总额所得税保守型战略=17644=132激进型战略=14436=108(6)税后净利中母公司收益(控股60%)保守

22、型战略=13260%=79.2激进型战略=10860%=. 64.8 (7)母公司对子公司的投资额保守型战略=100070%60%=420激进型战略=100030%60%=180(8)母公司投资回报率保守型战略=79.2/420=18.86%激进型战略=64.8/64.8= 36%列表计算如下:保守型激进型息税前利润(万元)100020%=200100020%=200利息(万元)3008%=247008%=56税前利润(万元)200-24=176200-56=144所得税(万元)17625%=4414425%=36税后净利(万元)176-44=132144-36=108税后净利中母公司收益(万

23、元)13260%=79.210860%=64.8母公司对子公司的投资额(万元)70060%=42030060%=180母公司投资回报()79.2/420=18.8664.8/180=362.已知某目标公司息税前营业利润为4000万元,维持性资本支出1200万元,增量营运资本400万元,所得税率25%。请计算该目标公司的自由现金流量。解:自由现金流量息税前营业利润(1所得税率)维持性资本支出增量营运资本 4000(125)1200400 1400(万元)32009年底,某集团公司拟对甲企业实施吸收合并式收购。根据分析预测,购并整合后的该集团公司未来5年中的自由现金流量分别为-3500万元、250

24、0万元、6500万元、8500万元、9500万元,5年后的自由现金流量将稳定在6500万元左右;又根据推测,如果不对甲企业实施并购的话,未来5年中该集团公司的自由现金流量将分别为2500万元、3000万元、4500万元、5500万元、5700万元,5年后的自由现金流量将稳定在4100万元左右。并购整合后的预期资本成本率为6%。此外,甲企业账面负债为1600万元。 要求:采用现金流量贴现模式对甲企业的股权现金价值进行估算。解:2010-2014年甲企业的增量自由现金流量分别为:-6000(-3500-2500)万元、-500(2500-3000)万元、2000(6500-4500)万元、3000

25、(8500-5500)万元、3800(9500-5700)万元; 2014年及其以后的增量自由现金流量恒值为2400(6500-4100)万元。经查复利现值系数表,可知系数如下:n1234560.9430.890.840.7920.747甲企业2010-2014年预计整体价值60000.9435000.8920000.8430000.79238000.7475658445168023762838.6791.6(万元) 2014年及其以后甲企业预计整体价值(现金流量现值)29880(万元)甲企业预计整体价值总额791.62988030671.6(万元)甲企业预计股权价值=30671.6-1600

26、=29071.6(万元)4甲公司已成功地进入第八个营业年的年末,且股份全部获准挂牌上市,年平均市盈率为15。该公司2009年12月31日资产负债表主要数据如下:资产总额为20000万元,债务总额为4500万元。当年净利润为3700万元。甲公司现准备向乙公司提出收购意向(并购后甲公司依然保持法人地位),乙公司的产品及市场范围可以弥补甲公司相关方面的不足。2009年12月31日B公司资产负债表主要数据如下:资产总额为5200万元,债务总额为1300万元。当年净利润为480万元,前三年平均净利润为440万元。与乙公司具有相同经营范围和风险特征的上市公司平均市盈率为11。甲公司收购乙公司的理由是可以取

27、得一定程度的协同效应,并相信能使乙公司未来的效率和效益提高到同甲公司一样的水平。要求:运用市盈率法,分别按下列条件对目标公司的股权价值进行估算。(1)基于目标公司乙最近的盈利水平和同业市盈率;(2)基于目标公司乙近三年平均盈利水平和同业市盈率。(3)假定目标公司乙被收购后的盈利水平能够迅速提高到甲公司当前的资产报酬率水平和甲公司市盈率。解:(1)乙目标公司当年股权价值=48011=5280(万元)(2)乙目标公司近三年股权价值=44011=4840(万元)(3)甲公司资产报酬率=3700/20000=18.5%(4)乙目标公司预计净利润=520018.5%=962(万元)(5)乙目标公司股权价

28、值=96215=14430(万元)5某集团公司意欲收购在业务及市场方面与其具有一定协同性的甲企业60%的股权,相关财务资料如下:甲企业拥有6000万股普通股,2007年、2008年、2009年税前利润分别为2200万元、2300万元、2400万元,所得税率25%;该集团公司决定选用市盈率法,以甲企业自身的市盈率20为参数,按甲企业三年平均盈利水平对其作出价值评估。要求:计算甲企业预计每股价值、企业价值总额及该集团公司预计需要支付的收购价款。.解:甲企业近三年平均税前利润(2200+2300+2400)/32300(万元) 甲企业近三年平均税后利润2300(1-25%)1725(万元)甲企业近三

29、年平均每股收益 1725/60000.29(元/股) 甲企业每股价值每股收益市盈率 0.29205.8(元/股) 甲企业价值总额5.8600034800(万元)集团公司收购甲企业60%的股权,预计需支付的价款为: 3480060%20880(万元)6 A公司2009年12月31日的资产负债表(简表)如下表所示。 资产负债表(简表) 2009年12月31日 单位:万元资产项目金额负债与所有者权益项目金额流动资产固定资产50000100000短期债务长期债务实收资本留存收益40000100007000030000资产合计150000负债与所有者权益合计150000假定A公司2009年的销售收入为1

30、00000万元,销售净利率为10%,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。要求:计算2010年该公司的外部融资需要量。解:(1)A公司2010年增加的销售额为10000012%=12000万元(2)A公司销售增长而增加的投资需求为(150000/100000)12000=18000(3)A公司销售增长而增加的负债融资量为(50000/100000)12000=6000(4)A公司销售增长情况下提供的内部融资量为100000(1+12%)10%(1-

31、40%)=6720(5)A公司外部融资需要量=18000-6000-6720=5280万元7甲公司2009年12月31日的资产负债表(简表)如下表所示。 资产负债表(简表) 2009年12月31日 单位:亿元资产项目金额负债与所有者权益项目金额现金应收账款存货固定资产5253040短期债务长期债务实收资本留存收益40104010资产合计100负债与所有者权益合计100甲公司2009年的销售收入为12亿元,销售净利率为12%,现金股利支付率为50%,公司现有生产能力尚未饱和,增加销售无需追加固定资产投资。经营销部门预测,公司2010年度销售收入将提高到13.5亿元,公司销售净利率和利润分配政策不

32、变。要求:计算2010年该公司的外部融资需要量。解:(1)甲公司资金需要总量=(5+25+30)/12-(40+10)/12 (13.5-12)=1.25亿元(2)甲公司销售增长情况下提供的内部融资量为13.512%(1-50%)=0.81亿元(3)甲公司外部融资需要量=1.25-0.81=0.44亿元8某企业集团是一家控股投资公司,自身的总资产为2000万元,资产负债率为30。该公司现有甲、乙、丙三家控股子公司,母公司对三家子公司的投资总额为1000万元,对各子公司的投资及所占股份见下表:子公司母公司投资额(万元)母公司所占股份()甲公司400100乙公司35075丙公司25060假定母公司

33、要求达到的权益资本报酬率为12,且母公司的收益的80来源于子公司的投资收益,各子公司资产报酬率及税负相同。要求:(1)计算母公司税后目标利润; (2)计算子公司对母公司的收益贡献份额; (3)假设少数权益股东与大股东具有相同的收益期望,试确定三个子公司自身的税后目标利润。解:(1)母公司税后目标利润2000(130)12168(万元)(2)子公司的贡献份额:甲公司的贡献份额1688053.76(万元) 乙公司的贡献份额1688047.04(万元) 丙公司的贡献份额1688033.6(万元)(3)子公司的税后目标利润:甲公司税后目标利润53.7610053.76(万元) 乙公司税后目标利润47.

34、047562.72(万元) 丙公司税后目标利润33.66056(万元)9. 某企业2009年末现金和银行存款80万元,短期投资40万元,应收账款120万元,存货280万元,预付账款50万元;流动负债420万元。试计算流动比率、速动比率,并给予简要评价。解:流动资产80+40+120+280+50570(万元)流动比率流动资产流动负债5704201.36速动资产流动资产存货预付账款570-280-50240(万元)速动比率速动资产流动负债2404200.57由以上计算可知,该企业的流动比率为1.362,速动比率0.571,说明企业的短期偿债能力较差,存在一定的财务风险10. 某企业2009年有关

35、资料如下:(金额单位:万元) 项目 年初数年末数本年或平均存货45006400流动负债37505000总资产937510625流动比率1.5速动比率0.8权益乘数1.5流动资产周转次数4净利润1800要求:(1)计算流动资产的年初余额、年末余额和平均余额(假定流动资产由速动资产与存货组成)。(2)计算本年度产品销售收入净额和总资产周转率。(3)计算销售净利率和净资产利润率。解:流动资产年初余额=37500.8+4500=7500(万元)流动资产年末余额=50001.5=7500(万元)流动资产平均余额=7500(万元)产品销售收入净额=47500=30000(万元)总资产周转率=30000/(

36、9375+10625)2=3(次)销售净利率=180030000100%=6%净资产利润率=6%31.5=27%11.某企业2009年产品销售收入12000万元,发生的销售退回40万元,销售折让50万元,现金折扣10万元产品销售成本7600万元年初、年末应收账款余额分别为180万元和220万元;年初、年末存货余额分别为480万元和520万元;年初、年末流动资产余额分别为900万元和940万元。要求计算:(1)应收账款周转次数和周转天数;(2)存货周转次数和周转天数;(3) 流动资产周转次数和周转天数。解:销售收入净额12000-40-50-1011900(万元)应收账款的周转次数11900(1

37、80+220)259.5(次)应收账款的周转天数36059.56.06(天)存货的周转次数7600(480+520)215.2(次)存货的周转天数36015.223.68(天)流动资产的周转次数11900(900+940)212.93(次)流动资产的周转天数36012.9327.84(次)12.不同资本结构下甲、乙两公司的有关数据如表所示:子公司甲子公司乙有息债务(利率为10%)700200净资产300800总资产(本题中,即“投入资本”)10001000息税前利润(EBIT)150120利息7020税前利润80100所得税(25%)2025税后利润6075假定两家公司的加权平均资本成本率均为

38、6.5%(集团设定的统一必要报酬率),要求分别计算甲乙两家公司的下列指标:1.净资产收益率(ROE);2.总资产报酬率(ROA、税后);3.税后净营业利润(NOPAT);4.投入资本报酬率(ROIC)。5. 经济增加值(EVA)解:子公司甲:净资产收益率企业净利润净资产(账面值) 6030020总资产报酬率(税后)=净利润/平均资产总额1006010006税后净营业利润(NOPAT)=EBIT*(1-T)150(125)112.5投入资本报酬率=息税前利润(1T)/投入资本总额100% 150(125)1000112.5100011.25经济增加值(EVA)=税后净营业利润资本成本 = 税后净

39、营业利润投入资本总额*平均资本成本率=112.51000*6.5=47.5子公司乙:净资产收益率企业净利润净资产(账面值) 758009.38总资产报酬率(税后)=净利润/平均资产总额1007510007.5税后净营业利润(NOPAT)=EBIT*(1-T)120(125)90投入资本报酬率=息税前利润(1T)/投入资本总额100% 120(125)10009010009经济增加值(EVA)=税后净营业利润资本成本 =税后净营业利润投入资本总额*平均资本成本率=901000*6.5=251.假定某企业集团持有其子公司60%的股份,该子公司的资产总额为1000万元,其资产报酬率(也称为投资报酬率

40、,定义为息税前利润与总资产的比率)为20%,负债利率为8%,所得税率为25。假定该子公司负债与权益(融资战略)的比例有两种情况:一是保守型30:70,二是激进型70:30。对于这两种不同的融资战略,请分步计算母公司的投资回报,并分析二者的风险与收益情况。1解: (1)息税前利润=总资产20% 保守型战略=100020%=200(万元)激进型战略=100020%=200(万元)(2)利息=负债总额负债利率保守型战略=100030%8%=24(万元)激进型战略=100070%8%=56(万元)(3)税前利润(利润总额)=息税前利润利息保守型战略=20024=176激进型战略=20056=144(4

41、)所得税=利润总额(应纳税所得额)所得税税率保守型战略=17625%=44激进型战略=14425%=36(5)税后净利 (净利润)=利润总额所得税保守型战略=17644=132激进型战略=14436=108(6)税后净利中母公司收益(控股60%)保守型战略=13260%=79.2激进型战略=10860%=. 64.8(7)母公司对子公司的投资额保守型战略=100070%60%=420激进型战略=100030%60%=180(8)母公司投资回报率 保守型战略=79.2/420=18.86%激进型战略=64.8/64.8= 36%列表计算如下:保守型激进型息税前利润(万元)100020%=2001

42、00020%=200利息(万元)3008%=247008%=56税前利润(万元)200-24=176200-56=144所得税(万元)17625%=4414425%=36税后净利(万元)176-44=132144-36=108税后净利中母公司收益(万元)13260%=79.210860%=64.8母公司对子公司的投资额(万元)70060%=42030060%=180母公司投资回报()79.2/420=18.8664.8/180=36分析:上述两种不同的融资战略,子公司对母公司的贡献程度完全不同,保守型战略下子公司对母公司的贡献较低,而激进型则较高。同时,两种不同融资战略导向下的财务风险也是完全

43、不同,保守型战略下的财务风险要低,而激进型战略下的财务风险要高。这种高风险高收益状态,是企业集团总部在确定企业集团整体风险时需要权衡考虑的。2.已知某目标公司息税前营业利润为4000万元,维持性资本支出1200万元,增量营运资本400万元,所得税率25%。请计算该目标公司的自由现金流量。2解:自由现金流量息税前营业利润(1所得税率)维持性资本支出增量营运资本 4000(125)1200400 1400(万元)32009年底,某集团公司拟对甲企业实施吸收合并式收购。根据分析预测,购并整合后的该集团公司未来5年中的自由现金流量分别为-3500万元、2500万元、6500万元、8500万元、9500

44、万元,5年后的自由现金流量将稳定在6500万元左右;又根据推测,如果不对甲企业实施并购的话,未来5年中该集团公司的自由现金流量将分别为2500万元、3000万元、4500万元、5500万元、5700万元,5年后的自由现金流量将稳定在4100万元左右。并购整合后的预期资本成本率为6%。此外,甲企业账面负债为1600万元。 要求:采用现金流量贴现模式对甲企业的股权现金价值进行估算。3.解:2010-2014年甲企业的增量自由现金流量分别为:-6000(-3500-2500)万元|-500(2500-3000)万元|2000(6500-4500)万元、3000(8500-5500)万元|3800(9

45、500-5700)万元; 2014年及其以后的增量自由现金流量恒值为2400(6500-4100)万元。经查复利现值系数表,可知系数如下:n1234560.9430.890.840.7920.747甲企业2010-2014年预计整体价值60000.9435000.8920000.8430000.79238000.7475658445168023762838.6791.6(万元) 2014年及其以后甲企业预计整体价值(现金流量现值)29880(万元)甲企业预计整体价值总额791.62988030671.6(万元)甲企业预计股权价值=30671.6-1600=29071.6(万元)4甲公司已成功地

46、进入第八个营业年的年末,且股份全部获准挂牌上市,年平均市盈率为15。该公司2009年12月31日资产负债表主要数据如下:资产总额为20000万元,债务总额为4500万元。当年净利润为3700万元。甲公司现准备向乙公司提出收购意向(并购后甲公司依然保持法人地位),乙公司的产品及市场范围可以弥补甲公司相关方面的不足。2009年12月31日B公司资产负债表主要数据如下:资产总额为5200万元,债务总额为1300万元。当年净利润为480万元,前三年平均净利润为440万元。与乙公司具有相同经营范围和风险特征的上市公司平均市盈率为11。甲公司收购乙公司的理由是可以取得一定程度的协同效应,并相信能使乙公司未

47、来的效率和效益提高到同甲公司一样的水平。要求:运用市盈率法,分别按下列条件对目标公司的股权价值进行估算。(1)基于目标公司乙最近的盈利水平和同业市盈率;(2)基于目标公司乙近三年平均盈利水平和同业市盈率。(3)假定目标公司乙被收购后的盈利水平能够迅速提高到甲公司当前的资产报酬率水平和甲公司市盈率。4.解:(1)乙目标公司当年股权价值=48011=5280(万元)(2)乙目标公司近三年股权价值=44011=4840(万元)(3)甲公司资产报酬率=3700/20000=18.5%(4)乙目标公司预计净利润=520018.5%=962(万元)(5)乙目标公司股权价值=96215=14430(万元)5

48、某集团公司意欲收购在业务及市场方面与其具有一定协同性的甲企业60%的股权,相关财务资料如下:甲企业拥有6000万股普通股,2007年、2008年、2009年税前利润分别为2200万元、2300万元、2400万元,所得税率25%;该集团公司决定选用市盈率法,以甲企业自身的市盈率20为参数,按甲企业三年平均盈利水平对其作出价值评估。要求:计算甲企业预计每股价值、企业价值总额及该集团公司预计需要支付的收购价款。5.解:甲企业近三年平均税前利润(2200+2300+2400)/32300(万元) 甲企业近三年平均税后利润2300(1-25%)1725(万元)甲企业近三年平均每股收益 1725/6000

49、0.29(元/股) 甲企业每股价值每股收益市盈率 0.29205.8(元/股) 甲企业价值总额5.8600034800(万元)集团公司收购甲企业60%的股权,预计需支付的价款为: 3480060%20880(万元)6 A公司2009年12月31日的资产负债表(简表)如下表所示。 资产负债表(简表) 2009年12月31日 单位:万元资产项目金额负债与所有者权益项目金额流动资产固定资产50000100000短期债务长期债务实收资本留存收益40000100007000030000资产合计150000负债与所有者权益合计150000假定A公司2009年的销售收入为100000万元,销售净利率为10%

50、,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。要求:计算2010年该公司的外部融资需要量。6.解:(1)A公司2010年增加的销售额为10000012%=12000万元(2)A公司销售增长而增加的投资需求为(150000/100000)12000=18000(3)A公司销售增长而增加的负债融资量为(50000/100000)12000=6000(4)A公司销售增长情况下提供的内部融资量为100000(1+12%)10%(1-40%)=6720(5)A公司

51、外部融资需要量=18000-6000-6720=5280万元7甲公司2009年12月31日的资产负债表(简表)如下表所示。 资产负债表(简表) 2009年12月31日 单位:亿元资产项目金额负债与所有者权益项目金额现金应收账款存货固定资产5253040短期债务长期债务实收资本留存收益40104010资产合计100负债与所有者权益合计100甲公司2009年的销售收入为12亿元,销售净利率为12%,现金股利支付率为50%,公司现有生产能力尚未饱和,增加销售无需追加固定资产投资。经营销部门预测,公司2010年度销售收入将提高到13.5亿元,公司销售净利率和利润分配政策不变。要求:计算2010年该公司

52、的外部融资需要量。7.解:(1)甲公司资金需要总量=(5+25+30)/12-(40+10)/12 (13.5-12)=1.25亿元(2)甲公司销售增长情况下提供的内部融资量为13.512%(1-50%)=0.81亿元(3)甲公司外部融资需要量=1.25-0.81=0.44亿元8某企业集团是一家控股投资公司,自身的总资产为2000万元,资产负债率为30。该公司现有甲、乙、丙三家控股子公司,母公司对三家子公司的投资总额为1000万元,对各子公司的投资及所占股份见下表:子公司母公司投资额(万元)母公司所占股份()甲公司400100乙公司35075丙公司25060假定母公司要求达到的权益资本报酬率为

53、12,且母公司的收益的80来源于子公司的投资收益,各子公司资产报酬率及税负相同。要求:(1)计算母公司税后目标利润; (2)计算子公司对母公司的收益贡献份额; (3)假设少数权益股东与大股东具有相同的收益期望,试确定三个子公司自身的税后目标利润。8.解:(1)母公司税后目标利润2000(130)12168(万元)(2)子公司的贡献份额:甲公司的贡献份额1688053.76(万元) 乙公司的贡献份额1688047.04(万元) 丙公司的贡献份额1688033.6(万元)(3)子公司的税后目标利润:甲公司税后目标利润53.7610053.76(万元) 乙公司税后目标利润47.047562.72(万

54、元)丙公司税后目标利润33.66056(万元)9. 某企业2009年末现金和银行存款80万元,短期投资40万元,应收账款120万元,存货280万元,预付账款50万元;流动负债420万元。试计算流动比率、速动比率,并给予简要评价。9.解:流动资产80+40+120+280+50570(万元)流动比率流动资产流动负债5704201.36速动资产流动资产存货预付账款570-280-50240(万元)速动比率速动资产流动负债2404200.57由以上计算可知,该企业的流动比率为1.362,速动比率0.571,说明企业的短期偿债能力较差,存在一定的财务风险10. 某企业2009年有关资料如下:(金额单位

55、:万元) 项目 年初数年末数本年或平均存货45006400流动负债37505000总资产937510625流动比率1.5速动比率0.8权益乘数1.5流动资产周转次数4净利润1800要求:(1)计算流动资产的年初余额、年末余额和平均余额(假定流动资产由速动资产与存货组成)。(2)计算本年度产品销售收入净额和总资产周转率。(3)计算销售净利率和净资产利润率。10.解:流动资产年初余额=37500.8+4500=7500(万元)流动资产年末余额=50001.5=7500(万元)流动资产平均余额=7500(万元)产品销售收入净额=47500=30000(万元)总资产周转率=30000/(9375+10625)2=3(次)销售净利率=180030000100%=6%净资产利润率=6%31.5=27%11.某企业2009年产品销售收入12000万元,发生的销售退回40万元,销售折让50万元,现金折扣10万元产品销售成本7600万元年初、年末应收账款余额分别为180万元和220万元;年初、年末存货余额分别为480万元和520万元;年初、年末流动资产余额分别为900万元和

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。