杨勇会计综合题-合并报表

杨勇会计综合题-合并报表

《杨勇会计综合题-合并报表》由会员分享,可在线阅读,更多相关《杨勇会计综合题-合并报表(18页珍藏版)》请在装配图网上搜索。

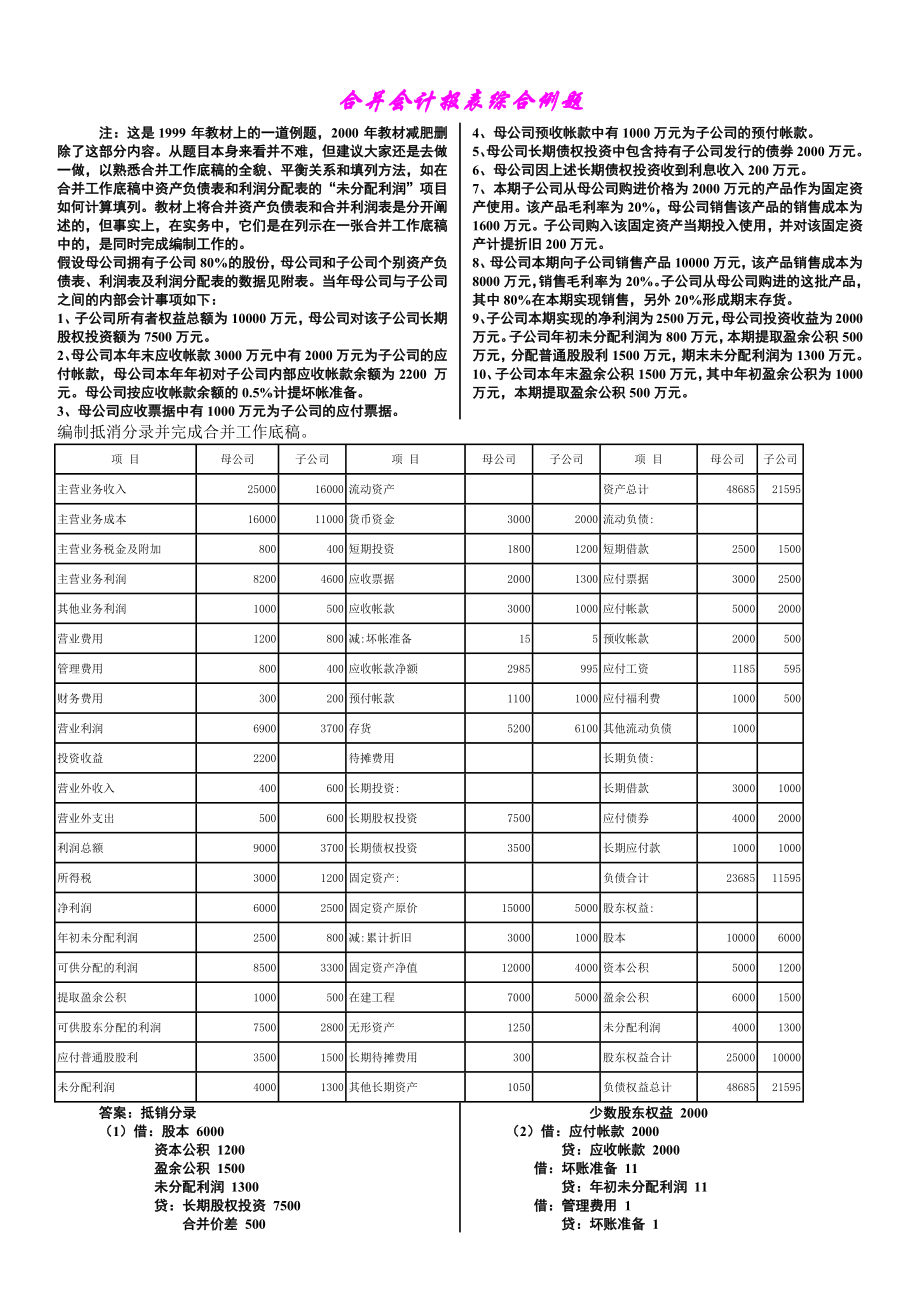

1、合并会计报表综合例题注:这是1999年教材上的一道例题,2000年教材减肥删除了这部分内容。从题目本身来看并不难,但建议大家还是去做一做,以熟悉合并工作底稿的全貌、平衡关系和填列方法,如在合并工作底稿中资产负债表和利润分配表的“未分配利润”项目如何计算填列。教材上将合并资产负债表和合并利润表是分开阐述的,但事实上,在实务中,它们是在列示在一张合并工作底稿中的,是同时完成编制工作的。假设母公司拥有子公司80%的股份,母公司和子公司个别资产负债表、利润表及利润分配表的数据见附表。当年母公司与子公司之间的内部会计事项如下:1、子公司所有者权益总额为10000万元,母公司对该子公司长期股权投资额为75

2、00万元。2、母公司本年末应收帐款3000万元中有2000万元为子公司的应付帐款,母公司本年年初对子公司内部应收帐款余额为2200万元。母公司按应收帐款余额的0.5%计提坏帐准备。3、母公司应收票据中有1000万元为子公司的应付票据。4、母公司预收帐款中有1000万元为子公司的预付帐款。5、母公司长期债权投资中包含持有子公司发行的债券2000万元。6、母公司因上述长期债权投资收到利息收入200万元。7、本期子公司从母公司购进价格为2000万元的产品作为固定资产使用。该产品毛利率为20%,母公司销售该产品的销售成本为1600万元。子公司购入该固定资产当期投入使用,并对该固定资产计提折旧200万元

3、。8、母公司本期向子公司销售产品10000万元,该产品销售成本为8000万元,销售毛利率为20%。子公司从母公司购进的这批产品,其中80%在本期实现销售,另外20%形成期末存货。9、子公司本期实现的净利润为2500万元,母公司投资收益为2000万元。子公司年初未分配利润为800万元,本期提取盈余公积500万元,分配普通股股利1500万元,期末未分配利润为1300万元。10、子公司本年末盈余公积1500万元,其中年初盈余公积为1000万元,本期提取盈余公积500万元。编制抵消分录并完成合并工作底稿。项 目母公司子公司项 目母公司子公司项 目母公司子公司主营业务收入2500016000流动资产 资

4、产总计4868521595主营业务成本1600011000货币资金30002000流动负债:主营业务税金及附加800400短期投资18001200短期借款25001500主营业务利润82004600应收票据20001300应付票据30002500其他业务利润1000500应收帐款30001000应付帐款50002000营业费用1200800减:坏帐准备155预收帐款2000500管理费用800400应收帐款净额2985995应付工资1185595财务费用300200预付帐款11001000应付福利费1000500营业利润69003700存货52006100其他流动负债1000投资收益2200待

5、摊费用长期负债:营业外收入400600长期投资:长期借款30001000营业外支出500600长期股权投资7500应付债券40002000利润总额90003700长期债权投资3500长期应付款10001000所得税30001200固定资产:负债合计2368511595净利润60002500固定资产原价150005000股东权益:年初未分配利润2500800减:累计折旧30001000股本100006000可供分配的利润85003300固定资产净值120004000资本公积50001200提取盈余公积1000500在建工程70005000盈余公积60001500可供股东分配的利润75002800

6、无形资产1250未分配利润40001300应付普通股股利35001500长期待摊费用300股东权益合计2500010000未分配利润40001300其他长期资产1050负债权益总计4868521595答案:抵销分录(1)借:股本 6000 资本公积 1200 盈余公积 1500 未分配利润 1300 贷:长期股权投资 7500 合并价差 500 少数股东权益 2000(2)借:应付帐款 2000 贷:应收帐款 2000 借:坏账准备 11 贷:年初未分配利润 11 借:管理费用 1 贷:坏账准备 1(3)借:应付票据 1000 贷:应收票据 1000(4)借:预收帐款 1000 贷:预付帐款

7、1000(5)借:应付债券 2000 贷:长期债权投资 2000(6)借:投资收益 200 贷:财务费用 200(7)借:主营业务收入 2000 贷:主营业务成本 1600 固定资产原价 400 借:累计折旧 40 贷:管理费用 40(8)借:主营业务收入 8000 贷:主营业务成本 8000 借:主营业务收入 2000 贷:主营业务成本 1600 存货 400(9)借:投资收益 2000 少数股东收益 500 年初未分配利润 800 贷:提取盈余公积 500 应付普通股股利 1500 未分配利润 1300(10)借:年初未分配利润 800 盈余公积 800 借:提取盈余公积 400 贷: 盈

8、余公积 400合并工作底稿项 目母公司子公司合计数抵 销 分 录少数股东权益合并数借 方贷 方主营业务收入250001600041000(7)2000 (8)1000029000主营业务成本160001100027000(7)1600 (8)960015800主营业务税金及附加80040012001200主营业务利润8200460012800120001120012000其他业务利润100050015001500营业费用120080020002000管理费用8004001200(2)1(7)401161财务费用300200500(6)200300营业利润69003700106001200111

9、44010039投资收益22002200(6)200 (9)2000补贴收入营业外收入40060010001000营业外支出50060011001100利润总额900037001270014201114409939所得税3000120042004200少数股东收益(9)500500净利润60002500850014201114405005239年初未分配利润25008003300(9)800 (10)800(2)111711盈余公积转入可供分配的利润850033001180015801114515006950提取盈余公积10005001500(10)400(9)5001400可供股东分配的利润

10、750028001030016201119515005550应付优先股股利应付普通股股利350015005000(9)15003500转作股本的普通股股利未分配利润400013005300(1)1300(9)130020501750114751500流动资产:货币资金3000200050005000短期投资1800120030003000应收票据200013003300(3)10002300应收账款29859953980(2)11(2)2000(2)11990预付账款110010002100(4)10001100其他应收款存货5200610011300(8)40010900待摊费用长期投资:长

11、期股权投资75007500(1)75000长期债权投资35003500(5)20001500合并价差(1)500500固定资产:固定资产原价15000500020000(7)40019600减:累计折旧300010004000(7)403960固定资产净值120004000160004040015640固定资产清理在建工程700050001200012000无形资产及其他资产:无形资产125012501250长期待摊费用300300300其他长期资产105010501050资产总计486852159570280511480155530流动负债:短期借款2500150040004000应付票据3

12、00025005500(3)10004500应付账款500020007000(2)20005000预收账款20005002500(4)10001500其他应付款应付工资118559517801780应付福利费100050015001500未交税金未付利润其他未交款预提费用其他流动负债100010001000长期负债:长期借款3000100040004000应付债券400020006000(5)20004000长期应付款1000100020002000其他长期负债负债合计236851159535280600029280股东权益:股本10000600016000(1)600010000资本公积50

13、0012006200(1)12005000盈余公积600015007500(1)1500(10)400 (10)8007200未分配利润40001300530017501147515002050股东权益合计250001000035000262011595150024250少数股东权益(1)20002000负债和股东权益总计4868521595702803220115951150055530合并会计报表中存货跌价准备的抵销方法根据会计制度企业规定,企业在期末应计提八项资产减值准备,其中涉及到合并会计报表抵销分录问题的,主要有坏账准备、存货跌价准备、长期投资减值准备、固定资产减值准备、无形资产减值

14、准备等。教材相关章节沿用的是财政部1995年颁布的合并会计报表暂行规定的内容,除了坏账准备的抵销外,并没有涉及到其他的资产减值准备在合并会计报表中如何进行抵销问题。为了帮助学员理解掌握,我将在课程公告中陆续介绍这几种资产减值准备的抵销方法,首先给大家讲一下存货跌价准备的抵销方法。1、存货跌价准备抵销与坏账准备抵销的区别合并会计报表中,作为坏账准备抵销的载体的内部应收账款是全额抵销的,所以只要根据抵销的应收账款相应抵销该应收账款提取的坏账准备即可。而存货抵销的仅是内部未实现利润,抵销后的结果是该集团存货的原始成本,由于载体继续存在,因而存货跌价准备不一定全部抵销,也不能按比例抵销2、 存货跌价准

15、备的抵销原则(1)当抵销存货中内部未实现利润后的存货价值小于该存货的可变现净值,则为该存货提取的跌价准备应予全部抵销。(2)当抵销存货中内部未实现利润后的存货价值大于该存货的可变现净值,则只能将“为该存货提取的跌价准备(经抵销后的存货价值该存货可变现净值)”予以抵销(也就是将存货内部未实现利润数予以抵销)。(3)当存货中包含有内部未实现亏损时,如果购入方未提取跌价准备,其抵销方法比照内部未实现利润的抵销方法作相反处理;如果购入方提取了跌价准备,则未实现亏损和跌价准备均不抵销。关于这些原则,大家可以按下述思路来理解。(1)当存货中包含有内部未实现利润时,购买方提取的跌价准备应予抵销,但抵销的金额

16、范围不应超过内部未实现利润金额。这时可能会出现两种情况:“购买方提取的跌价准备存货中包含的内部未实现利润”,说明期末内部存货如果不发生销售转移,并不会存在减值,这时应将购买方提取的跌价准备予以抵销,抵销金额就是“购买方提取的跌价准备”。例如,存货中包含有内部未实现利润100元,如果购买方提取的跌价准备为60元(假设内部存货账面价值1000元,可变现净值940元),则抵销金额为60元;如果购买方提取的跌价准备为100元(假设内部存货账面价值1000元,可变现净值900元),则抵销金额为100元。也就是说,此时集团存货原始成本为900元,高于或等于可变现净值,如果不发生销售转移则不需要提取跌价准备

17、,已提取的跌价准备应该全额抵销。“购买方提取的跌价准备存货中包含的内部未实现利润”,说明期末内部存货如果不发生销售转移,也存在了一定程度的减值,这时就不能将购买方提取的跌价准备予以全额抵销,而只能部分抵销,抵销金额就是“存货中包含的内部未实现利润”。例如,存货中包含有内部未实现利润100元,如果购买方提取的跌价准备为120元(假设内部存货账面价值1000元,可变现净值880元),则抵销金额为100元。也就是说,此时集团存货原始成本为900元,低于可变现净值,应该提取跌价准备,但只应提取20元,多提取的100元应该抵销,多提取的金额正好等于存货中包含的内部未实现利润。(2)当存货中包含有内部未实

18、现亏损时,也要区分两种情况:购买方没有提取的跌价准备,可能需要补提跌价准备,也可能不需要补提跌价准备。如果“内部存货账面价值+未实现亏损内部存货可变现净值”,说明期末内部存货如果不发生销售转移,也存在了减值,应补提跌价准备,补提金额为两者的差额。例如,存货中包含有内部未实现亏损100元,如果购买方没有提取的跌价准备(假设内部存货账面价值1000元,可变现净值1050元),则应补提跌价准备50元。也就是说,此时集团存货原始成本为1100元,高于可变现净值,如果不发生销售转移则需要提取跌价准备50元(1000+1001050)。如果“内部存货账面价值+未实现亏损内部存货可变现净值”,则无需补提。例

19、如,存货中包含有内部未实现亏损100元,如果购买方没有提取的跌价准备(假设内部存货账面价值1000元,可变现净值1100元或1130元),则无需补提跌价准备。也就是说,此时集团存货原始成本为1100元,等于或低于可变现净值,如果不发生销售转移也不需要提取跌价准备。购买方提取了的跌价准备,则未实现亏损不能抵销,跌价准备也不能抵销。例如,存货中包含有内部未实现亏损100元,如果购买方提取的跌价准备为60元(假设内部存货账面价值1000元,可变现净值940元),则未实现亏损100元不需要抵销,购买方提取的跌价准备60元也不需要抵销。也就是说,此时集团存货原始成本为1100元,发生了减值160元,在合

20、并会计报表中,其中100元通过确认销售亏损来体现的,其中60元通过提取减值准备来体现的。3、存货跌价准备抵销的实务举例例1:A公司和B公司是母子公司,并按规定纳入合并会计报表范围。1997年A公司销售一批产品给B公司,不含税价款50000元,增值税率17%,A公司该批产品成本为40000元。B公司1997年该批商品对外售出60%,1998年又将年初结存的50%对外售出。 1997年B公司为该批商品提取跌价准备余额为2000元,1998年为该批商品提取跌价准备余额为800元。1997年抵销分录借:主营业务收入 50000 贷:主营业务成本 46000 存货 4000(50000*40%*20%)

21、借:存货跌价准备 2000 贷:管理费用 20001998年抵销分录借:年初未分配利润 4000 贷:主营业务成本 4000借:主营业务成本 2000 贷:存货 2000(20000*50%*20%)借:存货跌价准备 800 管理费用 1200 贷:年初未分配利润 2000说明:1997年集团存货原始成本为16000元(200004000),集团存货可变现净值18000元(200002000),集团跌价准备余额为0元(成本低于可变现净值)。1998年集团存货原始成本为8000元(100002000),集团存货可变现净值为9200元(10000800),集团跌价准备余额为0元(成本低于可变现净值

22、)。由于1997年和1998年集团跌价准备余额均应为0元,所以1998年集团不应提取或冲销跌价准备,其实际发生的1998年B公司在管理费用中冲回的跌价准备1200元(2000800)应予全部抵销。例2:承例1,假设1997年B公司为该批商品提取跌价准备余额为5000元,其他资料不变。1997年抵销分录借:主营业务收入 50000 贷:主营业务成本 46000 存货 4000(50000*40%*20%)借:存货跌价准备 4000 贷:管理费用 40001998年抵销分录借:年初未分配利润 4000 贷:主营业务成本 4000借:主营业务成本 2000 贷:存货 2000(20000*50%*2

23、0%)借:存货跌价准备 800 管理费用 3200 贷:年初未分配利润 4000说明:1997年集团存货原始成本为16000元(200004000),集团存货可变现净值15000元(200005000),集团跌价准备余额为1000元(16001500)。1998年集团存货原始成本为8000元(100002000),集团存货可变现净值为9200元(10000800),集团跌价准备余额为0元(成本低于可变现净值)。由于1997年集团跌价准备余额应为1000元,1998年集团跌价准备余额应为0元,所以1998年集团应冲销跌价准备1000元,其实际发生的1998年B公司在管理费用中冲回的跌价准备420

24、0元(5000800)中应保留1000元,只能抵销3200元。例3:承例1,假设1997年B公司为该批商品提取跌价准备余额为5000元,1998年为该批商品提取跌价准备余额为3000元,其他资料不变。1997年抵销分录借:主营业务收入 50000 贷:主营业务成本 46000 存货 4000(50000*40%*20%)借:存货跌价准备 4000 贷:管理费用 40001998年抵销分录借:年初未分配利润 4000 贷:主营业务成本 4000借:主营业务成本 2000 贷:存货 2000(20000*50%*20%)借:存货跌价准备 2000 管理费用 2000 贷:年初未分配利润 4000说

25、明:1997年集团存货原始成本为16000元(200004000),集团存货可变现净值15000元(200005000),集团跌价准备余额为1000元(1600015000)。1998年集团存货原始成本为8000元(100002000),集团存货可变现净值为7000元(100003000),集团跌价准备余额为1000元(80007000)。由于1997年和1998年集团跌价准备余额均应为1000元,所以1998年集团不应提取或冲销跌价准备,其实际发生的1998年B公司在管理费用中冲回的跌价准备2000元(50003000)应予全部抵销。例4:承例1,假设1997年B公司为该批商品提取跌价准备余

26、额为2000元,1998年为该批商品提取跌价准备余额为3000元,其他资料不变。1997年抵销分录借:主营业务收入 50000 贷:主营业务成本 46000 存货 4000(50000*40%*20%)借:存货跌价准备 2000 贷:管理费用 20001998年抵销分录借:年初未分配利润 4000 贷:主营业务成本 4000借:主营业务成本 2000 贷:存货 2000(20000*50%*20%)借:存货跌价准备 2000 贷:年初未分配利润 2000说明:1997年集团存货原始成本为16000元(200004000),集团存货可变现净值18000元(200002000),集团跌价准备余额为

27、0元(成本低于可变现净值)。1998年集团存货原始成本为8000元(100002000),集团存货可变现净值为7000元(100003000),集团跌价准备余额为1000元(80007000)。由于1997年集团跌价准备余额应为0元,1998年集团跌价准备余额应为1000元,所以1998年集团应提取跌价准备1000元,其实际发生的1998年B公司在管理费用中提取的跌价准备1000元(30002000)不予抵销。合并会计报表中固定资产(无形资产)减值准备的抵销方法 在合并会计报表中,固定资产(无形资产)减值准备抵销原理与存货跌价准备抵销原理基本一致,大家可参照我发布的合并会计报表中存货跌价准备的

28、抵销方法所介绍的抵销原则来掌握。但由于财政部关于印发实施企业会计制度及其相关准则问题解答的通知规定“已计提减值准备的固定资产在计提折旧时,应当按照该项固定资产的账面价值(即固定资产原值减去累计折旧和已计提的减值准备),以及尚可使用年限重新计算确定折旧率和折旧额;如果已计提减值准备的固定资产价值又得以恢复,该项固定资产的折旧率和折旧额的确定方法,按照固定资产价值恢复后的账面价值,以及尚可使用年限重新计算确定折旧率和折旧额”,在无形资产准则指南中,对计提无形资产减值准备后的摊销做了同样处理的例释,因此合并会计报表时,不仅要考虑固定资产(无形资产)减值准备如何抵销的因素,还要考虑购买方固定资产(无形

29、资产)账面价值变动后折旧(摊销)额的变化对合并会计报表的影响。例:甲乙公司均为W公司的子公司。1999年12月,甲公司将一项账面价值为80万元的商品以100万元的价格销售给乙公司,乙公司作为管理用固定资产,并于2000年1月开始用直线法计提折旧,该设备预计使用年限为5年,不考虑净残值。乙公司为该项固定资产计提减值准备的资料如下:2000年,计提折旧20万元,年末可收回金额70万元,计提减值准备10万元;2001年,计提折旧17.5万元,年末可收回金额52.5万元,减值准备余额仍为10万元;2002年,计提折旧17.5万元,年末可收回金额30万元,当年计提减值准备5万元,减值准备余额15万元;2

30、003年,计提折旧15万元,年末可收回金额20万元,当年冲回减值准备5万元,减值准备余额仍为10万元;2004年,计提折旧20万元,期满报废。根据上述资料,W公司2000年至2004年应编制抵销分录如下:(1)2000年借:年初未分配利润 20万元 贷:固定资产 20万元借:累计折旧 4万元 贷:管理费用 4万元借:固定资产减值准备 10万元 贷:营业外支出 10万元(2)2001年借:年初未分配利润 20万元 贷:固定资产 20万元借:累计折旧 1.5万元 贷:管理费用 1.5万元借:累计折旧 4万元 贷:年初未分配利润 4万元借:固定资产减值准备 10万元 贷:年初未分配利润 10万元说明

31、:固定资产包含未实现销售利润20万,正常情况下每年计提折旧20万元时,应抵销折旧包含的未实现销售利润4万元。但2001年由于资产发生减值少提折旧2.5万元(2017.5),所以当年在管理费用中应抵销折旧包含的未实现销售利润1.5万元(42.5)。(3)2002年借:年初未分配利润 20万元 贷:固定资产 20万元借:累计折旧 1.5万元 贷:管理费用 1.5万元借:累计折旧 5.5万元 贷:年初未分配利润 5.5万元借:固定资产减值准备 13万元 贷:年初未分配利润 10万元 营业外支出 3万元说明:固定资产包含未实现销售利润20万,正常情况下每年计提折旧20万元时,应抵销折旧包含的未实现销售

32、利润4万元。但2002年由于资产发生减值少提折旧2.5万元(2017.5),所以当年在管理费用中应抵销折旧包含的未实现销售利润1.5万元(42.5)。(4)2003年借:年初未分配利润 20万元 贷:固定资产 20万元借:累计折旧 7万元 贷:年初未分配利润 7万元借:固定资产减值准备 10万元 营业外支出 3万元 贷:年初未分配利润 13万元说明:固定资产包含未实现销售利润20万,正常情况下每年计提折旧20万元时,应抵销折旧包含的未实现销售利润4万元。但2003年由于资产发生减值少提折旧5万元(2015),所以当年在管理费用中抵销折旧包含的未实现销售利润为0(少提折旧数额大于未实现销售利润)

33、。(5)2004年固定资产期满报废借:年初未分配利润 3万元 贷:管理费用 3万元无形资产的处理也和上述方法相仿,不再举例。合并会计报表中长期股权投资减值准备的抵销方法 合并会计报表中,在抵销长期股权投资的同时,也产生了与此相关的减值准备如何处理的问题,对此现行会计制度并没有明确规范。由于不少考生询问这个问题,现解释如下:合并会计报表中长期投资减值准备如何处理,不能简单地比照其他减值项目,而应在分析其实质的基础上确定其抵销方法。一、期投资减值准备和存货跌价准备、固定资产减值准备的抵销原则不同合并会计报表中存货和固定资产是部分抵销的,即只抵销未实现销售利润,合并后存货和固定资产依然以初始成本列示

34、在合并报表中,这些合并资产同样也存在减值的可能,因此存货跌价准备和固定资产减值准备在处理时可能也是部分抵销。但在合并会计报表中长期股权投资是全额抵销的,“皮之不存,毛将焉附”,如果长期投资减值准备还保留在合并报表项目中,不合情理,因此长期投资减值准备也应全额抵销。二、期投资减值准备和坏账准备的抵销原则不同虽然同是全额抵销,但长期投资减值准备和坏账准备的抵销方法也有所不同,这是因为长期投资减值准备和坏账准备的计提范围是不一样的。对于坏账准备来说,是针对局部资产计提的,对应的是母子公司的一项债权债务,当母子公司报表合并后,这项债权债务等于没有发生,坏账因素自然消除,因此坏账准备全额抵销的方法是原样

35、冲回。而对于长期投资减值准备来说,是针对被投资方的净资产计提的,其可收回金额的减值隐含在被投资方的总资产中,也就是说合并后总资产减值已成事实,如果将长期投资减值准备原样冲回(即借记长期投资减值准备,贷记投资收益),就会将原已反映较为真实的资产又重新虚列,高估了合并后收益。三、期投资减值准备的抵销方法由此可见,长期投资减值准备应作为合并总资产的减项,要么下推到子公司的各项资产中去,要么在合并会计报表中单列项目反映,才比较合理。但这两种做法缺乏可操作性:下推比较困难,无法一一对应;单列项目也不符合规范,现行会计制度的合并会计报表样式中也没有这个栏目。因此目前最好的方法是将其转入“合并价差”,由于是

36、贷差,同样起到了减值准备的作用,也达到了夯实合并总资产的目的,使母公司原来运用的谨慎性原则在合并会计报表中继续得到体现。合并会计报表中内部商品交易的抵销方法 对于内部商品交易,在合并会计报表中有两种抵销方法,“方法一”对于内部购进存货要区分销售部分和未销售部分,分别采用不同的抵销处理;“方法二”先假设内部购进存货当期全部实现销售,期末再将未实现销售部分进行调整。相比而言,“方法二”既适用于初次编制,又适用于连续编制,在处理上也更为简洁,考生应加以重点掌握。一、 方法一在抵销处理上要区分三种情形:1、 内部购进商品全部销售(1)如果是本期内部存货借:主营业务收入(本期销售方内部收入) 贷:主营业

37、务成本(本期购进方内部成本)(2)如果是上期内部存货借:年初未分配利润(上期未实现内部销售利润) 贷:主营业务成本(上期未实现内部销售利润)2、内部购进商品全部形成存货(1)如果是本期内部存货借:主营业务收入(本期销售方内部收入) 贷:主营业务成本(本期销售方内部成本) 存货(本期未实现内部销售利润)(2)如果是上期内部存货借:年初未分配利润(上期未实现内部销售利润) 贷:存货(上期未实现内部销售利润)3、内部购进商品部分销售,部分形成存货(1)如果是本期内部存货借:主营业务收入(本期销售方内部收入销售比例) 贷:主营业务成本(本期购进方内部成本销售比例)借:主营业务收入(本期销售方内部收入未

38、销售比例) 贷:主营业务成本(本期销售方内部成本未销售比例) 存货(本期未实现内部销售利润)或者借:主营业务收入(本期销售方内部收入) 贷:主营业务成本(本期购进方内部成本)借:主营业务成本(期末内部存货本期销售方毛利率) 贷:存货(期末内部存货本期销售方毛利率)(2)如果是上期内部存货借:年初未分配利润(上期未实现内部销售利润销售比例) 贷:主营业务成本(上期未实现内部销售利润销售比例)借:年初未分配利润(上期未实现内部销售利润未销售比例) 贷:存货(上期未实现内部销售利润未销售比例)或者借:年初未分配利润(上期未实现内部销售利润) 贷:主营业务成本(上期未实现内部销售利润)借:主营业务成本

39、(期末内部存货上期销售方毛利率) 贷:存货(期末内部存货上期销售方毛利率)由此可见,这种方法在连续编制合并会计报表(既有上期存货又有本期存货)的情况下,比较繁琐。二、方法二该方法既适用于初次编制,又适用于连续编制,初次编制时不作第一笔抵销分录。1、期初内部存货借:年初未分配利润(期初内部存货销售方上期毛利率) 贷:主营业务成本(期初内部存货销售方上期毛利率)2、本期购入内部存货借:主营业务收入(本期销售方内部收入) 贷:主营业务成本(本期购进方内部成本)3、期末内部存货借:主营业务成本(期末内部存货销售方毛利率) 贷:存货(期末内部存货销售方毛利率)值得注意的是,实际运用中,期末内部存货未实现

40、销售利润的计算,用本期毛利率还是上期毛利率,要看销售企业采取的成本计价方法而定。 例:假设母子公司内部商品交易的相关资料见下表,试编制相关抵销分录。解答:这8种情形包含了所有内部商品交易的内容,其中情形15属于连续编制合并会计报表,情形68属于初次编制合并会计报表。情形12345678毛利率期初内部存货1010101010000上期毛利率30%本期毛利率20%本期内部购入存货00202020101010期末内部存货0103010150105情形1借:年初未分配利润 3(1030) 贷:主营业务成本 3(1030)情形2借:年初未分配利润 3(1030) 贷:主营业务成本 3(1030)借:主营

41、业务成本 3(1030) 贷:存货 3(1030)情形3借:年初未分配利润 3(1030) 贷:主营业务成本 3(1030)借:主营业务收入 20 贷:主营业务成本 20借:主营业务成本 7(10302020) 贷:存货 7(10302020)情形4借:年初未分配利润 3(1030) 贷:主营业务成本 3(1030)借:主营业务收入 20 贷:主营业务成本 20如果销售方成本计价采用先进先出法借:主营业务成本 2(1020) 贷:存货 2(1020)如果销售方成本计价采用后进先出法借:主营业务成本 3(1030) 贷:存货 3(1030)情形5借:年初未分配利润 3(1030) 贷:主营业务成

42、本 3(1030)借:主营业务收入 20 贷:主营业务成本 20如果销售方成本计价采用先进先出法借:主营业务成本 3(1520) 贷:存货 3(1520)如果销售方成本计价采用后进先出法借:主营业务成本 4(1030520) 贷:存货 4(1030520)情形6借:主营业务收入 10 贷:主营业务成本 10情形7借:主营业务收入 10 贷:主营业务成本 10借:主营业务成本 2(1020) 贷:存货 2(1020)情形8借:主营业务收入 10 贷:主营业务成本 10借:主营业务成本 1(520) 贷:存货 1(520)对于内部商品交易的抵销,考生只要结合这个例题,着重掌握方法二的编制,在考试中

43、基本上可以做到以不变应万变。 长期股权投资成本法核算方法讲解 在行业会计制度中,长期股权投资的成本法核算比较简单,未收到现金股利不作账务处理,收到现金股利全部计入“投资收益”,无需考虑现金股利的时间属性。这样处理就存在一个问题:从理论上来说投资方的“投资收益”应该是投资后产生的效益,而被投资方分来的现金股利,可能是投资后的利润分配额,也有可能是投资前的利润分配额,如果不分青红皂白地全部计入投资收益,就有可能造成投资方高估收益,显然不符合谨慎性原则。因此,1998年颁布的股份有限公司会计制度对成本法的核算作出了改革,对于投资前的利润分配额,作为投资成本的收回,冲减投资成本;对于投资后的利润分配额

44、,才作为投资产生的效益,确认投资收益。随后颁布的企业会计制度也沿袭了这种做法,从而使成本法核算较以往相比有所变化也趋于复杂,要求投资者即使所持股份比例较小,也要及时获得被投资企业报表,了解被投资企业经营成果,以便作出正确的会计处理。由此可见,对于分来的现金股利,准确地判别其属于投资前的利润分配额还是投资后的利润分配额,是处理长期股权投资成本法核算的关键。可是,被投资单位分配的现金股利,人民币上并没有写着时间日期,投资方应如何确定其归属呢?于是,一个较为合理的方法产生了,我们可以通过公式来解决这个问题。一、投资年度现金股利的会计处理在我国,一般情况下公司都是“当年利润,次年分配”,也就是说,投资

45、当年分来的现金股利,假定是投资前的利润分配额,将其冲减投资成本,即:借:应收股利 贷:长期股权投资某单位二、投资以后年度现金股利的会计处理上述投资年度现金股利的会计处理,是基于一种假设,在当时来看是合理的,但并不代表其在以后年度就一直合理。既然我们说,“分来的现金股利,属于投资前的利润分配额部分,冲减投资成本;属于投资后的利润分配额部分,确认投资收益”,那么到了投资以后年度,以前的假定已不复存在,有必要将上年的会计处理推倒重来,再次作出判断,即在“累计分派的现金股利”中,重新合理划分有多少是“投资前的利润分配额”(作为累计应冲减初始成本),有多少是“投资后的利润分配额”(作为累计应确认投资收益

46、)。基于此,我们再制定一个原则,优先考虑“投资后的利润分配额”,再用“累计分派的现金股利”,减去“投资后的利润分配额”,作为“投资前的利润分配额”,即:公式:累计应冲减初始投资成本投资前的利润分配额累计分派的金股利投资后的利润分配额公式:累计应确认投资收益投资后的利润分配额累计分派的现金股利累计应冲减初始投资成本在此基础上,还可以推导出:公式:当期应冲减初始投资成本累计应冲减初始投资成本前期已冲减初始投资成本(累计分派的现金股利投资后的利润分配额)前期已冲减初始投资成本公式:当期应确认投资收益累计应确认投资收益前期已确认投资收益(累计分派的现金股利累计应冲减初始投资成本)前期已确认投资收益(累

47、计分派的现金股利累计应冲减初始投资成本)(前期分派的现金股利前期已冲减投资成本)当期分派的现金股利当期应冲减初始投资成本由于“当年利润,次年分配”,不难看出,“累计分派的现金股利”应该等于“投资后至本年末止被投资单位累积分派的利润或现金股利投资单位持股比例”(注意是“至本年末”),“投资后的利润分配额”应该等于“投资后至上年末被投资单位累积实现净损益投资单位持股比例”(注意是“至上年末”),将其代入公式,即可以得出教材上的公式和公式:公式:应冲减初始投资成本(投资后至本年末止被投资单位累积分派的利润或现金股利投资后至上年末被投资单位累积实现净损益)投资单位持股比例投资企业已冲减的初始投资成本公

48、式:应确认投资收益投资企业当年获得的利润或现金股利应冲减初始投资成本金额需要提醒大家注意的是,公式中,如果“(投资后至本年末止被投资单位累积分派的利润或现金股利投资后至上年末被投资单位累积实现净损益)”的计算结果为负数,说明“累计分派的现金股利”小于“投资后的利润分配额”,此时应将“累计分派的现金股利”全部作为“累计确认的投资收益”,并转回以前年度冲减的初始投资成本。也就是说,括弧内如为负数,按0看待就可以了。三、成本法核算举例例1:甲企业1月2日对乙企业进行长期股权投资,占乙企业股本10%,采用成本法进行核算。投资后乙企业各年度净收益及分派的现金股利见下表,试编制甲企业第一年到第四年的会计分

49、录(金额保留到万元)。年度第一年第二年第三年第四年净收益10万20万14万10万分派现金股利6万12万13万7万解答:第一年,甲企业收到现金股利6万,属投资前乙企业累积盈余分配额,应冲减投资成本,即重新确认新的投资成本。借:应收股利 0.6贷:长期股权投资 0.6第二年,甲企业应确认的投资收益为“乙企业第一年净收益”乘以“持股比例10%”,将其与累计收到的现金股利进行比较,后者大于前者,将差额作为累计应冲减成本额,再减去以前年度已冲减成本,作为当期应冲减成本额。应冲减投资成本(61210)10%0.60.2借:应收股利 1.2贷:长期股权投资 0.2投资收益 1第三年,甲企业应确认的投资收益为

50、“乙企业第一年和第二年的净收益”乘以“持股比例10%”,将其与累计收到的现金股利进行比较,后者大于前者,将差额作为累计应冲减成本额,再减去以前年度已冲减成本,因为是负数,说明以前年度多冲减了成本,应予转回。应冲减投资成本(612131020)10%(0.60.2)0.7借:应收股利 1.3长期股权投资 0.7贷:投资收益 2第四年,甲企业应确认的投资收益为“乙企业第一年、第二年和第三年的净收益”乘以“持股比例10%”,将其与累计收到的现金股利进行比较,前者大于后者,将累计收到的现金股利全部确认投资收益,并将以前年度多冲减的成本全部转回。应冲减投资成本(612137102014)10%(0.60

51、.20.7)00.10.1(注意:前面括弧部分计算结果为负数,按0来处理)借:应收股利 0.7长期股权投资 0.1贷:投资收益 0.8四、特殊情况的处理前面所述会计处理是建立在“当年利润,次年分配”的基础上,如果“当年利润,当年分配”,则投资年度的会计处理会有所变化,即需要先确认投资收益,后计算应冲减投资成本,公式如下:投资收益投资当年被投资企业净利润投资企业持股比例(当年投资持有月份全年月份)应冲减初始投资成本被投资企业分派的利润或现金股利投资企业持股比例投资企业当年享有的投资收益(如计算结果为负数,应冲减投资成本则为0,全部确认投资收益)例2:98年4月2日,甲企业投资乙企业100万元,投

52、资比例10%,98年12月31日乙企业分派现金股利100万元(假设含当年实现的净利润分配额)。乙企业当年净利润120万元。解答:投资收益12010%(912)9应冲减初始投资成本1010%91该题中,若乙企业分派现金股利70万元,则甲企业投资收益确认7万元,而不需冲减投资成本。应该说,“当年利润,当年分配”的情形并不多见,但教材中给出处理说明还是有着实际意义的,因为这些公式有可能在投资以后年度中运用到。比如,在例1中,甲企业投资日期是1月2日,甲企业第二、三、四年计算享有乙企业第一年净收益时,采用乙企业第一年全年净收益额计算。如果是投资日期是年度中间(如投资日期是7月2日),则要采用这些公式按

53、比例计算。此时甲企业第二、三、四年计算享有乙企业第一年净收益为10万(612)10%5万。长期股权投资成本法转为权益法的会计处理 一、长期股权投资成本法转为权益法是否属于会计政策变更 长期股权投资由成本法核算转为权益法核算,一般有两个起因:一是会计准则制度要求,如行业会计制度规定投资企业拥有被投资单位50%(外商投资企业为25%)以上股权的,采用权益法核算;新准则制度规定投资企业拥有被投资单位20%及以上股权并且具有重大影响的,采用权益法核算。一个投资企业倘若拥有被投资单位20%股权,在新旧制度转轨衔接时会产生成本法转为权益法核算问题。二是增持股份导致,即在实行新准则制度的前提下,投资企业原拥

54、有被投资单位股权份额低于20%,后通过增持股份,从而拥有被投资单位股权份额超过20%并且具有重大影响,这时也会产生成本法转为权益法核算问题。 对于前者,无疑是属于会计政策变更,应采用追溯调整法进行核算。对于后者,是否属于会计政策变更,目前尚存在很大争议,单纯从理论上来看,我个人觉得不应定性为会计政策变更,因为当期发生的交易或事项与以前相比具有本质差别。有意思的是,财政部的政策制订者对这个问题的把握似乎也左右不定,以前一直不作为会计政策变更处理,现在又开始视同会计政策变更处理。如果大家关注到最近几年CPA会计教材内容的演变,你就会发现一个奇怪的现象,对于增持股份导致成本法转为权益法的核算,几乎同样的例题,2000年至2002年的3年教材中出现了3种不同解答:2000年不追溯调整,用加权持股比例确定增持年度损益;2001年不追溯调整,用增持后的比例确定增持后期间的损益;2002年追溯调整,视同权益法在原投资时就一直采用。 将增持股份导致成本法转为权益法的核算,目前作为会计政策变更来处理,似乎陷入了一个理论误区,是否合理,不在我们的讨论范畴。反正“党叫干啥就干啥”,“他们嘴大我们嘴小”,关键是在考试中大家如何掌握这种核算方法。 二、成本法转为权益法的处理原则和步骤 (一)处理原则 1、企业因增持股份而使长期

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。