企业价值评价

企业价值评价

《企业价值评价》由会员分享,可在线阅读,更多相关《企业价值评价(5页珍藏版)》请在装配图网上搜索。

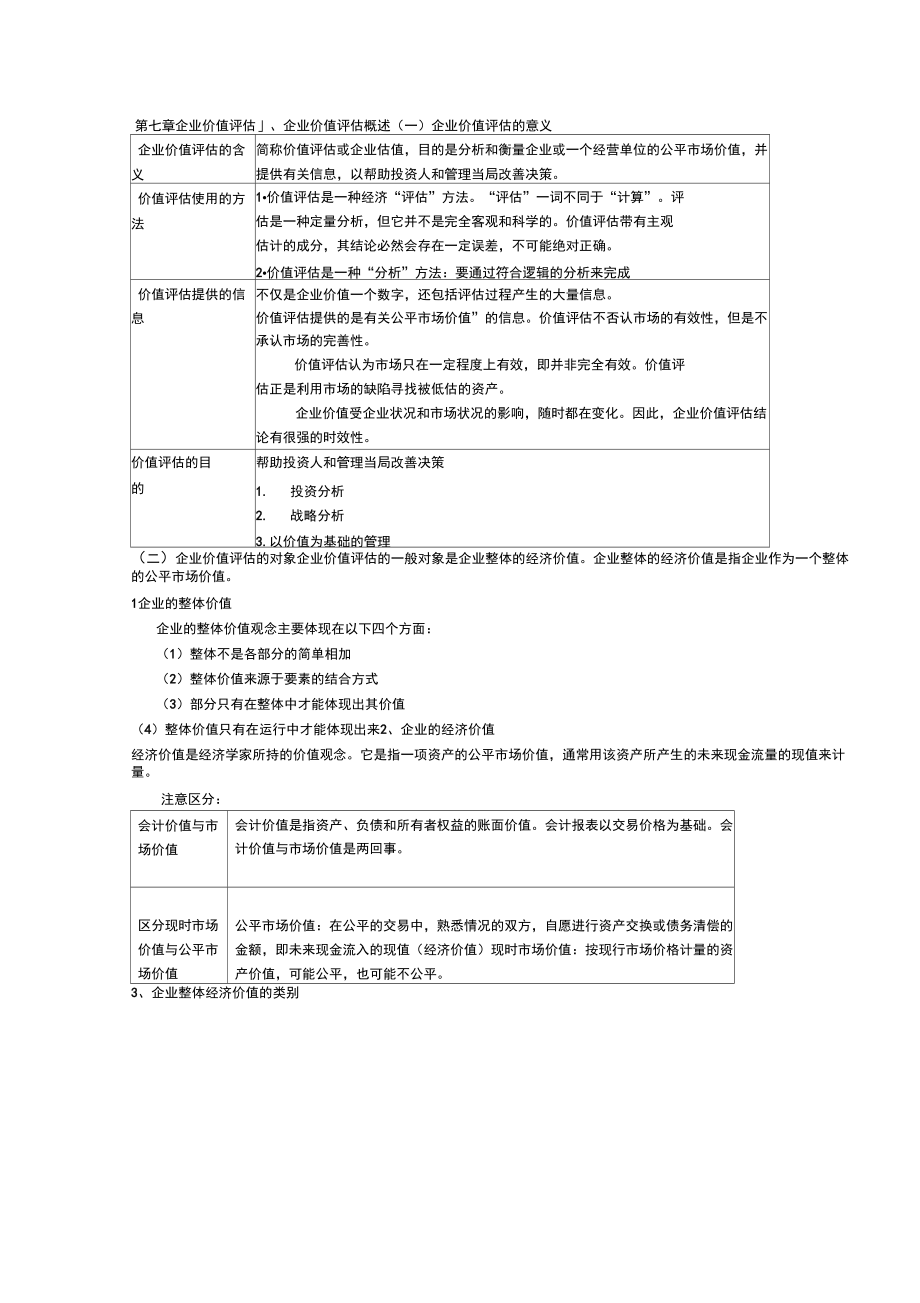

1、第七章企业价值评估、企业价值评估概述(一)企业价值评估的意义企业价值评估的含义简称价值评估或企业估值,目的是分析和衡量企业或一个经营单位的公平市场价值,并提供有关信息,以帮助投资人和管理当局改善决策。价值评估使用的方法1价值评估是一种经济“评估”方法。“评估”一词不同于“计算”。评估是一种定量分析,但它并不是完全客观和科学的。价值评估带有主观估计的成分,其结论必然会存在一定误差,不可能绝对正确。2价值评估是一种“分析”方法:要通过符合逻辑的分析来完成价值评估提供的信息不仅是企业价值一个数字,还包括评估过程产生的大量信息。价值评估提供的是有关公平市场价值”的信息。价值评估不否认市场的有效性,但是

2、不承认市场的完善性。价值评估认为市场只在一定程度上有效,即并非完全有效。价值评估正是利用市场的缺陷寻找被低估的资产。企业价值受企业状况和市场状况的影响,随时都在变化。因此,企业价值评估结论有很强的时效性。价值评估的目的帮助投资人和管理当局改善决策1. 投资分析2. 战略分析3. 以价值为基础的管理(二)企业价值评估的对象企业价值评估的一般对象是企业整体的经济价值。企业整体的经济价值是指企业作为一个整体的公平市场价值。1企业的整体价值企业的整体价值观念主要体现在以下四个方面:(1)整体不是各部分的简单相加(2)整体价值来源于要素的结合方式(3)部分只有在整体中才能体现出其价值(4)整体价值只有在

3、运行中才能体现出来2、企业的经济价值经济价值是经济学家所持的价值观念。它是指一项资产的公平市场价值,通常用该资产所产生的未来现金流量的现值来计量。注意区分:会计价值与市场价值会计价值是指资产、负债和所有者权益的账面价值。会计报表以交易价格为基础。会计价值与市场价值是两回事。区分现时市场价值与公平市场价值公平市场价值:在公平的交易中,熟悉情况的双方,自愿进行资产交换或债务清偿的金额,即未来现金流入的现值(经济价值)现时市场价值:按现行市场价格计量的资产价值,可能公平,也可能不公平。3、企业整体经济价值的类别1.实体价值与股权价值企业全部资产的总体价值,称为企业实体价值”企业实体价值=股权的公平市

4、场价值+债务的公平市场价值大多数企业购并是以购买股份的形式进行的,因此评估的最终目标和双方谈判的焦点是卖方的股权价值。但是,买方的实际收购成本等于股权成本加上所承接的债务。股权价值是股权的公平市场价值。2.持续经营价值与清算价值持续经营价值简称续营价值,是指由营业所产生的未来现金流量现值。企业的公平市场价值,是续营价值与清算价值中的较咼者自利行为原则清算价值是指停止经营出售资产产生的现金流。3.少数股权价值与控股权价值少数股权价值是现有管理和战略条件下企业能够给股票投资人带来的现金流量的现值。控股权价值与少数股权价值的差额称为控股权溢价,它是由于转变控股权增加的价值。控股权溢价=V(新的)-V

5、(当前)控股权价值是企业进行重组,改进管理和经营战略后可以为投资人带来的未来现金流量的现值。在进行企业价值评估时,首先要明确拟评估的对象是什么,搞清楚是企业实体价值还是股权价值,是续营价值还是清算价值,是少数股权价值还是控股权价值。(三)企业价值评估的模型有两种:现金流量折现模型、相对价值模型。1、现金流量折现模型基本思想增量现金流量原则、货币时间价值原则企业价值评估与项目价值评估的联系(1) 都可以给投资主体带来现金流量,现金流越大则经济价值越大(2) 现金流都具有不确定性,其价值计量都要使用风险概念(3) 现金流都是陆续产生的,其价值计量都要使用现值概念企业价值评估与项目价值评估的区别(1

6、) 投资项目寿命有限,企业寿命无限,要处理无限期现金流折现问题(2) 典型的项目投资有稳定的或下降的现金流,而企业通常将收益再投资并产生增长的现金流(3) 项目产生的现金流属于投资人(企业),而企业产生的现金流仅在管理层决定分配时才流向所有者2、相对价值模型这种模型是运用一些基本的财务比率评估一家企业相对于另一家企业的价值。二、现金流量折现法(一)现金流量折现模型的种类任何资产都可以使用现金流量折现模型来估价。企业价值=刀未来现金流量的现值几佶召现金流量,价值宅灵资本如该模型有三个参数:现金流量、资本成本和时间序列(n)。1、现金流量模型现金流量折现率价值股利现金流量模型股利现金流量权益资本成

7、本股权现金流量模型股权现金流量权益资本成本实体现金流量模型实体现金流量加权平均资本成本如果把股权现金流量全部作为股利分配,则股权现金流量等于股利现金流量,则上述前两个模型相同。在数据假设相同的情况下,三种模型的评估结果是相同的。2、资本成本资本成本”是计算现值使用的折现率。股权现金流量只能用股权资本成本来折现,实体现金流量只能用企业实体的加权平均资本成本来折现。3、现金流量的持续年数现金流量的持续年数一一无限期,划分为两阶段(1)预测期:对每年的现金流量进行详细预测,计算预测期价值(2)后续期(永续期):企业进入稳定状态(稳定增长率),采用简便方法(固定增长模型,只估计后续期第1年的现金流量)

8、直接估计后续期价值(永续价值或残值)这样,企业价值被分为两部分:企业价值=预测期价值+后续期价值(二)现金流量折现模型参数的估计1、预测期的确定预测的时间范围涉及预测基期、详细预测期和后续期。预测基期基期是指作为预测基础的时期,它通常是预测工作的上一个年度。(考试时会给出)详细预测期和后续期的划分在企业价值评估实务中,详细预测期通常为57年,如果有疑问还应当延长,但很少超过10年。企业增长的不稳定时期有多长,预测期就应当有多长。这种做法与竞争均衡理论有关。判断企业进入稳定状态的主要标志是两个:(1)具有稳定的销售增长率,它大约等于宏观经济的名义增长率;(2)具有稳定的投资资本回报率,它与资本成

9、本接近。2、后续期现金流量增长率的估计估计确定后续期销售增长率的方法,就是延长销售预测的时间长度,等待销售增长稳定状态出现,此时的增长率就是后续期的永续销售增长率。在稳定状态下,实体现金流量、股权现金流量和销售收入的增长率相同。(三)企业价值的计算股权价值=实体价值-净债务价值=实体价值-(债务价值-金融资产价值)估计净债务价值的标准方法是折现现金流量法,最简单的方法是账面价值法。(四)现金流量模型的应用假设公式永续增长模型企业必须处于永续状态。所谓永续状态是指企业有永续的增长率和投资资本回报率下期股枚现金济童股权价值权资本備本-永垛増长率两阶段增长模型增长呈现两个阶段 超常增长阶段 永续增长

10、阶段【增长率比较正常的增长率】股权价値二y十&C1十殷权拔本成本)脸权现全潇邕(股权竇本咸本永续増怅率)d+般权资本成本)n(五)实体现金流量模型的应用实体现金流量模型,如同股权现金流量模型一样,也可以分为两种:1永续增长模型实牡价值下期实体现金謔加枫平均遥本成本-永续壇长率2两阶段增长模型实体价值=预测期实体现金流量现值+后续期价值的现值设预测期为n则:实体r=l实体现金流琶(14加权平均资本成本实体现金流量叶(加权平均资本成本-永续增长率(丄+加权平均资本成本“三、相对价值法(一)市价/净利比率模型(即市盈率模型)基本模型目标企业每股价值=可比企业平均市盈率X目标企业的每股净利模型原理换価

11、率-A一畤歧时率沁+増K率)毎腔浄利U腔祝成本-増长率ft_股利支付率m毎股净利1殷权咸本-增怅率驱动因素企业的增长潜力;股利支付率;风险(股权成本)。其中最主要驱动因素是企业的增长潜力。修正可比企业平均市邀率目标企业股权价值=可比矗业平均预期增长率X100x(目企#预期增长率x100)X目标企业每股收益模型优点计算市盈率的数据容易取得,并且计算简单;市盈率把价格和收益联系起来,直观地反映投入和产出的关系;市盈率涵盖了风险补偿率、增长率、股利支付率的影响,具有很高的综合性。模型局限性如果收益是负值,市盈率就失去了意义;市盈率除了受企业本身基本面的影响以外,还受到整个经济景气程度的影响。在整个经

12、济繁荣时市盈率上升,整个经济衰退时市盈率下降。模型适用范围市盈率模型最适合连续盈利,并且3值接近于1的企业。(二)市价/净资产比率模型(即市净率模型)基本模型市净率-市价召争资产股权价值=可比企业平均市净率X目标企业净资产模型原理車期市褂率=肚蕊拮股东权益收益率汁股利支讨率1+増长率)股权成本罐长率力开之、虫弦P*股东杈牯收益宰渾股利支忖率展权赔面餡值|脸飙成本-増长率驱动因素权益报酬率;股利支付率;增长率;风险(股权成本)。其中最主要驱动因素是权益报酬率。修正可比企业平均市净率目标企业股权价值=可比企业平均权益净利率x1QEx(目标企业权益净利率x100)x目标企业每股净资产模型优点净利为负

13、值的企业不能用市盈率估价,而市净率极少为负值,可用于大多数企业;净资产账面价值的数据容易取得,并且容易理解;净资产账面价值比净利稳定,也不像利润那样经常被人为操纵;如果会计标准合理并且各企业会计政策一致,市净率的变化可以反映企业价值的变化。模型局限性账面价值受会计政策选择的影响,如果各企业执行不冋的会计标准或会计政策,市净率会失去可比性;固定资产很少的服务性企业和高科技企业,净资产与企业价值的关系不大,其市净率比较没有什么实际意义;有一些企业的净资产是负值,市净率没有意义,无法用于比较。模型适用范围市净率法主要适用于需要拥有大量资产、净资产为正值的企业。(三)市价/收入比率模型(即收入乘数模型

14、)基本模型收入乘数=股权市价/销售收入=每股市价/每股销售收入目标企业价值=可比企业平均收入乘数x目标企业的销售收入模型原理m乐粉常售净利率:乂股利支付率7-増妥率)矗枫履本-増长率内在收入乘躺幣需器逐股枫成本増快率驱动因素销售净利率;股利支付率;增长率;风险(股权成本)。其中最主要驱动因素是销售净利率。修正可比企业平均收入乘数目标企业股权价值=可比企业平均销售浄利率xlOOx(目标企业销售净利率x100)x目标企业每股收入模型优点它不会出现负值,对于亏损企业和资不抵债的企业,也可以计算出一个有意义的价值乘数;它比较稳定、可靠,不容易被操纵;收入乘数对价格政策和企业战略变化敏感,可以反映这种变化的后果。模型局限性不能反映成本的变化,而成本是影响企业现金流量和价值的重要因素之一。模型适用范围收入乘数法主要适用于销售成本率较低的服务类企业,或者销售成本率趋冋的传统行业的企业。

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。