大连理工大学21秋《商业银行经营管理》复习考核试题库答案参考套卷85

大连理工大学21秋《商业银行经营管理》复习考核试题库答案参考套卷85

《大连理工大学21秋《商业银行经营管理》复习考核试题库答案参考套卷85》由会员分享,可在线阅读,更多相关《大连理工大学21秋《商业银行经营管理》复习考核试题库答案参考套卷85(11页珍藏版)》请在装配图网上搜索。

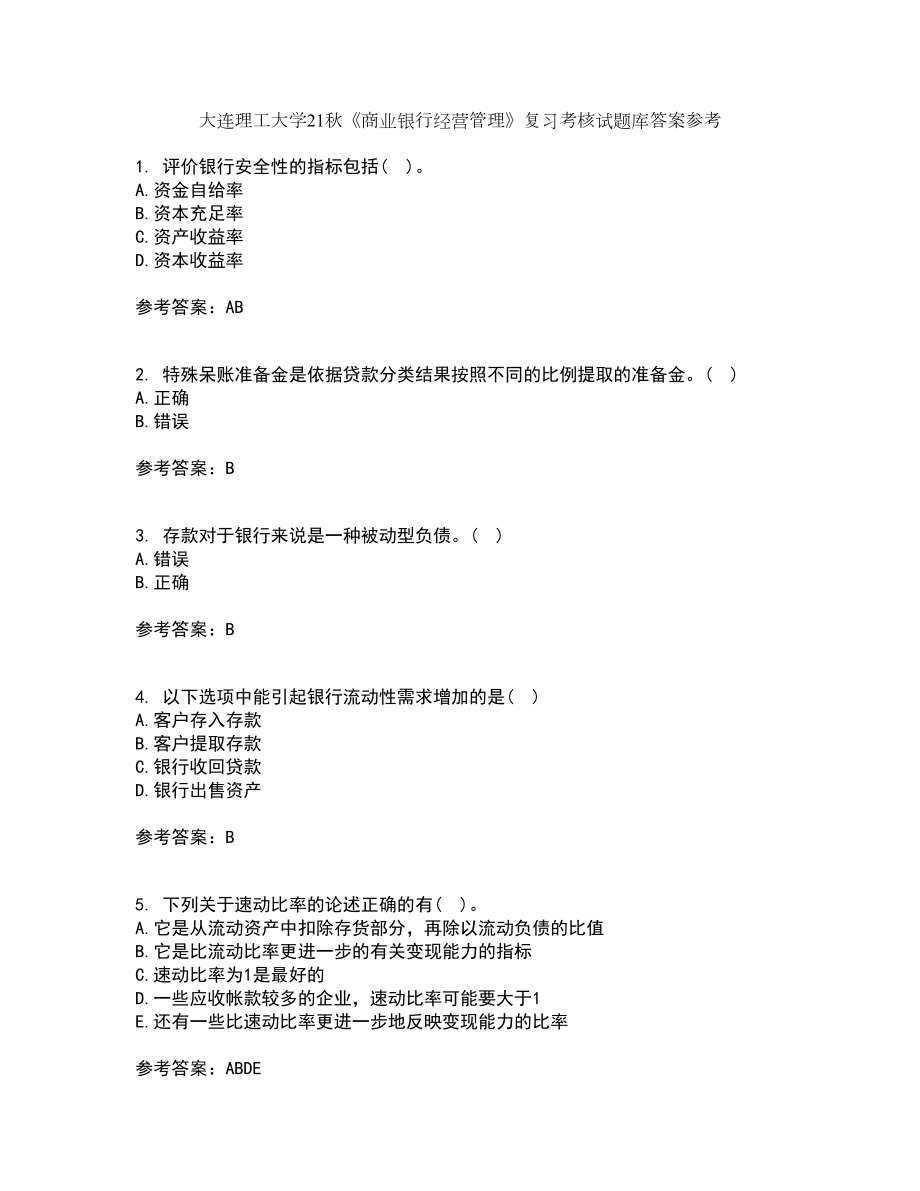

1、大连理工大学21秋商业银行经营管理复习考核试题库答案参考1. 评价银行安全性的指标包括( )。A.资金自给率B.资本充足率C.资产收益率D.资本收益率参考答案:AB2. 特殊呆账准备金是依据贷款分类结果按照不同的比例提取的准备金。( )A.正确B.错误参考答案:B3. 存款对于银行来说是一种被动型负债。( )A.错误B.正确参考答案:B4. 以下选项中能引起银行流动性需求增加的是( )A.客户存入存款B.客户提取存款C.银行收回贷款D.银行出售资产参考答案:B5. 下列关于速动比率的论述正确的有( )。A.它是从流动资产中扣除存货部分,再除以流动负债的比值B.它是比流动比率更进一步的有关变现能

2、力的指标C.速动比率为1是最好的D.一些应收帐款较多的企业,速动比率可能要大于1E.还有一些比速动比率更进一步地反映变现能力的比率参考答案:ABDE6. 在卖方信贷支持的贸易中,商业银行提供的贷款一般不超过出口商品的总值的( )。A.70%B.60%C.85%D.75%参考答案:C7. 在银行间确认转账过程中的支票金额是指( )。A.现金B.支票C.托收中的现金D.本票参考答案:C8. 对于付息债券,如果市场价格等于面值,则( )。A.到期收益率低于票面利率B.到期收益率高于票面利率C.到期收益率等于票面利率D.不一定参考答案:C9. 全国性商业银行的注册资本最低限额为一亿元人民币。( )T.

3、对F.错参考答案:F10. 从历史上看,商业银行最早发挥的职能是( )。A.信用中介职能B.支付中介职能C.金融服务职能D.信用创造职能参考答案:B11. 从市场角度看,完善的市场经济体制是进行商业银行并购的基本保障。( )A.正确B.错误参考答案:A12. 利率变动时,由于不同金融工具重定价期限不同而引发的风险是( )。A.基准风险B.自动利率期权风险C.客户行为性期权风险D.重新定价风险参考答案:D13. 下列不是银行的负债的是( )。A.活期存款B.法定准备金C.核心存款D.易变性存款参考答案:B14. 存户预先约定存取期限、一般到期取款的存款是( )。A.定期存款B.活期存款C.结构性

4、存款D.通知存款参考答案:A15. 以下各项中,属于商业银行现金资产范畴的是( )。A.库存现金B.托收中的现金C.在中央银行的存款D.存放同业存款参考答案:ABCD16. 单一银行制度典型代表国家是( )。A.英国B.法国C.美国D.德国参考答案:C17. 影响商业银行资本需要量的因素有( )。A.商业银行自身经营状况B.宏观经济发展状况C.银行负债结构D.银行盈利状况参考答案:ABCD18. 在一般情况下,销售增长率超过( )意味着企业可能需要资金。A.8%B.10%C.12%D.15%参考答案:B19. 存款负债是商业银行最主要和最稳定的资金来源。( )A.正确B.错误参考答案:A20.

5、 ( )是源于英国的股份制银行。A.单一银行制B.分行制C.非银行控股公司D.银行控股公司参考答案:B21. 贷款利率是贷款价格的主体,也是贷款价格的主要内容。( )A.错误B.正确参考答案:B22. 巴塞尔协议中,0风险权数的表内资产有( )。A.现金B.以本国货币定值并以此通货对中央政府和中央银行融通资金的债权C.对经济合作与发展组织(OECD)内的外国公共部门实体的贷款D.对经济合作与发展组织(OECD)国家的中央政府和中央银行的其他债权参考答案:ABD23. 商业银行资产管理与负债管理的重要区别在于( )。A.保持安全性的手段不同B.降低风险的措施不同C.获取流动性的手段不同D.获取盈

6、利的途径不同参考答案:C24. 衡量商业银行盈利能力的核心指标是什么?参考答案:盈利能力(Profitability)指标衡量商业银行运用资金赚取收益同时控制成本费用支出的能力。盈利能力的核心是资产收益率(Return rnon Asset,ROA)和权益报酬率(Return on rnEquity,ROE),利用这两个财务指标和其他派生财务比率指标可以较为准确地认识银行的获利能力。25. 商业银行的预期损失可以通过( )抵御。A.资本B.专项准备金C.一般准备金D.存款参考答案:B26. 将商业银行的传统存款业务按照信用性质可划分为( )A.原始存款B.派生存款C.活期存款D.定期存款参考答

7、案:AB27. 不能用作银行贷款抵押物的有( )。A.产权房屋B.国有土地使用权C.耕地D.教学楼参考答案:CD28. 资产管理理论是在经历以下哪几个理论的基础上逐渐形成的( )A.商业贷款理论B.资产转移理论C.预期收入理论D.超货币供给理论参考答案:ABCD29. 商业银行的所有次级债务均计入资本。( )A.正确B.错误参考答案:B30. 反映企业每单位资产的盈利能力的指标是( )。A.普通股收益率B.资产收益率C.销售利润率D.股权收益率参考答案:B31. 银行证券投资的风险有( )。A.信用风险B.通货膨胀风险C.利率风险D.流动性风险参考答案:ABCD32. 资产流动性比率是( )之

8、比。A.存款与贷款B.贷款与存款C.流动性资产与流动性负债D.流动性负债与流动性资产参考答案:C33. 提高商业银行资本充足率的途径主要有( )。A.自我积累或者增加各种准备金B.根据银行资本结构,股息政策和市场状况,提高留存收益比率来增加资本C.调整资产结构,降低风险权重高的资产D.通过缩减资产规模,达到资本充足率的要求参考答案:ABCD34. 以下各项中,不属于另类投资的投资标的的是( )。A.艺术品B.股东C.房地产D.贵金属参考答案:D35. 法定存款准备金是货币政策的近期中介指标,直接影响社会的信用总量。( )A.正确B.错误参考答案:B36. 票汇是以商业票据作为结算工具的汇款方式

9、。( )A.正确B.错误参考答案:B37. 银行证券投资的市场风险是( )。A.市场利率变化给银行债券投资带来损失的可能性B.债务人到期无法偿还本金和利息而给银行造成的可能性C.银行被迫出售在市场上需求疲软的未到期债券,银行只能以较低价格出售债券的可能性D.由于不可预期的物价波动,银行证券投资所得的本金和利息收入的购买力低于投资证券时所支付的资金的购买力,使银行遭受购买力损失的可能性参考答案:C38. 商业银行信用创造的基础在于( )规模。A.贷款B.投资C.原始存款D.负债参考答案:C39. 商业承兑汇票期限由双方交易商定,最长不超过( )。A.3个月B.6个月C.1个月D.9个月参考答案:

10、B40. 在不同市场上的两种证券,若各个方面的特征基本相似,但收益有所差别,银行交换这两种证券,可以改善投资组合的收益。这是互换是( )。A.替代互换B.场间价差互换C.纯收益率拾得互换D.避税互换参考答案:B41. 某银行利率敏感性资产为10亿元,利率敏感性负债为8亿元,则该银行的( )。A.利率敏感性缺口为18亿元B.利率敏感性缺口为2亿元C.利率敏感比率为1.25D.利率敏感比率为0.8参考答案:BC42. 下列不属于票据的是( )。A.支票B.本票C.股票D.汇票参考答案:C43. 全能即混业经营的商业银行的职能有( )。A.信用职能B.保险职能C.投资职能D.信托职能参考答案:ABC

11、D44. 巴塞尔协议规定商业银行核心资本充足比率为不低于8%。( )A.正确B.错误参考答案:B45. 现代金融理论诞生的标志是( )。A.法玛和米勒出版财务管理B.格林出版公司财务C.马科维茨发表资产组合的选择D.乔尔迪恩出版资本预算参考答案:C46. 资产管理理论主要有( )。A.购买理论B.销售理论C.转换理论D.商业贷款理论E.预期收益理论参考答案:CDE47. 银行并购的作用包括( )。A.扩大规模,占领市场B.降低成本,实现规模效益C.追求多元化D.优势互补,实现协同效益参考答案:ABCD48. 在影响商业银行流动性的诸多业务项目中,( )是影响商业银行流动性的主要因素。A.季节性因素B.周期流动性需要C.存贷款业务的变化D.银行资金结构参考答案:C49. 巴塞尔协议中规定的核心资本占总资本的比率与资本占风险资产的比率最低限额分别是( )。A.5%和10%B.4%和8%C.5%和8%D.4%和10%参考答案:B50. 商业银行的财务报表主要有( )。A.资产负债表B.利润表C.资产状况变动表D.现金流量表参考答案:ABD

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。