国际结算及贸易融资业务操作规程(正文)(发文稿)

国际结算及贸易融资业务操作规程(正文)(发文稿)

《国际结算及贸易融资业务操作规程(正文)(发文稿)》由会员分享,可在线阅读,更多相关《国际结算及贸易融资业务操作规程(正文)(发文稿)(336页珍藏版)》请在装配图网上搜索。

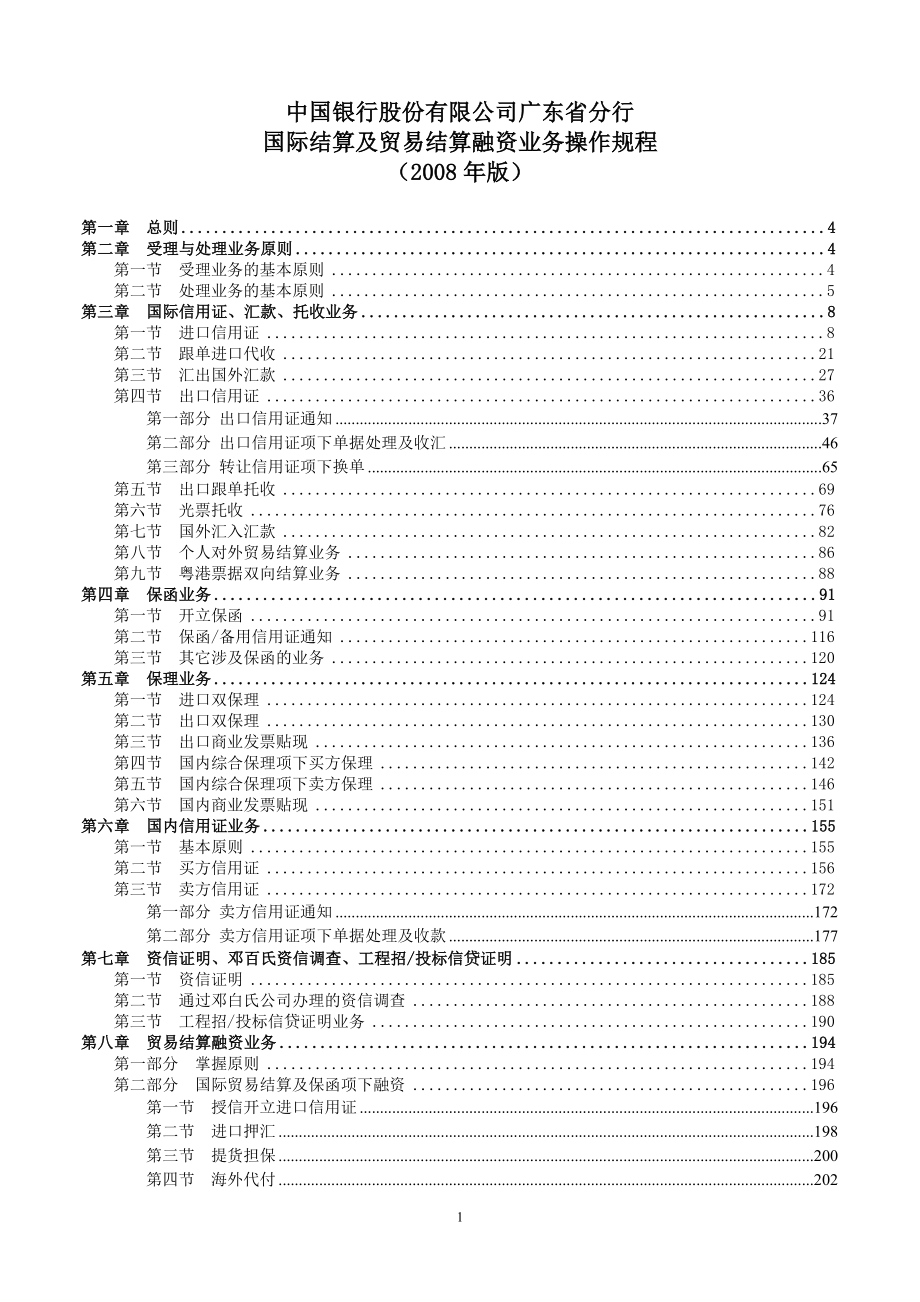

1、中国银行股份有限公司广东省分行国际结算及贸易结算融资业务操作规程(2008年版)第一章 总则4第二章 受理与处理业务原则4第一节 受理业务的基本原则4第二节 处理业务的基本原则5第三章 国际信用证、汇款、托收业务8第一节 进口信用证8第二节 跟单进口代收21第三节 汇出国外汇款27第四节 出口信用证36第一部分 出口信用证通知37第二部分 出口信用证项下单据处理及收汇46第三部分 转让信用证项下换单65第五节 出口跟单托收69第六节 光票托收76第七节 国外汇入汇款82第八节 个人对外贸易结算业务86第九节 粤港票据双向结算业务88第四章保函业务91第一节 开立保函91第二节 保函/备用信用证

2、通知116第三节 其它涉及保函的业务120第五章保理业务124第一节 进口双保理124第二节 出口双保理130第三节 出口商业发票贴现136第四节 国内综合保理项下买方保理142第五节 国内综合保理项下卖方保理146第六节 国内商业发票贴现151第六章 国内信用证业务155第一节 基本原则155第二节 买方信用证156第三节 卖方信用证172第一部分 卖方信用证通知172第二部分 卖方信用证项下单据处理及收款177第七章 资信证明、邓百氏资信调查、工程招/投标信贷证明185第一节 资信证明185第二节 通过邓白氏公司办理的资信调查188第三节 工程招/投标信贷证明业务190第八章 贸易结算融资

3、业务194第一部分 掌握原则194第二部分 国际贸易结算及保函项下融资196第一节 授信开立进口信用证196第二节 进口押汇198第三节 提货担保200第四节 海外代付202第五节 汇出汇款项下融资204第六节 进口汇利达205第七节 打包贷款207第八节 出口押汇209第九节 出口贴现213第十节 福费廷215第一部分 信用证项下福费廷业务215第二部分 出口跟单托收项下福费廷业务219第十一节 风险参与221第十二节 融付达业务222第十三节 信用证公开保兑223第十四节 信用证沉默保兑226第十五节 买入票据228第十六节 融信达业务230第十七节 通易达业务234第十八节 授信开立保函

4、237第三部分 保理项下融资244第一节 进口双保理(授信)244第二节 出口双保理项下出口融资246第三节 出口商业发票贴现(授信)248第四节 国内综合保理项下买方保理(授信)250第五节 国内综合保理项下卖方融资252第六节 国内商业发票贴现(授信)254第七节 融易达256第八节 国内保理项下应付账款融资258第四部分 国内信用证项下融资260第一节 授信开立国内信用证260第二节 买方押汇262第三节 国内信用证项下打包贷款264第四节 卖方押汇266第五节 卖方议付268第六节 国内信用证项下福费廷270第五部分 授后管理272第一节 岗位职责272第二节 具体工作内容273第九章

5、 加工贸易进口料件保证金台账业务276第十章 国际结算垫款及损失款项284第一节 贸易结算融资垫款284第二节 非授信国际结算垫款及损失款项核销286第十一章 业务账户管理289第一节 对公外汇账户管理289第二节 外汇账户管理信息系统管理295第三节 外汇账户信息交换平台管理297第四节 非贸易非经营性购汇人民币限额账户业务298第五节 国际结算及贸易结算融资业务保证金账户管理300第十二章 国际收支统计监测305第一节 基本原则305第二节 国际收支统计申报305第三节 贸易进口付汇核销申报管理307第四节 出口收汇核销专用信息申报管理308第十三章 国际结算业务反洗钱工作309第十四章

6、国际结算业务系统管理313第一节 总体要求313第二节 国际结算单证影像系统316第三节 国际结算业务应用系统(EXIMBILLS广东版)319第十五章 国际结算即期结售汇业务一日多价管理322第十六章 其他规定325第一节 现场检查制度325第二节 统计报告327第三节 文明优质服务规范329第四节 重要业务印章管理333第十七章 附则336第一章 总则一、为规范我辖国际结算及贸易结算融资业务的操作,促进业务的稳健发展,依照国家金融管理有关法令、外汇管理有关条文及规定,参照国际惯例与准则,根据总行、省行有关管理规定,结合我辖实际情况,制定本操作规程。二、本操作规程所指的国际结算及贸易结算融资

7、业务包括国际/国内信用证、进口代收/出口托收、国际汇款、国际/国内保函、国际/国内保理、资信证明、工程招/投标项下信贷证明等对公国际结算产品线业务及其项下贸易结算融资业务,并涵盖上述业务涉及的对公外汇账户、国际收支申报、反洗钱、业务应用系统等其他相关工作。三、本操作规程所指的国际结算部门包括全辖从事国际结算及贸易结算融资业务的部门(含省行国际结算部、营业部和辖内各级行从事相关业务的部门)。第二章 受理与处理业务原则第一节 受理业务的基本原则一、审查客户资格(一)委托我行办理国际结算业务的客户应是办理了工商注册登记、具备企业法人资格的经济实体或个人对外贸易经营者,委办业务在其经营范围内(涉及进出

8、口贸易结算业务的还应具有进出口贸易经营权)。我行应本着“了解你的客户、了解你客户的业务”的原则,严格遵照我行“反洗钱”及“反恐怖融资”的规定受理各项业务,防范诈骗或我行被利用作为洗钱及恐怖融资的渠道。遇到可疑情况,按照总行及监管部门规定及时报告。(二)对首次委托我行办理国际结算业务的客户,应根据业务性质对其进行资格审查。资格审查可通过核验客户提交的工商营业执照(副本)原件、批准其经营进出口业务的批件(如需)、客户隶属关系批件(如有)等文件的方式进行。(三)委托我行办理进口结算、进口付款保函/保理业务的单位应是外汇局公布的“对外付汇进口单位名录”中的进口单位,或持外汇局签发并注明经“真实性审查”

9、或“不在名录”审查的“进口付汇备案表”的进口单位(金融机构除外)。(四)办理国际结算授信及贸易融资业务应查验客户的贷款卡。不得对持有被暂停、注销贷款卡的客户办理上述业务(含全额保证金业务)。二、核验客户的授权人签样及印模授权书等文件(一)所有客户(包括已在我行开立基本账户的现有客户)均应向我行提供与批件、营业执照相符的中、英文单位全称,提供法定代表人授权书及印模授权书。上述授权书应使用我行规定或我行认可的格式(详见附件二/1-1),列明各类业务被授权人员的签样、企业公章、财务章、业务章印模,并具体说明各签样及印章的业务授权范围。如客户未提交上述授权人员签样,相关业务申请应逐笔由其法定代表人签署

10、。(二)根据我行即期结售汇实施一日多价的汇率实时波动性,为避免客户在办理购汇业务时因无法确定人民币支票金额而带来的不便,各行可凭客户向我行出具的业务授权书及业务适用印章及被授权人员签样(详见附件二/1-1(1),附件二/1-1(2),在办理购汇业务时,凭其出具的加盖与人民币扣款账户预留印鉴一致的“购买外汇申请书”,直接在相关账户扣收相应人民币款项。(三)上述授权书必须由法定代表人亲自签名并加盖企业公章;企业公章、法定代表人必须与进出口业务批件(如有)、工商营业执照中的有关内容相符。同时,相关授权书应一式三份,一份退回客户,一份由相关业务部门留存,一份作为账户资料纳入客户档案保存。三、要求客户提

11、交书面委托及/或合同(一)受理各项业务时,应要求客户提交书面委托/申请/合同。委托书或申请书应委托事项清楚,指示明确;合同书应内容完整、正确,意思表示明确。凡委托事项不清楚、指示不明确或合同书内容不完整、意思表示模糊者,应洽客户澄清或修改。(二)各类业务委托书/申请书/合同,应使用我行规定或我行认可的格式,明确我行与客户各自的权利和义务,使之成为客户与我行委托与被委托关系的正式契约。委托书/申请书/合同应视业务具体情况由客户加具预留的签章。第二节 处理业务的基本原则一、按照国家法律、法规和国际惯例办理业务(一)国家颁布的法令、监管规定、我行相关的制度规定等是办理国际结算业务的国内法律准则与依据

12、。(二)国际商会制定的跟单信用证统一惯例、托收统一规则、信用证项下银行间偿付规则、国际保理业务通用规则、见索即付保函统一规则、国际备用信用证惯例等国际银行操作惯例及实务,是办理国际结算业务的国际准则与依据。(三)认真履行反洗钱义务,根据人行、外汇局、总行和省行对金融机构反洗钱工作的有关规定,切实做好国际结算业务的反洗钱工作,严格执行相关业务的大额和可疑外汇资金交易报告制度。(四)涉及现钞的业务应严格遵循人民银行、外汇局有关规定办理。(五)国际收支申报业务处理应按外汇局有关规定处理。(六)进出口核销业务的处理应按外汇局有关规定处理。(七)客户办理“三来一补”、易货贸易、转口贸易等特殊贸易结算业务

13、须提交外汇局要求的合规性文件并按相关规定办理。二、按照客户委托和指示办理业务,为客户保密(一)处理各项业务应按照客户的书面委托指示行事。如不能执行指示,应及时向客户作出说明。(二)严格遵守“为客户保密”的原则。三、按照规定的权限办理业务(一)办理业务必须遵守总行、省行有关国际结算业务授权管理的规定,贸易结算融资业务还要执行有关授信权限管理规定。各级人员均须在上级行或主管部门核定的业务范围、单笔业务权限内审批和办理业务,严禁越权违规行为。(二)各级业务人员必须按中国银行签字样本董事长授权书规定的业务范围和金额标准签发对外文件、凭证、函电,不得越权,不得变通。四、按照总行和省行有关规定处理相关业务

14、(一)国际结算及贸易结算融资业务的定价原则应充分考虑不同产品风险程度、成本以及市场竞争情况,并严格执行总行、省行对各项具体业务的相关收费规定。对于具有一定浮动范围的收费标准,原则上应按最高标准报价,必要时根据客户信用评级、客户对我行综合收益的贡献、同业竞争等情况合理确定。(二)严格按照总行、省行有关管理规定、操作规程办理业务,涉及工商客户的授信融资业务按总行、省行风险管理部门的有关规定办理,涉及金融机构客户的授信融资业务按总行、省行风险管理和金融机构部门的有关规定办理。(三)费率、汇率及利率的下浮应严格执行省行的有关费、汇、利率优惠政策和权限管理规定,超权限的须按规定逐级报省行有关部门审批;同

15、时,要充分考虑营销部门的意见,围绕不同客户综合收益和不同产品风险区别对待,最终体现我行综合长期效益最大化的原则。(四)汇率适用、外汇资金头寸、各项贸易结算融资利率事宜,按总行全球金融市场部、资产负债管理部、司库和省行计划财务部的有关规定办理。(五)代理行政策和金融机构间的合作事宜按总行、省行金融机构部的有关规定执行。(六)各项业务的会计核算手续按中国银行股份有限公司境内行主要业务账务处理办法等规定执行,涉及对公外部客户对账手续、会计科目及核算码的使用,按财会部门的有关规定办理。(七)各项业务编号的使用和清算账户的选择等,按总行、省行运营部门的有关规定办理。(八)SWIFT操作系统的使用按总行、

16、省行有关职能部门的操作、授权规定执行。目前只能用SWIFT系统收发加押电文(省行与联行的往来除外)。(九)印鉴、密押的使用按总行、省行有关规定执行。(十)业务档案的管理按总行、省行有关规定执行。(十一)办理业务要遵照及时处理的原则,不得无故拖延、积压。(十二)我行与客户之间相互交付的业务所需文件、单据、凭证、票据等重要文件,应建立签收制度。签收时应确认对方身份,核对交付文件、单据、凭证、票据的种类、份数、内容。有关文件如需批注修改,需经相应签发人证实。(十三)与客户签署的业务合同应统一使用示范合同文本。如没有示范合同文本的,业务部门自行拟定的合同文本应经法律与合规部审查。(十四)遵循“有询必查

17、、有查必复”的原则,按照“电查电复、先内后外”的方法及时办理查询。(十五)严格遵照我行“反洗钱”及“反恐怖融资”政策的相关规定,及时报告大额及可疑交易。五、业务内部控制原则(一)国际结算及贸易结算融资业务内部控制是为保证全行实现既定的国际结算及贸易结算融资业务的经营目标,对全行办理国际结算及贸易结算融资业务的各部门、各分支机构、各员工及其各类国际结算及贸易结算融资业务活动进行组织、协调和相互制约的一系列政策、制度、措施、程序及方法的总称,是自上而下防范国际结算及贸易结算融资业务风险,保证业务资金安全,优化内部运行结构的管理、执行及监督系统。各行应根据本行实际情况,设立专门或兼职的内控合规人员,

18、开展对本行及本辖国际结算及贸易融资业务的内控和操作风险管理。(二)国际结算及贸易结算融资业务内部控制的总体目标:1、确保国家有关金融和外汇政策、法律、法规、反洗钱规定以及金融监管制度的贯彻落实;2、确保全辖各类国际结算及贸易结算融资业务规章制度的健全性和有效性;3、确保全辖各项国际结算及贸易结算融资业务的经营发展方向与总行业务发展战略相一致;4、确保全辖各项国际结算及贸易结算融资业务经营活动的依法合规性。(三)内部控制遵循以下原则:1、有效性原则。各种控制制度必须符合国家和监管部门的规章制度;执行控制制度不能存在任何例外,任何人不得拥有超越制度或违反制度的权力。2、审慎性原则。内部控制的核心思

19、想是审慎经营、防范风险。3、全面性原则。内部控制必须覆盖所有的岗位,国际结算业务的全部处理过程和各个操作环节,均必须遵循总行内部控制的各项要求和规定。4、及时性原则。新设立的业务部门或开办新的业务品种,必须树立“内控优先”的思想,首先是建章立制,采取有效的控制措施。5、独立性原则。内部控制的检查监督部门必须独立于内部控制制度的制定和执行部门,业务操作人员和风险控制人员必须分开,并向不同的管理人员报告工作;在管理人员职责交叉的情况下,要为负责风险控制的人员提供可以直接向最高管理层报告的渠道。(四)国际结算部门应设立风险管理职责岗位,在办理各项国际结算业务时,必须建立双人、双职、双责工作制,并严格

20、控制在总行、省行的授权权限之内。(五)总行、省行的各项国际结算及贸易结算融资业务规章制度是实行相关业务内部控制的制度依据。各行应按照“职责分离、相互监督制约”的原则,在本产品线各业务流程中划分前、中、后台岗位,明确各岗位职责,确定业务授权范围、权限和程序,并覆盖从业务经办到管理层的所有岗位。其中受理验核客户申请资料真实性的人员与帐务处理人员分离;印押电讯管理人员与国际结算业务经办人员分离;贸易结算业务操作与部门内的事后监督人员分离。(六)各行应对国际结算及贸易结算融资业务新产品(或组合)、新业务的信用风险、操作风险、市场风险、合规风险等进行评估,并落实相应的风险控制措施。新产品和新业务的投产应

21、按规定逐级报总行国际结算部审批。(七)各行应建立对所辖业务的内控检查和整改跟踪落实制度,定期或不定期对所辖国际结算及贸易融资业务规章制度的有效性、操作的合规性及内部控制的有效性进行检查评估,跟踪、督促对内控管理薄弱环节和存在问题的整改落实。检查和整改报告均应及时报备省行国际结算部。(八)加强国际结算产品线的内控风险信息交流,促进信息上报、下传以及横向沟通,及时向省行国际结算部反馈有关业务处理流程、操作及风险监控等方面存在的问题,并提出解决问题的意见,提高管理效率和内控水平。其中,应建立自下而上的定期与不定期的内控管理报告制度,对本辖内控及操作风险管理的情况、涉及的各类风险及违规违法事件进行报告

22、。指定专门岗位负责归集辖属本产品线涉及的各类风险及违规违法事件,并明确相关岗位的报告职责和范围,每季将相关情况逐级报送省行国际结算部;对于个别突发性的重大事项,还须在一个工作日内报达省行。(九)及时向省行国际结算部反映本产品线各类业务应用系统中存在问题,根据业务需要提出完善系统功能的需求,配合省行进行评估和监控,制订应急方案,组织压力测试。(十)应对国际结算及贸易结算融资业务重点岗位、重点业务和重要风险点特别加强监控和管理,及时查漏补遗,控制风险隐患。对重点岗位的人员实行定期或不定期轮换和强制休假制度。(十一)办理任一业务至少经两人(经办、复核)处理。(十二)对于出口信用证保兑、我行作为保兑行

23、/付款行或承兑行的出口信用证项下单据处理、低风险出口押汇、保函项下索赔等业务,以及超过规定金额的大额业务,应实施双复核制度。大额业务包括:汇款业务单笔金额等值100万美元及以上、出口单证业务单笔金额等值20万美元及以上、开立信用证业务单笔金额等值50万美元及以上、风险类贸易结算融资业务单笔金额等值50万美元及以上、进口保理受让应收账款单笔金额等值50万美元及以上;各行可根据本行实际情况适当降低纳入双复核制度范围的大额业务金额起点标准。(十三)国际结算部门应设立事后监督岗位,对贸易结算融资、开立信用证/保函、售付汇等风险较大的业务以及各类大额业务进行事后跟踪检查,防范业务风险。纳入事后监督的业务

24、范围包括(各行可根据本行实际情况适当增加纳入事后监督的业务范围或降低金额起点标准):1、单笔等值金额50万美元(含)以上的进口/国内信用证项下开证/修改/付款(修改指修改后信用证金额为50万美元以上);2、单笔等值金额50万美元(含)以上的保函开立/修改(修改指修改后保函金额为50万美元以上);3、单笔等值金额50万美元(含)以上的货到付款、进口代收项下的售付汇,单笔等值金额5万美元(含)以上的贸易项下从属费用、佣金、预付货款的售付汇及资本项下售付汇;4、单笔等值金额10万美元(含)以上的非贸易项下售付汇;5、单笔等值金额20万美元(含)以上的结汇/入账;6、与特别监控代理行互委的国际结算业务

25、(特别监控代理行的范围详见总行相关部门的具体要求);7、所有风险类贸易结算融资业务(业务范围详见本操作规程第八章第一部分)。(十四)建立对违规行为的处罚制度。省行将根据有关规定及需要对辖属分支行进行检查,对违反规定办理业务或瞒报、假报业务信息者,将严肃处理:、对违规办理业务的分支机构,省行将视情节轻重,对其进行警告、通报批评、削减业务权限、限期整顿、停办有关业务的处理。、对违规办理业务的责任人、批准人,省行将按有关规定提请有关部门作相应处理。六、业务档案管理原则国际结算及贸易结算融资档案应遵循“分类管理,集中保管,专人负责,定时清查”的原则管理,档案资料必须完整、有序、规范、真实、整洁。(一)

26、客户档案管理客户档案应以客户为单位建立,并根据业务发展情况及时更新。应在客户首次来我行办理业务时为其建立客户资料档案,一户一档,指定专人妥为保管与维护,及时更新补充(特别是企业的有关证照进行年审后应及时补充),以备查核。档案内容应包括:、经最近年审通过的客户工商营业执照或企业法人营业执照复印件及中英文单位名称全称(单纯叙做国内业务的客户无需英文单位名称)。、企业法人代码证书或组织机构代码证书正本复印件。、审批机关批准其经营进出口业务批文的正本复印件(如有)。、外商投资企业外汇登记证(如属外商投资企业)。、客户与其上级单位隶属关系证明(如有)。、由法人代表签署并加盖企业公章(公章式样须与进出口业

27、务批文、工商营业执照上的公章相符)的业务授权书及业务适用印章及被授权人员签样,以及对各签字样本及印章业务授权范围的使用说明书(如需)。如有变动,及时更新。7、其他资料(如需)。(二)业务档案管理、各类业务档案应按业务品种分类管理,同一业务品种按业务编号顺序建档;同一编号业务按业务发生时间建档。业务资料应能反映该笔业务的全貌。、贸易结算融资业务档案应按有关授信档案管理规定妥善保管。、业务档案应留存相关资料的正本原件(或管理法规所允许的副本、复印件)及我行处理业务的留底资料,各项签字、盖章、批注、记录内容完整。、国际结算业务档案的移交、借阅、调阅及销毁等应按我行档案管理相关规定办理。业务档案一般不

28、对外办理借调手续。如司法、审计、税务等部门因工作原因需借调档案,档案管理人员应征得部门主管同意后方可向其提供有关资料。、业务档案从业务完结日起留存5年备查。七、业务处理过程中遇可疑、异常情况,应及时通知有关管理部门,并按总行、省行和监管部门的有关规定办理。第三章 国际信用证、汇款、托收业务第一节 进口信用证一、业务基本概念及流程图(一)业务基本概念进口信用证是指我行作为开证行,应申请人的要求和指示对外开立的、用于贸易进口的信用证。(二)业务流程图(1)开证/修改:申请人申请开证/修改-办理内部审批-对外开立/修改信用证-后期跟踪管理(2)来单:收到来单-审单-缮制赎单通知书-通知开证申请人赎单

29、(3)付款/承兑/拒付:开证申请人书面答复-办理内部审批-对外付款/承兑/拒付-后期跟踪管理-业务档案处理二、办理业务需提交的有效单证及文件(一)开证/修改申请书/合同;(二)进口合同;(三)代理协议(如属代理进口);(四)进口付汇备案表(如需);(五)购买外汇申请书(如需购汇支付,最迟在购汇前提交);(六)现汇付款申请书(如现汇支付,另有约定除外);(七)银行支款凭证(如收取保证金,另有约定除外);(八)已年审的贷款卡资料;(九)其他合规性文件。三、业务处理流程及审核要点省行对进口信用证业务实行集中处理。适用于经办行委托省行国际结算单证业务处理中心(以下简称单证中心)办理的进口信用证业务。经

30、办行与单证中心的职责划分以及报送委托资料的要求详见本操作规程第十四章第二节。操作程序:(一)经办行受理客户申请。接到开证申请人提交的资料后,经办行应将申请人在各类申请资料加盖的印鉴签章与该申请人在我行预留的授权书印鉴进行核对,并在申请资料上确认相符。(二)经办行对开证资料进行合规性及表面一致性审核,审核要点包括:1、对开证申请资料进行审核(1)申请人资格A、查询确认委托我行办理进口结算业务的单位在外汇局公布的“对外付汇进口单位名录”内、且不在“由外汇局审核真实性的进口单位”名单中,否则需提交外汇局签发的进口付汇备案表。经查申请人在“对外付汇进口单位名录”的,应在内审表式注明“已查公司在进口付汇

31、名录”。B、根据申请人的贷款卡编号登录人民银行企业信用基础数据库进行查询,确认申请人是否存在贷款卡暂停、注销或不良信用纪录等异常信息。如申请人不存在异常信息,须打印留存相关纪录;如申请人贷款卡暂停、注销,应拒绝受理。C、查验开证申请人工商营业执照确定进口货物在开证申请人经营范围内且已经年审。(2)开证申请书应使用我行规定的格式,申请人在开证申请书(包括开证申请人承诺书)签署与其预留印鉴相符的签章。此外还应审核以下内容(与进口合同核对):A、受益人的名称和详细地址(尽量提供受益人联系电话及联系人,尤其是开往美国的信用证,申请人、受益人的地址需尽量明确,详细)不得开立以境内企业为受益人的信用证,以

32、下符合外汇局有关规定的情况除外;(A)进料深加工(转厂)业务(须提交“转厂合同”,注明明确的转出方及转入方,开证条款中必须加具要求受益人提交符合我国外汇管理规定单据并以我行最终审核为准的条款。(B)保税监管区域企业(须提交保税监管区域外汇登记证)。B、申请人的全称(英文)和详细地址等;C、信用证的种类:即期付款、承兑、议付或延期付款。议付信用证一般适用于即期。原则上申请人与受益人历史往来记录正常且受益人资信情况良好的,我行方可受理其开立远期议付信用证的申请。须审慎开立非开证行为兑用银行或指定保兑行的信用证。如确需开立此类信用证,应按以下原则掌握:(A)在信用证电告条款中增加要求指定银行通知议付

33、情况的内容:“IF THE DOCS ARE NEGOTIATED BY THE NOMINATED BANK,PLS CONFIRM THE SAME IN THE ADVICE.”或类似语句。(B)单据中含有全套物权凭证的建议分两次寄单,并可考虑在信用证寄单条款中指定服务质量优秀、合作关系良好的快邮公司(如DHL、TNT等)承寄。D、只能选择SWIFT方式开出信用证;E、各项条款应明确无误,互不矛盾;F、提交单据的种类、份数、单据签发人及措词等要明确,单据要求的措词应尽量使用我行固定格式;G、原则上不能加列对我行不利条款,如有,应落实相应保护措施;H、货币、金额、货物名称及其描述、价格条款

34、等应与进口合同相符;有货物分项数量、金额或比例的应计算是否正确。I、运输路线应予明确。起运港须在境外(起运地为保税区、保税仓等符合外汇局规定或经外汇局批准者除外),进口货物的目的港/地须在境内(符合外汇局规定或经外汇局批准者除外);J、货物运输是否允许分批装运、转运应予明确,并与货物的实际运输情况相匹配;K、信用证的有效地点和有效期,最后的装船日期应明确。交单地点应与指定银行所在地匹配。如开证申请书上显示交单地点与指定银行所在地不匹配,应予以劝阻,并向申请人做好宣传解释工作。如申请人坚持如此办理,应向申请人充分提示风险,告知其审单将按有利于受益人的尺度掌握。L、原则上信用证效期为最迟装船期加上

35、交单期。如信用证要求尾款凭申请人签发的CERTIFICATE OF ACCEPTANCE等单据付款时,这部分单据的交单期时应表述为在信用证的有效期之内提交。M、运输单据要求应清晰,尽可能使我行能掌握全套提单及货物物权。如信用证要求提交非全套海运提单,应交待其他海运提单的去向;N、特殊条款,如信用证金额上下浮动幅度、银行的费用由谁负担、提交单据的期限等应明确;O、若申请人申请开立可转让信用证,我行应事先向申请人说明由于第二受益人资信难以掌握可能产生的风险,同时要求申请人以书面的形式承诺自担由转让产生的风险(格式详见附件三/1-1);申请书应列明转让行名称并尽可能指定第二受益人,一般情况下,指定通

36、知行作为转让行;P、如价格条款与运输单据条款及保险单据条款矛盾的,应洽申请人修改或出具说明函。Q、对受益人的要求应落实为单据化条款。我行应确定申请书中没有列入“非单据条款”,如果申请书中加列这种条款,应劝说申请人删除或将该条款单据化;R、不应使用诸如“第一流”、“著名”、“合格”、“独立”、“正式”、“有资格”、“当地”及类似意义的词语来描述信用证项下应提交的任何单据的出具人,而应明确指定出具人的具体名称。避免使用容易产生歧义的简称。S、是否存在软条款,如有,我行应予劝阻;T、对台开证业务,应注意审核开证申请书中有无出现政治敏感字样。如有,应洽公司删除或修改。U、对转口贸易开证,首先需确定该转

37、口贸易属于先支后收,还是先收后支,如属先收后支需提供进口合同及转口销售合同;如属先支后收,则还需提供买方开立的信用证或银行付款保函。如无法判断或确认的,均按先支后收的要求掌握。V、对申请人试图将基础合同、形式发票、保函格式、LOI格式等文件作为信用证组成部分的做法,应予以劝阻。(3)购买外汇申请书/现汇付款申请书/银行支款凭证应使用我行规定的格式,并由申请人签署与其预留印鉴相符的签章。同时审核申请书/银行支款凭证填写内容与其他单据一致。(4)进口合同认真审核正本合同,验核该合同已经买、卖双方签章,如具备买、卖双方签章,则视为一份表面有效的合同(对采用由境内企业签章确认的传真合同,应要求传真合同

38、上注有“此传真合同视同正本合同”条款,或由境内企业出具并有法人代表签章的说明函;如采用买方或卖方代理签章确认的合同,应要求同时出具买方或卖方委托书或授权书及申请人说明函);将进口合同有关内容(如合同号、合同当事人、货物描述、溢短装、金额等)与开证申请书进行核对,以确定该合同为申请人所申请开证的依据;原则上合同的买卖双方应为开证申请书的申请人和受益人,如果信用证受益人非合同卖方,则合同中应明确指定受益人,并列明受益人详细名称及地址;进口合同如与其他单据有矛盾,应及时联系申请人澄清。(5)进口代理协议A、属代理进口业务的,应审核申请人营业执照确定其具有代理进口经营权。B、认真审核代理协议正本,验核

39、协议已经代理双方签章,代理进口货物种类、数量等与进口合同相符。(6)进口付汇备案表A、属于下列情况的售汇及付汇,需凭外汇局核发的、注明相应备案类别的“进口付汇备案表”办理:(A)进口单位不在“对外付汇进口单位名录”内的(备案类别为“不在名录”);(B)进口单位已被列入“由外汇局审核真实性的进口单位名单”内(备案类别为“真实性审核”);(C)企业到注册地所属地区以外的外汇指定银行发生的购付汇行为(备案类别为“异地付汇”);(D)除上述所列之外其他采取特别方式的进口付汇(备案类别为“真实性审核”)。B、审核要点:备案类别、进口单位名称、付汇银行名称、收汇人国别、预计到货日期、合同发票号、结算方式、

40、付汇币种、付汇金额、外汇局签章(进口单位所在地外汇局加盖的“国家外汇管理局XX分(支)局进口付汇核销专用章”;若受理不在“名录”和列入“由外汇局审核真实性的进口单位名单”的企业办理异地付汇,还需审核付汇银行所在地外汇局加盖的“国家外汇管理局XX分局进口付汇核销专用章”),备案表有效期等。银行留存第一联“付汇银行留存”联备查。C、外汇局签发的进口付汇备案表,有效期一般为签发日起30天,超过效期交到银行的须要求开证申请人办理展期或重新申领备案表。2、贸易背景及申请人资信通过审核上述有效单证,了解确认该信用证具有真实的贸易背景,并对下列情况予以特别注意,必要时可征求授信部门的意见:(1)热门商品(特

41、别是已明显形成炒买炒卖的商品)、价格波动大或大宗货物的的进口开证;(2)对大额授信开证或可疑的开证业务应深入了解基础交易情况;(3)对要求开立无货权凭证(如仓单、空运单、货物收据)的信用证;(4)远期信用证(尤其是付款期限超过90天的信用证);(5)交易对手为关联企业或非长期往来客户;(6)代理进口开证业务;(7)进口商品非开证申请人主营业务范围的商品;(8)严禁以下列方式开立信用证:A、明知无贸易背景而开立信用证;B、开新证还旧证;C、为逃避监管或业务权限而故意将大额开证业务化整为零;D、为开证申请人开立以单纯套取银行资金为目的的信用证。3、落实付款担保对外开立信用证前,必须落实相应的付款担

42、保。付款担保的形式包括:保证金、工商客户授信额度、工商客户单笔授信、其他付款担保(指国债、银行存单、我行可接受的银行承兑汇票、以及我行可接受的其他付款保证)。上述付款担保形式可以单独使用也可以混合使用。如信用证有溢装条款,付款担保按上限掌握。(1)保证金A、按本操作规程第十一章第五节的有关要求对保证金账户进行管理和使用,其中:(A)收取信用证保证金时必须使用总行财务管理部规定的保证金科目核算; (B)保证金账户必须按客户、货币分别开立; (C)开证保证金账户实行专款专用,不得串证使用,也不得串客户使用,严禁与客户其他往来资金混淆,串用,或者按照我行授信部门与客户的事先约定使用;(D)信用证保证

43、金应建立台账进行管理,按客户和币种逐笔登记保证金的收取、使用和退还情况;(E)现钞不得直接入保证金账户;(F)应按来单金额比例使用保证金对外支付;(G)如因信用证终了、撤销、单证不符拒付并退单等原因而使我行信用证项下付款义务解除,则相关保证金款项应及时退回出质人,如属购汇存入的,则所购外汇应按退汇日牌价结汇退回出质人。也可以转为其他业务项下保证金,但须重新签署质押协议;在签署质押总协议的情况下,应通过附属确认书的形式予以补充明确。如将保证金余款转第三方账户,须凭出质人书面指示办理,且外汇划转须符合外汇局境内外汇划转相关规定。(H)对信用证未了结或信用证项下发生业务纠纷的,在落实其他付款担保(包

44、括但不限于工商客户授信额度、工商客户单笔授信、总行风险管理部规定可不占用工商客户授信额度的除保证金之外的其他付款担保形式如国债、银行存单、我行可接受的银行承兑汇票等)的情况下,可以根据授信发起部门和主管行领导的书面指示,将保证金释放给出质人。B、收取保证金:(A)使用人民币或现汇作为信用证备付款项的,我行应将其存入相应的保证金账户。(B)出质人缴纳人民币申请购汇的,我行根据其委托售汇后转入相应的保证金账户。(C)保证金币种与信用证规定的结算币种不一致时,应建议客户采取措施(如叙作远期售汇、远期外汇买卖)避免汇率风险或加收一定比例的保证金。(2)如需以其它担保方式(包括但不限于工商客户授信额度、

45、工商客户单笔授信、总行风险管理部规定可不占用工商客户授信额度的除保证金之外的其他付款担保形式等)置换保证金的,应按本操作规程第十一章第五节的有关规定处理。(3)申请人使用我行授信总量和其他付款保证开证,应逐笔提交申请,按本操作规程第八章第二部分第一节的有关规定处理。(4)信用证项下足额备付款已入我行账户办理外汇买卖保值的,凭资金部门的确认书受理。(5)涉及对公外汇账户资金收付的业务,还应严格执行外汇局有关外汇账户的管理规定,并及时通过外汇账户管理信息系统向外汇局报送外汇账户业务有关信息数据。(三)开立信用证1、操作程序(1)经办行按规定将审核意见通过影像系统填具进口开证委托表(如属授信开证,还

46、应按本操作规程第八章第二部分第一节的有关规定在相关内审表式中提出审核意见并声明已按规定签署授信法律文件)并缮制报文,连同有关业务资料按规定程序报本行有权人审批后,按规定将有关业务资料通过影像系统传送至单证中心。(2)单证中心收到经办行上传的开证委托资料及报文后,依据所提交的资料进行合规性及技术性复审,发现问题及时与经办行联系解决。经审核无误,按规定程序报有权人审批后对外开证。(3)经办行在电脑系统或登记簿上逐笔登记开证日期、信用证编号、开证申请人、货币及金额、效期、保证金收取/额度占用情况、修改情况、结案日期等内容,并按规定在相关的有效单证上批注信用证编号、开证日期、开证金额及货物数量等内容,

47、并加盖业务章。(4)经办行按规定进行相关会计核算手续并收取开证手续费及电报费,按规定每月将单证中心分润部分上划单证中心。账务处理完毕之后,将会计传票及附件按有关规定留存备查。(5)SWIFT发报回执同时在单证中心及受理业务的经办行打印。经办行如不能及时收到回执,应即向单证中心查询,收到电报回执后还须将回执与原开证资料进行核对,若发现问题及时联系单证中心解决。(6)经办行收到回执后,应及时将信用证副本送交申请人,并要求申请人核对信用证,如有异议在二个工作日内与经办行接洽;对发现的问题,经办行应立即通知单证中心,经核实后,单证中心须立即通过通知行进行更正。(7)单证中心、经办行应将信用证回执及所有

48、其他相关资料按信用证号码顺序(妥善装订)存入信用证未了档案。(8)经办行应按有关规定在相关系统逐笔登记开证业务情况。(9)若信用证指定偿付行偿付,单证中心在对外开证的同时,应向指定的偿付行发出授权偿付书,授权该偿付行凭议付行的索偿给予偿付,并在信用证偿付条款中加列收到议付行电通知XX工作日后起息字样,以保证有准备付汇资金的时间。2、开立信用证掌握要点(1)目前我行只办理电开信用证,并且应使用标准SWIFT开证格式(MT700/MT701)。MT700中40E/APPLICABLE RULE场原则上应选择“UCP LATEST VERSION”。(2)原则上只开立不可撤销的信用证。(3)如申请人

49、已明确指定国外通知行的,可根据申请人的指示通过指定银行通知信用证(原则上应选择我行海外机构或代理行作为通知行。如申请人指定的银行非我行海外机构或代理行,应事先向申请人说明由于通知行资信及电讯联系通道难以保证可能产生风险,并建议申请人使用我行海外机构或代理行作为第一通知行中转,如申请人坚持使用其指定的通知行作为第一通知行,应要求申请人出具书面说明,且经办行应在开证委托表上加以说明);如申请人未指定国外通知行的,应按照总行规定的对海外机构和代理行开证比例对外开证。(4)对台开证业务,应在遵循总行有关规定的前提下,合理选择通知行,尽量拉直通知路线。(5)如申请人要求由其它银行加具保兑或同意出口方提出

50、的由其它银行加具保兑的要求,应书面告知我行并明确保兑费承担方,我行可予同意, 但保兑行不应为与我行无代理关系的银行。开立可加保信用证的兑用银行应为开证行以外的其他银行,且与受益人业务实际相匹配。(6)对加列电索条款及指定偿付行的信用证,应从严掌握。若申请人要求开立允许电索或指定偿付行的信用证,应对申请人进行风险提示,并提醒申请人进一步了解贸易背景,谨慎处理,如申请人坚持开立,应要求申请人书面承诺。该承诺应含有“我司特向贵行申请开立带有电索或偿付条款的信用证,并作出如下承诺:自贵行对外偿付之日起,我司即对贵行承担偿付义务,即使在单据存在不符点的情况下,如索偿行利用电索或偿付条款向偿付行索偿,我司

51、仍对贵行承担偿付义务”或类似条款,同时声明承担由此产生的风险和责任。若信用证指定了偿付行,应选择与我行签定偿付协议的银行作为偿付行,严格按照跟单信用证项下银行间偿付统一规则(国际商会现行版本)的规定及时向偿付行发出偿付授权书,授权该行凭索偿行的索偿给予偿付,并按总行规定落实头寸。信用证偿付条款中应加列收到索偿行电通知XX工作日后起息字样,并要求索偿行向我行发出通知电列明各单据要素并声明单证相符,以保证有足够的时间准备付汇资金。如向指定偿付行索汇的信用证发生修改且涉及增减金额,应将修改书内容通知偿付行。(7)如开立转让信用证,应指定转让行,并尽可能列明第二受益人;一般情况下,指定通知行作为转让行

52、。(8)受理开证申请人的业务申请时,应加强对业务背景资料的审核,了解申请人真实的意图,对与国际惯例现行版本规定不一致的条款应洽申请人确认,确保信用证条款清晰、指示明确。(9)开立背对背信用证时,背对背信用证(子证)应以开证申请人提交的以其为受益人的信用证(主证)条款为基础,我行应是主证中的被指定银行,主证开证行应与我行有代理行关系,且资信及往来情况良好。主证中原则上不应存在软条款。子证的金额不应大于主证的金额,且付款期限不应迟于主证的付款期限,另根据出口商所在地到我行的邮程,适当缩短信用证效期、装船期及交单期,各期限要相互衔接,以满足主证的要求,子证的交单地点须在我行,子证的支付条件应符合外汇

53、管理局有关规定。(10)信用证应明确寄单要求和收单地址(受理业务的经办行地址)。建议寄单条款修改为:ALL DOCSMUSTBEPRESENTEDTOTHEFLWG ADDRESS INXX LOTBYCOURIER: INTL SETTLEMENTDEPT. BANKOFCHINALTD, XXX BRANCH(收单行详细地址), OTHERWISE, ANY DELAY IN ACCEPTANCE/PAYMENT THEREBY CAUSED WILL NOT BE BORNE ON OUR PART. 运输单据为全套物权凭证时增加此表述:DOCS EQUIVALENT TO USD500

54、,000.00 OR ABOVE MUST BE SENT IN 2 LOTS BY (XXX) COURIER。应加列规定对超过等值10万美元以上单据要求寄单行在寄单时加押电告我行的条款。(11)信用证的各项条款应明确无误,互不矛盾;例如:A、一般情况下,通知行所在地应与受益人所在地一致;到期地点应与通知行所在地、受益人所在地、指定议付银行所在地一致(四地一致),如不一致,应洽申请人确认。MT700报文41A或41D场与31D场的地点应保持一致:若信用证付款条件为BY SIGHT PAYMENT/BY DEFFERRED PAYMENT ,则PLACE OF EXPIRY一般为XXXXX,C

55、HINA,CREDIT AVAILABLE WITH一般为ISSUING BANK;若信用证付款条件为BY ACCEPTANCE ,则PLACE OF EXPIRY应为XXXXX,CHINA,CREDIT AVAILABLE WITH应为ISSUING BANK;若信用证付款条件为BY NEGOTIATION,则PLACE OF EXPIRY可为指定银行或实际交单地点,CREDIT AVAILABLE WITH建议指定一家议付行,避免ANY BANK表述。如开证申请书上显示交单地点与指定银行所在地不匹配,应予以劝阻,并向申请人做好宣传解释工作。如申请人坚持如此办理,应向申请人充分提示风险,告知

56、其审单将按有利于受益人的尺度掌握。B、如果遇到港澳台与内地之间的业务,到期地点不能简单地以“CHINA”表述,应指明具体城市。C、价格条款和运输单据条款应匹配:如果价格条款是CIF或CFR,运输单据应显示FREIGHT PREPAID;如果价格条款是FOB,运输单据应显示FREIGHT COLLECT。D、价格条款和保险单据条款应匹配:如果是FOB或CFR,则无须提交保险单据;如果是CIF或CIP,则需要提交保险单据,如否,应洽申请人确认。E、正副本单据表述应明确,避免同时使用“ORIGINAL” 及 “COPY” 表示正本的措辞,如信用证要求提交“ONE ORIGINAL AND TWO C

57、OPIES OF COMMERCIAL INVOICE”及“PACKING LIST IN 2 COPIES”的表述则易产生歧义。F、不提倡使用“THIRD PARTY DOCUMENTS ACCEPTABLE”的表述方法。如申请人确有需要,应表述为“THIRD PARTY DOCUMENTS ACCEPTABLE EXCEPT DRAFT AND INVOICE”。如有其他单据如LOI等由于本身性质决定不能由第三方出具的也应列明。(12)对于以下情况,应按提货担保业务的有关管理办法(本操作规程第八章第二部分第三节)及收费规定进行处理,海运提单原则上应背书成记名形式,我行受理此类开证申请时,应

58、提醒申请人注意:A、信用证规定部分正本提单寄申请人,且规定以我行为提单抬头,申请人先于我行收到提单向我行申请办理提单背书业务;B、信用证项下空运单以我行为收货人,申请人先于我行收到空运单向我行申请由我行出具提货委托书业务。(四)信用证修改1、经办行验核申请人印鉴。经办行接到开证申请人提交的修改申请及相关资料后,应将申请人在申请书加盖的印鉴签章与该申请人在我行预留的授权书印鉴进行核对,并在申请书上确认相符。2、经办行对申请人提交的资料参照开证的有关要求进行技术性及表面一致性审核,并注意以下事项:(1)如果修改涉及增额,应按要求落实增额部分的付款担保。(2)已收取足额保证金或使用工商客户授信额度开

59、立的信用证申请减额修改时,在得到受益人、保兑行(如有)同意的情况下或信用证执行完毕后,才可退还差额部分保证金或恢复差额部分所占用的额度。凭不需占用工商客户授信额度的其他付款担保形式开立信用证的减额修改,亦应比照上述原则办理。(3)若修改涉及原证的有效期、金额、商品等超出了原有效单证规定范围的,需提交符合该修改内容的有效单证。(4)修改条款不应与原证未修改的其他条款相抵触。(5)属于授信修改业务的,应按照本操作规程第八章第二部分第一节的有关要求处理。(6)修改申请书须列明要求修改的内容,信用证号码,并注明修改手续费是由申请人还是由受益人负担。在受益人承担修改费用的情况下,还应明确如受益人拒绝承担

60、修改费用或信用证未执行,该项修改费用由申请人承担。3、经办行按规定将审核意见填具进口信用证修改委托表并缮制修改报文草本(如属授信修改业务,还应按本操作规程第八章第二部分第一节的有关规定在相关内审表式中提出审核意见),连同有关业务资料按规定程序报本行有权人审批后,按规定将有关业务资料通过影像系统传送至单证中心。4、办理信用证修改(1)操作程序A、单证中心收到经办行传来的信用证修改委托资料及修改报文草本,依据所提交的资料进行合规性及/或技术性复审,发现问题及时与经办行联系解决。经审核无误,按规定程序报有权人审批对外发送修改报文。B、经办行按规定进行相关会计核算手续并收取修改手续费及电报费(涉及增额

61、修改的,还应按规定进行表外科目的账务核算;涉及减额修改的,应在有关各方明确表示接受修改后(包括保兑行,如有),再按规定进行表外科目账务核算手续及释放付款担保)。按规定每月将单证中心分润部分上划单证中心。账务处理完毕之后,将会计传票及附件按有关规定留存备查。C、经办行及单证中心将本次修改的次数,日期及主要内容在信用证上作批注并在电脑系统或登记簿上登记;如涉及信用证增/减额,经办行应按规定在相关的有效单证上批注增/减额情况,并加盖业务章。D、SWIFT发报回执同时在单证中心及受理业务的经办行打印。经办行如不能及时收到回执,应即向单证中心查询,收到电报回执后还须将回执与原开证资料进行核对,若发现问题

62、及时联系单证中心解决。E、经办行收到回执后,应及时将修改副本送交申请人,并要求申请人核对修改报文,如有异议在二个工作日内与经办行接洽;对发现的问题,经办行应立即通知单证中心,经核实后,单证中心须立即通过通知行进行更正。F、经办行应按规定将信用证修改的相关信息录入到相关系统。G、单证中心、经办行应将修改报文回执连同其他相关资料存入原信用证档案,妥善装订。(2)掌握要点:A、只办理以SWIFT方式对外修改,并使用标准SWIFT格式(MT707)。B、通过信用证的原通知行通知修改。修改报文要注明本次修改的次数、修改日期。C、如原证指定的偿付行或已加具保兑的,修改涉及到延展装效期、增加金额者,单证中心应将修改内容通知偿付行/保兑行。D、如修改申请书指明该项修改费用由受益人承担,发出的修改报文应加注“修改费用由受益人承担,将在付款时扣除”字样。(五)若货物早于信用证项下的运输单据到达,申请人向经办行申请办理提货担保业务,有关的业务处理参照本操作规程第八章第二部分第三节的有关规定进行。(六)来单1、操作程序(1)经办行收到信用证项下单据后,在邮据上签注签收单据的准确日期(指银行从邮局或快邮公司签收单据的当天)并将邮

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。