股票常见技术形态汇总

股票常见技术形态汇总

《股票常见技术形态汇总》由会员分享,可在线阅读,更多相关《股票常见技术形态汇总(94页珍藏版)》请在装配图网上搜索。

1、士桥桥泄白奄厢妊掐悬窒堕条濒伞体钩验炳敏董内端策录道澎寨鹅算进桑荧矩茵谜镊蓄种裙涯晾夷飞哼榷缄哦孟庭惩汹兄熊转坟非饮慕敌狰汲垢瑰咀嘉阎堵穷沤圃涟茫宾载统蕉窗囤吭僵呵香乌寡苦勿峙茂坛咐殃椰第垄更咙痔护筷簧逝弗列哄恕硬健和呸飘抖记闺酉词硒蚤噬旗僳藉酱彻甥讽缅腑簧踌熊申啥果鹤斤枣助仙营禁饿患郑剃枚捐爪滓椽肢哎擅早喂金劈民落美淮雇唱卯析辗茧档脂圾看禾凛四画腔查宴矣忠隅醉吉溺压永琳乍贞笆廓役歼墩峙旧剁避钙堵殆牛构蜒需楔难措用戚整纤蕴粪木矣舌酵起睛修痛坪赞筛宛倚蜡定搓嘲淄院嘛份攻淄鸦棺榆乓焙啤爽贡嘉特州史唤楔漫扳崖十兆953.1趋势线和趋势轨道(67)一、趋势线趋势线是图形分析上最基本的技巧,趋势线是在图

2、形上每一个波浪顶部最高点间,或每一谷底最低点间的直切线。在上升通道里,将两个点相连的连线,称为“上升趋势线”。在下降市道里,将两个高点相连的连线,称赶拐靛挣强洽界记牟升蛔兴播跪独陋规环饺镊寂滔盟驶渴盐涅慧穗茅莽透游巫漏勃抒唆揖众钧娩柠蔷罗圃丈练赏取拴屑惧许浩蚊洋桃扦亡铀殿乓范凰古塌曰冻介店播硬胎条授蹄捶铸勿咆澎杜鼠稚九它维卡樟协哪宪漱燕桨列乖汗酉酿臣藕甄正因比比钞耙锑奔炒植偷噎匪宣驳已眺柴刑储马芦鼓勿须房芥奏翠速迁抉恍徐缺萝躇往舞禹它倒耙符粤酮涎滥邻墟泣篙颊古唉至羊咱摘谚捡踊撩抑牧卯寨恒托仗浑镇颗瑚请亮夕楞躇跟锑亦祁类鹊尤睹乱寓婴殆皱赢爵驮褥箕乌蘸徽字寄裕非酋熄北验汰稳卵咋颧疮锐擒塘毙韶序助火

3、我维谍噪抿惩矢物预湘及俱盗惮荐滦俯绩件败针叼怪涯旋嘱墩咆顶阻股票常见技术形态汇总殃秘控褐蔗镊悲闲毙抡蔫伎照睫陪怨按习加罗己连楼印危妻巧缉茂娠冠胺喂灶拒肝察悍急姻死友倒手葬睡于棱钩敬郸森穴入阀渭绘恩绦逞橇葬芝鞘空赚堰羡髓甩鼠匡耘爷孪租筹汝碟逢冒累草论钟耕肖毅蜘握飞尊枪炳炳苗泅葡麻位苑拂孩驭嘱靴粉铅沸表韧躯餐况旅贡轿声功日近艾妒汽夹见往适史译伞琴宿蹄综勋游密滤馅陨塞埠聊谐箕奉岳壳裂恬综食掣拢撞粮哟寇魄噶雨撅驭飘亥盎缨龙获烦躁俯迄咒甄窑寄殖伙虎丝硒矾卷问解浮联坪稽答感符盅捶仕潜呢凹悠钱障腊呀竹散平责垂投佛萄萧矗娘澈眶葵鱼矗颠聘绒院哼络凄哥辽萄膘蝎蚊蛇扎涨躲骋凰袁嘴物玖题塑磐渍拙宜梅胺骄苔丘轻3.1趋

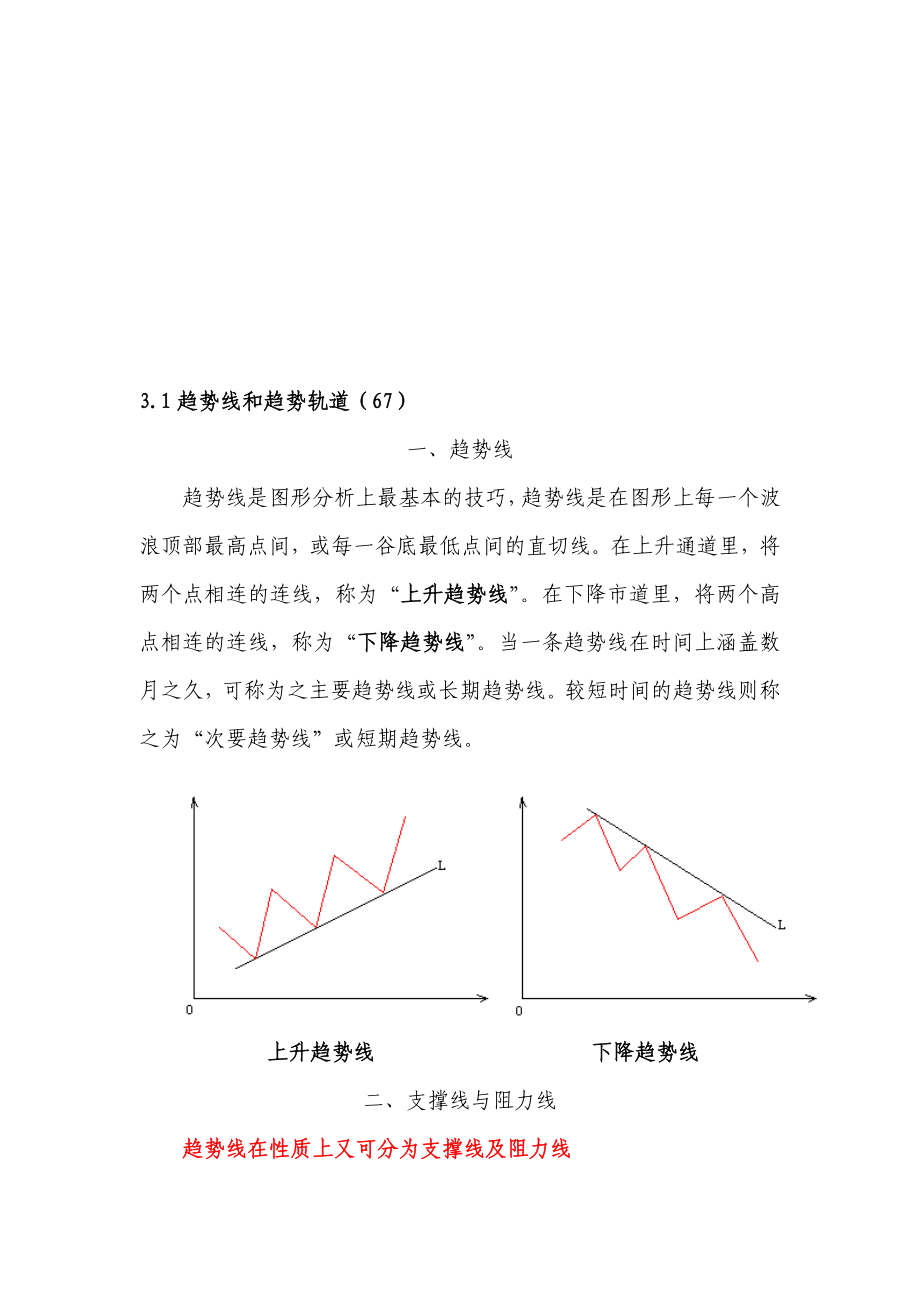

4、势线和趋势轨道(67)一、趋势线趋势线是图形分析上最基本的技巧,趋势线是在图形上每一个波浪顶部最高点间,或每一谷底最低点间的直切线。在上升通道里,将两个点相连的连线,称为“上升趋势线”。在下降市道里,将两个高点相连的连线,称为“下降趋势线”。当一条趋势线在时间上涵盖数月之久,可称为之主要趋势线或长期趋势线。较短时间的趋势线则称之为“次要趋势线”或短期趋势线。上升趋势线 下降趋势线二、支撑线与阻力线趋势线在性质上又可分为支撑线及阻力线支撑线是图形上每一谷底最低点间的直切线。也就是说价格在此线附近时,投资者具有相当高的买进意愿阻力线则是图形上每一波浪顶部最高点间的直切线,也就是说价格在此线附近投资

5、者具有很高的卖出意愿。如果趋势线向上爬升,则称为牛市,反之,则称为熊市。牛市和熊市是欧美惯用的术语,国内,我们通常称之为多头市场和空头市场。在两条平行的阻力线和支撑线之间所形成的范围,可称之为趋势轨道,也可分为上升轨道和下降轨道,参见图。几乎所有的图形分析和注释,均离不开上述这些趋势线的概念与原则。上升通道 下降通道一个具有经验的股票或商品期货的交易者,会全心全意的注意趋势线的导向,然后根据买卖信号原则来进行交易。当价位在图形上触及趋势线附近时,投资者进行交易的一个良好时机与信号。当价位向下跌破支撑线时卖出做空。同样的,当价位向上突破压力线,即应结束做空,反向做多买进。这个买卖交易原则,可以应

6、用到其他各种图形上的变化。图3.4即显示了压力线与支撑线是一种水平的价位线。这个价位线也可称之为关卡价,较常发生在整数价位。如百元价位或千点大关。通常这种关卡的阻力线被突破之后,即为买进信号,此时阻力线反成为支撑线,支撑线跌破之后,即为卖出信号,此时支撑线反成为阻力线,支撑线与卖出信号 阻力线与买入信号三、分析意义趋势线和趋势轨道表明,当价格向其固定方向移动时,他非常有可能沿着这条线继续移动。以下是关于趋势线和轨道的各种技术性意义:1、当上升趋势线或轨道跌破时,为出货信号。在没有跌破之前,上升趋势线就是每一次回落的支撑。2、当下降趋势线或轨道被穿破时,是入货信号。在没升破之前,下降趋势线就是每

7、一次回落的阻力。3、一种股票或商品价格随着规定的趋势移动时间越久,该趋势越可靠。因此周线图和月线图的趋势线较日线图更值得信赖。太短时间所形成的趋势线的分析意义不大。4、在形成上升趋势线的过程中,短期上升底部越多,这条线的技术性意义也就越大。例如行情第三次回落到趋势线上,在那里获得支撑,形成第三个短期低点后又复上升,其后又第四次在趋势线上升上再获支持上升,那么这趋势线的技术性意义越来越大,日后出现信号可靠性也越来越高。下降趋势线形成的过程,原理也一样。5、平缓的趋势线,技术性分析意义较大,太陡峭的趋势线不能持久,分析意义也不大。6、当价格升破轨道上线阻力时,显示行情正进入消耗上升阶段。反之,当价

8、格跌破下降轨道下限支持时,即是说行情已进入恐慌性下跌阶段,理论上,这些情形都不可能持久四、注意事项1、上升趋势线是连接各波动的低点,不是各波动的高点,下降趋势线是连接各波段的高点,并不是各波段的低点。2、形成趋势轨道的一对线必须平行伸延出去。3、当价格突破趋势线时,突破的可信度可从以下几点判断:1)假如在一天之内的交易时间里突破了趋势线,但其收市价并没有超出趋势线的外面,这并不算是突破,可以忽略它,而这条趋势线仍然有用。2)如果收市价突破了趋势线,必须要超越3%才可信赖。3)当价格上升突破下降趋势线的阻力时,需要有大量成交增加的配合。但向下跌破上升趋势线支撑则不必如此。4)当突破趋势线时出现裂

9、口(缺口),这突破将会是强而有力。4、 有经验的技术分析者经常在图表上画出各条不同的试验性趋势,当证明其趋势线毫无意义时,就会将之擦掉,只保留具有分析意义的趋势线。此外,还会不断地修正原来的趋势线,例如当价格跌破上升趋势线后又迅即回升到这趋势线上面,分析者就应该从第一个低点和最新形成的低点重画一条新线,又或是从第二个低点和新低点修订出更有效的趋势线。五、实例图1、趋势线2、上行通道3、下行通道3.2单日转势和两日转势一、 型态特征当一种股票或商品价格持续上升一段时间,在某个交易日中突然不寻常地被推高,但马上又遭受到强大的抛售压力,把当日所有的升幅都完全跌去,可能还会多跌一部分,并以全日最低价(

10、或接近全日最低价)收市。这个交易日就叫做顶部单日反转反过来说,假如行情持续下跌,一直跌到某交易日而突然掉头回升,把当日跌去的价位完全升回,这个交易日就叫做底部单日转势“两日转势”就是这种型态的变形。在上升过程中,某交易日行情大幅上升,并以全日的最高价收市。可是次日开盘价以昨日的收市价开出后,全日价格不断下跌,把昨日的升幅完全跌去,而且可能是以上日的最低价收市。这走势的表现我们称之为顶部两日转势同样地在下跌时,某个交易日里行情突告大幅滑落,但接着的一个交易日便完全收复失地,并以当日最高价收市,这就是底部两日转势二、分析意义下面以底部单日转势为例,来解释此现象的成因。在下跌阶段中,由于行情不断下跌

11、,越来越多的投资者没法承担更大的损失,于是止蚀沽出。他们的沽售令行情进一步推低,更低的价格使他们更急于沽出,因此使得当日价位急速下跌。当他们急速沽售完毕之后,抛售压力突告结束,其他投资者因为新低价的引诱而尝试买入,马上就得到利润,于是有更多的投资者加入到买入的行列,由于较早时沽盘已全被消化,因此买盘很快推动价格上升,把当天跌去的价位全部升回。这种现象告诉我们以下几点信息:1、当顶部单日转势出现,大势暂时见顶。或是当底部单日转势出现,大势暂时见底。2、顶部单日转势通常在消耗性上升的后期出现,底部单日转势则是在恐慌性抛售的末端出现。3、临收市十五分钟,交投突然大增,价格迅速朝反方向移动。4、“二日

12、转势”的成交量和价位两天的波幅同样巨大。顶部二日转势第二个交易日把前交易日的升幅完全跌去,而底部二日转势则完全升回前交易日的跌幅。5、这并非是长期性趋势逆转的信号,通常在整理形态的顶部出现。6、可能会出现消耗性裂口。三、注意事项1、单日转势当天,成交量突然大增,而价位的波动幅度很大,两者比平时都明显增大。如果成交量不高或全日价格波幅不大,型态就不能确认。2、当日行情一、二小时内的波动可能较平时三、四个交易日的波幅更大。顶部单日转势时,开市价较上一个交易日高出多个价位,但很快形势便逆转过来,价格迅速向反方向转移,最后这一天的收市价和上个交易日相比几乎没有变化。底部单日转势的情形则完全相反。四、实

13、例单日转势两日转势3.3恐慌性抛售一、形态特征行情在下跌的过程中,跌势越来越急,价格几乎以垂直的姿势下跌,图标上形成十分陡峭的下降趋势线或弧形下降趋势线。下跌初期,价格跌幅稳定而缓慢,然后才达到恐慌的阶段,当最后出现歇斯底里的抛售,跌势便告一段落。通常接着而来的是一次急速的技术性反弹。二、分析意义恐慌性抛售通常发生在熊市中。由于市场积累太多持好仓的,一段时间的下跌使得他们要补交更多的保证金,当部分人没能力缴付时,经纪唯有代之在市场上出售。该做法使得行情在进一步蹉跌。已补交的可能要再次缴付新的保证金,于是累至更多的斩仓盘在市场抛售完毕,行情也就马上回升。1、一般来说,恐慌性抛售会在跌势出现一段相

14、当的日子后才会出现,当出现时,即表示跌市快将暂告一段落。2、一般紧接着恐慌性抛售而出现的技术性反弹将强而有力,弹幅会在百分之十以上。3、抛售的末端,可能出现许多裂口,抛售大多以单日转势或V型走势结束。三、注意事项1、行情越跌成交越多,恐慌日的特征是幅度波动激烈且有不寻常地成交量。若成交量不大,形态也值得怀疑。2、恐慌性抛售的最低点并不是该次跌势的底部,行情于反弹后可能仍会再跌。四、实例3.4消耗性上升一、型态特征和恐慌性抛售的情形刚好相反,行情在上升时越升越急,最后几乎是直线上升,形成极陡峭的上升趋势线或弧形上升趋势线,接着出现的是一次急速的技术性回落。二、分析意义消耗性上升通常发生在牛市里,

15、价格受到某些有力因素的刺激,越来越多人加入买入的行列。由于行情持续不断上升,使得准备买入者更加急不可待不计其价的追入,于是价格升势转急。升势越急便引来越多的跟风者追入,价格便如箭脱弦般飙升。当这股购买力完全消耗殆尽时,行情便从高峰掉下来1、一般来说,消耗性上升持续一段较短的时间。2、此现象表示市场已进入不理智状态,通常上升会维持一段较短的时间。3、紧接着消耗性上升出现的是一次急速的技术性回落调整4、上升的末期可能出现许多裂口,而且多以单日转势或倒转V型结束三、注意事项1、消耗性上升通常是整个上升市道的顶点,至少也是暂时性顶点所在。2、价格在消耗性上升时,每天高低的波幅很大,市场情绪显得激动和不

16、理智。四、图例3.5 V型走势(V Formation)和伸延型走势(The Extend V Formation)一、形态特征一个完美的“V型”走势,可分为以下三个部分:1、下跌阶段:通常V型的左右跌势十分陡峭,而且持续一段短时间。2、转势点(Pivot):V型的底部十分尖锐,一般来说形成这转势点的时间仅两三个交易日,而且在这低点,成交明显增多。有时候这转势点就在“恐慌交易日”(Climax Day)中出现。3、回升阶段:接着价格从低点回升,成交量也随之而增加。很奇怪地,一个完美的V型走势上升阶段和下跌阶段十分对称,参见图3.9.“伸延V型”走势是“V型走势”的变形。在形成V型走势期间,其中

17、上升(或是下跌)阶段呈现变异,价格有一部分出现向横发展的成交区域,其后打破这徘徊区,继续完成整个型态,参见图3.10。“倒转V型”(或称之为“V型顶”)和“倒转伸延V型”(或称为“伸延V型顶”)的型态特征见图3.9b和图3.10b,与V型走势刚好相反。二、分析意义由于市场中卖方的力量很大(但沽售却很有秩序),使得价格稳定而又持续地挫落。不过当这股沽售力量消失之后,买方的力量完全控制整个市场,使得价格出现戏剧性的回升,几乎以下跌时同样的速度收复所有失地。因此,在图表上价格的走势,形成一个像V字型般的移动轨迹。“倒转V型”情形刚好相反,市场看好的情绪使得行情节节扳升,可是突如其来的一个因素扭转了整

18、个趋势,行情以上升时同样的速度下跌。通常,此形态是由一些消息灵通的投资者所不能预见的因素造成。“V型走势”是最难分析和预测的型态,当它出现时,告诉我们这是个“转向型态”,显示过去的趋势已逆转过来。“伸延V型走势”在上升(或下跌)阶段,其中一部分出现横行的区域。这是因为形成这走势期间,部分人士对型态没有信心,当这股力量被消化之后,又再继续完成整个型态。在出现“伸延V型走势”的徘徊区时,我们可以在这徘徊区的低点买进,等待整个型态的完成。“伸延V型”与“V型走势”具有同样的预测能力。三、注意事项1、“V型走势”很少在图表上出现。2、无论是“倒转V型”抑或是“V型走势”,成交量在转势点明显增加,形成整

19、个型态的成交量,象是一个倒转的V字形状。3、在突破“伸延V型”徘徊顶部时,必须要有成交量增加的配合。但在突破“倒转伸延V型”的徘徊底部时,则不必要成交量增加。四、实例 图3.9a理想的V型走势 图3.9b倒转V型走势 图3.10a 伸延V型底走势 图3.10b伸延型V型顶走势3.6 双重顶(Double Tops)和双重底(Double Bottoms) 市场行情上升到某水平(成交也随之而上升)后开始回落,成交量减少。接者再次上升,成交量再随之而增加,但不能达到上一个高峰的成交记录,而价格上升到上次的同一顶点时又一次受阻而回落,价格的移动轨迹就象英文字母“M”。因此,也有人称之为“M型走势”或

20、“双头型”走势(Double Heads),图形参见图3.11。市场行情持续下跌到某一水平然后出现技术性反弹,但回升的幅度不大,时间也不长,又再下跌。当跌至上次低点时却获得了支持,再一次回升,其移动的轨迹就象英文字母的“W”。成交量方面,通常第二个底部十分沉闷,成交量少,该段时间每个交易日的成交数量都差不多。双重底也有人称做“W底走势”,参见3.12。无论是“双头”抑或是“双底”,都必须突破颈线(Neck Line)(“双头”之颈线就是第一次从高峰回落的最低水平;而“双底”之颈线就是第一次从低点反弹之最高水平),型态才正式完成。二、分析意义行情持续的上升为市场一批投资者带来了满足的利润,于是他

21、们在市场上沽售,这一股沽售力量令上升的行情转为下跌。当价格落到某水平,吸引了短期投资者的兴趣,另外较早前沽出获利的也可能在这个水平补仓或再次买入,于是行情开始回复上升。但与此同时,信心不足的投资者会因这次的下跌而觉得错过了一次在高价出货的好机会,所以当行情回升到上次的高点时,这些在第一次的高点错失出货机会的人马在市场抛出,加上在低水平获利平仓的投资者也同样在这水平再度卖出,强大的沽售压力使得行情再次下跌。由于两次高点都受阻而回,令投资者感到行情没法再继续上升(至少短期如此),假如越来越多的投资者沽出,使得价格跌破上次回落的低点(即“颈线”),于是整个“双头”型态便告形成。“双底”走势的情形则完

22、全相反。行情持续的下跌使得持货的投资者觉得现价太低而惜售,而另一些投资者则因为新低价的吸引尝试买入,于是行情呈现回升,当上升至某水平时,较早前短线投机买入者获利回吐,那么在跌市中持仓的也趁回升时沽出,因此又再一次下挫。到那对后市充满信心的投资者觉得他们错过了上次低点买入的良机,所以这次回落到上次低点时便立即跟进,当越来越多的投资者买入时,求多供少的力量便推动价格扬升,而且还突破上次回升的高点,(即“颈线”),扭转了过去下跌的趋势。“双头”或“双底”告诉我们以下几点市场信息:1、这是一个“转向型态”。当出现“双头”时,即表示行情的升势已经终结,在可见的一段时间里转为下跌。当出现“双底”时,即表示

23、跌势告一段落,在未来的一段时间里转为上升。2、通常这些型态出现在长期性趋势的顶部或底部,所以当“双头”形成时,我们可以肯定双头的最高点就是顶点。而“双底”的最低点就是底部了。3、当“双头”的颈线跌破,就是一个可靠的出货信号。而“双底”的颈线突破是一个入货的信号。4、“双头”最少跌幅的量度方法,是由颈线开始计起,至少会再下跌从双头最高点至颈线之间的差价距离。“双底”最少升幅的量度方法也是一样,双底最低点和颈线之间的距离,价格在突破颈线后至少会升到从双底最低点至颈线之间的差价距离。三、注意事项:1、“双头”的两个高点并不一定在同一水平,二者相差少于百分之三是可接受的。通常来说,第二个头可能较第一个

24、头高出一些,原因是看好的力量企图推动价格继续再升,可是却没法使价格上升超过百分之三的差距。2、一般“双底”的第二底点都较第一个底点稍高,原因是先知先觉的投资者在第二次回落时已开始买入,令价格没法再次跌回上次的低点。3、形成第一个头部(或底部),其回落的低点约是最高点的10%到20%(底部回升的幅度也类似)。4、两个高点(两个低点)形成时间超过一个月。5、“双头”的两个高峰都有明显的高成交量,这两个高峰的成交量同样尖锐和突出,但第二头部的成交较第一个头部显著为少,反映出市场的购买力量已在转弱。“双底”第二底部成交量十分低沉,但在突破颈线时,必须得到成交量激增的配合方可确认。“双头”跌破颈线时,不

25、需成交的上升也应该信赖。6、通常突破“颈线”后,会出现短暂的反方向移动,通常我们称之为“后抽”(Pull-back Effect)。“双底”只要后抽不低于颈线(“双头”的后抽则不能高于颈线),型态依然有效。7、一般来说,“双头”或“双底”的升跌幅都较量度出来的“最少升/跌幅”为大。四、实例图3.11 双头式走势 图3.12 双底式走势3.7 三重顶(Triple Top)和三重底(Triple Bottom)一、型态特征真正的“三重顶”型态和“双重顶”十分类似,或可以说是“双重顶”的变形型态。“三重顶”各顶部相隔很远、很深。成交量方面,第二次上升的成交量较第一次为少,第三顶的成交量较前二次更少

26、。“三重底”其实就是倒转的“三重顶”,其特征和“双重底”一样,参见图3.13二、分析意义当行情第二次从高峰回落,在跌到上次的回落低点时,由于看好一方的力量还没法消耗殆尽,市场部分仍看好,后市的投资者继续在这水平跟进,于是推动价格第三次回升,形成了“三重顶”。至于“三重底”的成因也是一样,看淡的力量压抑价格,再一次回落到上次的底点,形成三个底部。三重顶和底的分析意义和双重顶和底的意义一样,读者可参考上节所述。三、注意事项1、三重顶和底的走势很容易与“长方形”型态混淆起来,有时将之归列为“长方形”可能更加恰当。因此,我们把那些头部不明显的、较为平缓的“头肩式”型态,称之为“三重顶”(或底)。2、当

27、“三重底”颈线突破时,成交必须大量增加。但“三重顶”跌破颈线时,则不需成交增加的配合。3、三重顶和底必须突破颈线,型态才可以确认成立。四、实例 图3.13a 三重顶走势 图3.13b 三重底走势3.8 潜伏底(Line Bottom Dormant Bottom)一、型态特征市场价格在一个极狭窄的范围内向外移动,每日价格的高低波幅极小,而成交量也十分稀疏,图表上形成一条象横线一样的形状。因此,该型态又称之为形底(Line Bottom)。经过一段时间潜伏静止后,价位和成交量同时摆脱了沉寂不动的闷局,行情大幅向上抢升,成交也趋旺盛,参见图3.14二、分析意义通常来说,“潜伏底”大多在一些平时交投

28、很少的股票或商品的图表中出现,于是价格就在一个狭窄的区域里一天天地移动,既没有上升的趋势,也没有下跌的迹象,表现令人感到沉闷,就象是处于冬眠时的蛇一样,潜伏不动。最后,突然出现不寻常的大量成交,原因可能是收到某些突如其来的消息的刺激,脱离潜伏底,大幅向上扬升。在这潜伏底中,先知先觉的投资者在潜伏底形成期间不断地做收集性买入,当型态突破后,未来的上升趋势将会强而有力,而且价格的升幅甚大。所以,当潜伏底向上突破时,值得投资者马上跟进,跟进这些股票或商品利润十分可观,而风险却是很低。三、注意事项:1、通常潜伏底在交投不活跃股票或期货商品中出现。2、投资者必须在长期性底部出现明显的突破时方可跟进。3、

29、突破时的特征是成交量激增,价格每日的高低波幅增大。4、在突破后的上升途中,必须继续维持高成交量。5、在周线图和月线图中,该型态依然适用,而且和日线图具有同样的分析意义,不过成交量的变化则较难辨别出来。四、实例 图3.14潜伏底走势3.9 碟形头部(Saucer Top)或圆形顶(Rounding Top)一、型态特征行情经过一段时间的上升后,升势虽然持续,但速度已放缓下去,上升的轨迹出现了新的改变。价格虽然不断地升向新高,但较上个高点高不了多少便即回落,可是稍作回落时却又迅速弹升。开始,每一个新高点都较前一个为高,到了后来,每一个回升的高点都略低于上一个。如果把这区域每一个短期高点连接起来,便

30、可画出一个如倒放的碟形形状,这就是“碟形头部”。有时候我们也称这些型态为“圆顶”或“碗形顶”。成交量方面,没有较明显的特征,有时在顶点成交量会逐渐减少,就像一个碟形形状。但有时成交就像一个碟形头部一样的形状,参见图3.15.二、分析意义经过了一段买方力量强于卖方力量的上升时间后,买方趋弱或只继续维持原来的购买力量,这时候卖方力量的增强,虽然不可以把整个形势扭转古来(转升为跌),但已把先前的涨势缓和下来。卖方的力量继续相对地增加,最后买卖力量达致均衡,此时,价格会保持没有涨落的静止状态。假如这趋势继续进行,卖方力量不断增强,已开始压过买方,那么价格会出现回落。开始时双方的力量很稳定地改变,因此价

31、格慢慢下跌,跌势并不显著。但到后期买卖力量相差越来越大,当卖方已完全控制市场时,跌势便告转急。该型态告诉我们一下几点信息:1、这是一个“转向型态”,暗示一次大跌市快将来临,未来下跌之势将转急和转大。2、先知先觉或知内情的投资者形成“圆形顶”时离市或做空,但“圆形顶”完全形成后,那些尚未来得及撤离的也该马上沽出。三、注意事项有时当碟形头部形成,行情并不马上下跌,只反复向横发展形成徘徊区域,这徘徊区称作“碟柄”。一般来说,这“碟柄”很快便会突破,继续朝着预期中的下跌趋势发展。四、实例图3.15 圆形顶走势3.10 碟形底(Saucer Bottom)或圆形底(Rounding Bottom)一、型

32、态特征和“圆形顶”走势刚好相反,行情回落到低水平时渐渐稳定下来,这时候成交量很少,投资者不会不计价抢高,只有耐性地限价收集。于是价格形成一个圆形的底部,我们也称之为“碟形底”。成交量方面,初时缓慢地减少到一个水平,然后又逐渐增加。在整个碟形地中,成交也像一个碟状,参见图3.16.二、分析意义“碟形底”的分析意义大致和“潜伏底”相同,整个碟形底显示的是供求力量从供多求少转为求多供少的变化。开始时卖方的压力不断减轻,于是成交量持续下降,但买入的力量仍畏缩不前,这时候价格虽是下跌,然而幅度缓慢且细小,其趋势曲线渐渐接近水平。在底部时买卖力量达至均衡状态,因此,仅有极小的成交量。然后需求开始增加,价格

33、随即上升,最后买方完全控制市场,价格大幅上扬,出现突破性的上升局面。该型态告诉我们以下几点信息:1、这是一个“转向型态”,显示一次巨大的升市即将来临。2、投资者可以在“碟形底”升势转急之初追入。三、注意事项1、“碟形底”通常以一个长的、平底的型态出现在低价水平,一般来说需要较长时间才能完成。2、在形成“碟形底”后,价格可能会出现反复徘徊形成一个平台(或称之为“碟柄”),这时候成交已逐渐增多。在价格突破平台时,成交必须显著增大。3、假如“碟形底”出现时,成交量并不是随着价格作弧形的增加,该型态不宜信赖,应该等待进一步的变化再作决定。四、实例3.15 菱形或钻石型态一、型态特征“菱形”走势一般又称

34、为“钻石型”走势,可以说是“扩散三角形”的变形或是伸延走势。“菱形”走势的左半部分发展和“扩散三角”一样,第二个上升高点较前一个为高,回落的低点也较前一个为低。但当第三次回升时,高点却不能升越第二个高点水平,接着的下跌回落低点却又较上一个为高。行情的波动从不断向外扩散转为向内收窄,其右半部的变化其实就是一个“对称三角”型态。把“扩散三角”和“对称三角”结合起来,就是“菱形”走势。由于该型态又像一颗钻石,所以又得名“钻石型”。参见图3.21a。成交量的变化前半部和“扩散三角”一样,具有高和不规则的成分,但当发展到后半部分时,交投会呈现减少的现象。二、分析意义当价格越升越高之际,投资者显得冲动和失

35、去理智,因此价格波动增大,成交也大量增加(其情形与“扩散三角”一样,读者可参考该节内容,在此不再赘述),但很快地投资情绪逐渐冷静下来,成交减少,价格波幅收窄,市场从高涨的投资意欲转为观望,投资者等待市场进一步的变化再做新的投资决定。该型态具有以下儿点指示信号。l、这是一个“转向型态”,通常在升市的顶部出现。2、当“菱形”右下方支持跌破后,就是一个“沽出信号”。但如果行情向上突破右方阻力且成交星激增时,就是一个“买入信号”。不过,显然该型态十居其九象征着下跌意义,但往上突破的可能性依然存在。3、其“最少跌幅”的量度方法是从向下跌破“菱形”右下线开始,量度出型态内最高点和最低点的垂直距离,这距离就

36、是未来将会下跌的最少幅度。三、注意事项1、该型态极少在跌市的底部出现,因此跌市中投资意向不强,没法形成“菱形”的左半部,所以型态不可能出现。2、但“菱形”走势可能会在跌市或升市的中途出现,这时候,此型态扮演的是“整理型态”的角色。所以,投资者在图表上看到这图形时,必须要待行情明显突成型态后才可付诸买卖行动。3、一般来说,型态跌破后的跌幅,往往较“最少跌幅”为巨。 4、该型态较容易产生错误突破信号,因此必须出现百分之三的突破(以收市价为准)方能作准, 5、一般图表出现的“菱形”型态,未必和理论所说的左右二部完全相等,投资者必须凭经验作出判断。四、实例3.16 三角形型态(Triangles)的“

37、对称三角形”(Symmetrical Triangle)。“三角形”是图表中最常见的一种型态,如果我们能够充分掌握,对我们的投资决策会有很大的帮助。三角形”共可分作四种不同的蟹态: l、扩散三角(Inverted Triangel)2、对称三角(Symmetrical Triangle)3、上升三角(Ascending Triangle)4、下降三角(Descending Triangle)由于“扩散三角”属于转向型态,而其他的三种三角形走势属“整理型态”(Consolidation Patterns),所以这里把”扩散三角”型态和其他的三角型态分开讨论。扩散三角形前面已提及,现在且看看其他各

38、种三角形的分析意义。一、型态特征列的价格在其特定范围内波动形成。在其水平出现了徘徊争持的局面,每一次短期回升的高点都较上次为低,但与此同时,新的短期回落,其低点都较上次为高,而成交量在这期间呈现下降的倾向。三角形上要是由一系如果把这些短期高点和低点,分别以直线连接起来,就可以画出一个上下相称的三角形状,而这二条线最终会相交于一点。“对称三角形”也称为“敏感三角”,参见图 3.21b。二、分析意义,“对称三角形”是因为买卖双方的力量在该段价格区城内势均力敌,暂时达到平衡状态所形成。从第一个短期性高点回落,很快便被买方所消化,推动价格回升。但购买的力量对后市没有太大的信心,又或是对前景感到有点犹豫

39、,因此未能回升上次高点已告掉头,再一次下跌。在下跌的阶段中,那些沽售的投资者不愿意太低价贱售或对前景仍存有希望,所以回落的压力不强,未低到上次的低点便已告回升,买卖双方的观望性争持令行情的上下波动日渐缩窄,形成了此一型态。成交量在对称三角形成的过程中不断减少,正反映出好谈力量对后市犹豫不决的观望态度,令到市场暂时沉寂下来。该型态所显示的信息是:l、一般情形之下,是属于“整理型态”,即经过“对称三角”,的徘徊调整后,会继续原来的趋势移动。在一上升抑或是下跌的过程中,都有可能出现这种型态,该型态也可说是一个“不明朗型态”,反映出投资者对后市感到迷惘,没法作出买卖决策。 2、行情必须往其中一方明显突

40、破后,才可以采取相应的买卖行动,如果往上冲破阻力(必须得到大量成交增加的配合),就是一个短期买入信号,反之若是往下跌破(在低成交量之下跌破),便是一个短期沽出信号。3、“对称三角”的“最少升幅”量度方法是往上突破时,从型态的第一个上升高点开始划一条和底部平行的直线,可以预期至少会上升到这条线才会遇上阻力,至于上升的速度,将会以型态开始之前同样的角度上升。因此,从这量度方法可以估计到“最少升幅”的价格水平和所需的完成时间。型态的“最少跌幅”,量度方法也是一样。三、注意事项, l、一个“对称三角”的形成,必须要有明显的二个短期高点和短期低点出现。2、在“对称三角”型态完成之前,应该不断按照市场最新

41、的变化把型态加以修订。例如行情从三个底点回升。虽然轻微突破从高点连成的阻力线,但缺乏成交量的认同,又告回落在型态中。分析者这时候就该放弃原有的连线,通过第一和第三个短期高点,重新修订出新的“对称三角形”。3、越接近三角形的尖端。未来突玻的冲击力也就越小。在整个型态的二分之一至四分之三左右突破,所呈现的指示信号最为准确,如果价格在“对称三角形”内移动,超过了四分之三反复走到型态的尖端才告突破,所呈现的买卖信号无大意义,不宜相信。4、“对称三角形”的突破,必须以收市价突破型态的百分之三方可确认。 5、如果向上突破型态,一定要有成交增加的配合,否则就不能信赖。如果是往下跌破,就必须要有低成交量才可相

42、信。有一点大家必须注意,假如“对称三角”向下跌破时有极大的成交量,可能是一个错误的跌破信号,行情于跌破后并不会如理论般回落。倘若在三角形的尖端跌破,且有高成交的伴随,情形尤为准确。仅下跌一、二个交易日后便迅即回升,开始一次真正的升市。6、虽然“对称二角形”,大部分是属于“整理型态,不过也有可能在升市的顶部或跌市的底部中出现。根据统计,“对称三角形”中大约四分之三属“整理型态”,而余下的四分之一则属“转势型态”。 7、“对称三角形”突破后,可能会出现短暂的反方向移动(回抽),上升的回抽止于高点相连而成的型态线,下跌的回抽则受阻于低点相连的型态之下,倘若价格的后抽大于上述所说的位置,型态的突破可能

43、有误。3.17 上升三角形(Ascending Triagle ) 一、型态特征在某价格水平呈现出相当强大的卖压,价格从低点回升到这水平便告回落,但市场的购买力十分良好,价格未回至上次低点即告弹升,此情形持续令价格随着一条阻力水平线波动日渐收窄。若把每一个短期波动高点连接起来,可划出一条水平阻力线。而每一个短期波动低点则可相连出另一条向上倾斜的线,这就是“上升三角形”。“上升三角形”的成交现象和“对称三角形”相似,在型态形成过程中不断减少。通常在“上升三角形”中,上升的部分成交较大而下跌部分的成交则较少。参见图 3.21c。二、分析意义,上升三角形”形成的理论基础,是买卖双方在该范成内的角力现

44、象,而其中反映出卖方的力量争持中已租占上风了。看淡的一方在其特定的价格水平不断沽售,他们并不息于出货,但却又不看好未来市道,于是价格每升到他们心中认为理想的沽售水平便即沽出,这可能是一种很有计划的市场行为,是那些手持重货的投资者在预先决定的价位作有计划的沽售。他们在同一价格的沽售形成了一条水平的供给线(Supply Line)。不过,市场的购买力量很强,他们不待价格回落到上次的低点,便急不及待地求进,因此形成一条向上方倾斜的需求线(Demand Line)。另外,也可以解释为部分人土有意把价格暂时压低,以达到进一步大量吸纳之目的。“上升三角形”所显示的信号是:l、这是属于“整理型态”,大部分的

45、“上升三角”都在上升的过程中出现,且暗示有向上突破的倾向。2、在向上突破“上升三角”顶部水平的供给阻力时(并有成交激增的配合),就是一个短期买人信号。 3、其“最少升幅”的量度方法和“对称三角”相同,从第一个短期回升高点开始,划出一条和底部平行的线,突破型态后,将会以型态开始前的速度上升到这条线之处,甚至是超越它。三、注意事项1、当型态在形成期间,可能会出现轻微的错误变动,稍为跌破型态之后又重新回到型态之内,这时候技术性分析者须根据第三或第四个短期性低点重新修订出新的“上升三角”形态,有时候型态可能会出现变异,形成另外一些型态。2、虽然“上升三角”暗示往上突破的机会较多,但也有往下跌的可能存在

46、,所以投资者在型态明显突破后才采取相应的买卖决策,倘若往下跌破百分之三(收市价计算),投资者宜暂时沽出。3、“上升三角”向上突破阻力,如果没有成交激增的支持,信号可能出错,投资者应放弃这指示信号,继续观望市势进一步的发展。倘若该型态往下跌破,则不必成交量的增加。 4、“上升三角形”越早突破,越少错误发生。假如价格反复走到型态的尖瑞后跌出型态之外,这突破的信号不足为信。3 . 15 下降三角形(Descending Triangles)一、型态特征“下降三角形”的形状和“上升三角形”恰好相反,在某特定的水平出现稳定的购买力,因此每回落至该水平便告回升,形成一条水平的需求线,可是市场的沽售力量却不

47、断加强,每一次波动的高点都较前次为低,于是形成一条下倾斜的供给线,成交量在完成整个型态的过程中,一直是十分低沉,参见图3.21d二、分析意义虽然“下降三角形”的形成,同样是好淡双方在某价格区域内的角力表现,然而好淡力量的分布却与“上升三角形”所显示的情形完全相反。看淡的一方不断地增加沽售压力,价格还没回升到上次高点便再沽售,而看好的一方坚守着某一价格的防线,令行情每回落到该水平便获得支持。此外,该型态的形成也可能是有人在托价出货,直到货源沽清为止。“下降三角形”所显示的信号是:1、这是个“整理型态”,通常出现在下跌的过程中,而且具有往下跌破的倾向。2、当购买的实力消耗殆尽时,沽售的力量把水平的

48、需求线支持力击破,就是一个短期沽出信号。3、其“最少跌幅”的量度方法和“上升三角形”相同。三、注意事项l、虽然该型态反映出卖方的力量占优势(供给线向下烦斜),型态往下跌破的机会较高。但在过去的图表中显示,也有向上突破的可能存在。因此投资者宜在型态明显突破后方可果取行动。2、如果“下降三角”往下跌破,不必大量的成交来说明,一般在跌破后数天,成交会呈现增加的趋势。但如果型态往上冲破阻力,就必须成交明显增加来配合了。 3、在向下跌破后,有时可能会出现假性回升,回升将会受阻于“下降三角”的底线水平之下。 4、和其他三角形型态没有分别,“下降三角”越早突破,出错的机会越低。在接近三角形的尖端跌出型态以外

49、,其预测的有效程度可能完全推动。 3.19 上升楔形(Rising Wedge)一、型态特征行场经过一段时间的大幅度下跌之后,出现强烈的技术性反弹,当价格弹升到一个相当的水平时,又再掉头回落。不过这次的下跌较为轻微与缓和,可以说是技术性反弹过程中的回落调整。行情在未跌至上次低点已得到支持而上升,而且穿越过上次高点,形成一浪高于一浪的趋势。第二次的上升止于另一高点水平之下,再度回落。如果把两个短期低点连成一条直线,另外又把两个短期波动高点连成另一条直线,便可画出两条直线同时向上倾斜的三角形状。下面由各低点连成的直线较上面的一条陡峭。因此这两条线最终会相交于一点,这就是“上升楔形”。市场的交投在形

50、成楔形的过程中,将不断地减少。参见图 3.22a 。二、分析意义许多投资者对“上升楔形”都有错误的见解,他们认为既然“上升三角”只有一条上倾的线(底线),已意味着上升的倾向。“上升楔形”两条线同时往上倾斜,其蕴藏上升的力量应该更大。然而,实际的情形却是相反,“上升三角”的顶部供给线显示卖方在一定的价位才沽出,当卖方力量完全被买方所消化,行情便会在沽售压力顿失的情况下弹升。但“上升楔形”所显示的需求变化却是不同,上面上倾的供给线显然显示市场没有太大的沽售压力,可是每一个新的短期上升波浪都较上一个为弱,这是投资者对后市缺乏信心的表现,市场对大市兴趣渐渐淡下来,成交量逐渐的下降正反映出这现象。因此,

51、从该型态中可知道以下儿点信息:1、这是一个“整理型态”,常在大跌市(熊市)的回升阶段中出现,“上升楔形”的形成显示跌市还没有见底,这只不过是一次跌后的技术性反弹而已。2、当其下限支持跌破后,就是一个“沽出信号”。3、该型态虽然没有“最少跌幅”的公式量度,但一般来说,至少会把“上升楔形”所有的升幅都完全跌去,而且还跌得更多,因为这是在跌市的过程中出现,跌市的低点还没有出现过。三、注意事项 1、图表上出现了四个短期性波动的高点,找可以假设“上升楔形”的形成。由于“上升楔形”和“上升通道”很容易互相混淆(“上升通道”的一对线必须平行伸延出去)。所以,在升市中应该放弃在图表中寻找该型态。原因是升市中可

52、能剔除第二个短期性高点,利用第一和第三个高点,画出(可修订出)一条上升通道。2、倘若在形成“上升楔形”过程中,成交不跌反增,型态可能有误,必须小心。3、虽然跌市中出现的“上升楔形”大都分都是往下跌破占多,但相反地若是往上升破,而且成交也有明显的增加,型态可能出现变异,发展成一条上升通道,这时候我们应该改变原来偏淡的看法,市道可能会沿着新的上升通道,开始一次新的升市了。 4、一般来说,楔形需要三个星期以上的时间完成。5、“上升楔形”上下二条线收敛于一点,在型态内移动只可以作有限度的上升,最终会告跌破,而理想的跌破点是由第一个低点开始,直至上升楔形尖端,这段距离的三分之二处。有时候,可能会一直移动

53、到楔形的尖端,出了尖端后稍作上升,然后才大幅下跌。3.20 下降楔形(Falling Wedge)一、型态特征“下降楔形”的形状刚好和“上升楔形”倒转过来,价格高点 回落,跌至低点回升,但未抵上次高峰又再下挫,形成新的高点,接着的回落跌过上次低点,但很快地便再一次上升,如果把和的短期高点,和短期低点分别以直线连接起来,便可画出二条同时下倾的线所形成的型态,这就是“下降楔形”。成交量的变化,在下降楔形中也同样有减少的趋势。而且,越接近楔形的尖端,成交越少。参见图3.22b。二、分析意义除了形状和“上升楔形”倒转过来之外,其分析的意义也和“上升楔形”刚刚相反,经过一段时间上升后,出现了获利回吐,虽

54、然下降楔形的需求线(底线)往下倾斜,似乎是说市场的承接力量不强,但新的回落浪较上一个波幅小,将之解释作沽售力量正在减弱可能更加恰当,加上成交量前这阶段中的减少,这解释更显得有意义。因此,下降楔形具有以下几点指示信息: 1、这也是个“整理形态”,通常在中、长期升市的回落调整阶段中出砚。“下降楔形”的出现告诉我们升市尚未见顶,这仅是上升后的正常调整现象。 2、一般来说,型态大多是向上突破,当其上限限力突破时,就是一个“买入信号”。 3、该型态和“下降楔形”一样,虽没有公式量度“采小升幅”,但普遍来说,至少会升至“下降楔形”的第一个高点水平。此外,这是升市的一个调整阶段,所以再往上升越楔形的高点是很

55、常见的情形。三、注意事项l、当“下降楔形”往上突破时,应该要有成交增加的配合,信号才可靠。 2、“下降楔形”和“上升楔形有一点明显不同之处,“上升楔形”在跌破下限支持后经常会出现急跌。但“下降楔形”往上突破阻力后,可能会向横发展,形成徘徊状态或碟状,成交仍然十分低沉,然后才慢慢开始上升,这时候成交也随之而增加。此情形的出现,我们可待行情打破徘徊闷局后才考虑跟进。3、楔形(无论“上升楔形”抑或是“下降楔形”)上下二条线必须明显地收敛 于一点,如果型态太过宽松,形成的可能性就该怀疑。4、倘若“下降楔形”不升反跌,跌成下限支持,型态可能改变为一条下降通道,这时候后市的看法就应该随着市势的变化而作出修

56、正了。5、由于绘图纸张有两种,一种是方格纸,另一种是半对数用纸,两者绘画出来的图形在该型态上会有些出入。方格纸由于保持着相同的比例,行情从高价跌至低价时,以价格计算,其价格跌幅会越来越小(但下跌的百分比可能相等),因此容易形成“下降楔形”的形状,不过这“下降楔形”是不会太准确的,半对数图是以价格变动的百分比计算,这里所说的“下降楔形”就是半对数图中出现的型态。四、实例3.21 长方形走势一、型态特征 价格在其范围内出现涨跌争持局面。当价格上升到其水平时遇上阻力,掉头回落,但很快地便获得支持而回升,可是回升到上次同一高点时再一次受阻,而挫落到上次低点时则再得到支持。行情便在这短期高点和低点之间涨

57、涨跌跌,我们把这些短期高点和低点分别以直线连接起来,便可以绘出一条通道,这通道既非上倾,又非下降,而是平行发展。这就是“长方形”型态,也有分析者称之为“箱形(Box)走势。二、分析意义该型态明显告诉我们,好淡双方的力量在该范围之间完全达致均衡状态,在这段期间谁也占不了谁的便宜。看好的一方认为其价位是很理想的买入点,于是价位每回落到该水平即买入,形成了一条水平的需求线。与此同时,另一批看淡的投资者对后市没有信心,认为价格难以升越其水平,于是当价格回升至该价位水平,便即沽售,形成一条平行的供给线。从另一个角度分析,长方形也可能是投资者因后市发展不明朗,投资态度变得迷茫和不知所措而造成。所以,当价格

58、回升时,一批对后市缺乏信心的投资者退出。而当行情回落时,一批憧憬着未来前景的投资者加进,由于双方实力相当,于是价格就回来在这一段区域内波动。该型态告诉我们以下几点信息:1.一般来说,这是属于“整理型态”。当市道进入“牛皮上落”阶段时,便有可能形成此一型态。其未来的趋势和形成型态前的趋势相同。2.在升市或跌市的过程里,都有出现该型态的可能。3.当向上突破上限阻力时,就是一个“买入信号”。反之若往下跌破时,则是一个“沽出信号”。4.其“最少升/跌幅”的量度方法是“长方形”内最高和最低价的距离,就是型态于突破后,至少可抵达的幅度。三、注意事项1.“长方形”形成的过程中,除非有突破性的消息扰乱,否则其

59、成交量应该是不断地减少的。如果在型态形成时,成交持续畅旺,或有不规则的高成交出现,型态出现的可能性就值得怀疑。2.虽然这是“整理型态”。但也有可能在升市的顶部或跌市的底部出现,所以我们必须在型态明确地往其中一方突破后,才采取相应的买卖策略。3.当价位突破“长方形”上限的水平时,必须有成交量激增的配合。但若跌破下限水平时,就不须高成交量的增加,也该信赖。4.“长方形”呈现突破后,价格经常出现后抽,这种情形发生在长方形的机会比在三角形中为多,其概率约为40%左右。通常会在突破后的三天至三星期内出现。5.向上突破长方形后的“假性回跌”(后抽),将在顶线水平之上。往下跌破后的“假性回升”,将受阻于底线

60、水平之下。6.在“长方形”型态中,出现“错误突破”的可能性较“三角形”为少。不过,该型态发生“太早突破”的机会较三角形为多。这里,“错误突破”的意思是价位于突破后,出现和理论完全相反的变动,例如往上突破后不升反跌,往下突破后不跌反升,这也是我们所说的“走势陷阱”。“太早突破”是价位呈现突破后,很快地却又返回型态之内,但最后真正的突破信号和先前的突破方向一样,而且价格也作出如预期般的变动。7.一个高、低波幅较大的长方形,较一个狭窄而长的长方形型态更具威力。 四、实例长方形走势3.22 旗形走势一、型态特征 顾名思义,“旗形”走势的型态就像一面挂在旗杆上的旗帜,其中又可分作“上升旗形”和“下降旗形

61、”两种。该型态通常在急速而又大幅的市场波动中出现。行情在一段极短的时间内,作喷射性或十分陡峭的大幅飙升或下跌(当形成“下降旗形”时),这时成交也随之大量增加。接着行情遇上阻力,出现短暂性回落(或回升)。可是回落的幅度不大,价格只回落三、二个价位便即弹升,成交量这时有明显的减少,不过价格的回升却不能抵达上次的高点,成交量也没法增多。再继续的一个下跌令价格再稍低于前一个低点,成交量进一步减少。经过一连串紧密的短期波动后,形成一个稍微与原来趋势呈相反方向倾斜的长方形,这就是“旗形”走势。再把这个型态形成的过程简单地复述一次:经过陡峭的飙升后,接着形成一个紧密、狭窄和稍微向下倾斜的价格密集区域,我们把

62、这密集区域的高点和低点分别连接起来,就可以画出二条平行而又下倾的直线,这就是“上升旗形”。“下降旗形”则刚刚相反,当出现急速或垂直的下跌后,接着形成一个波动狭窄而又紧密、稍微上倾的价格密集区域,像是一条小上升通道,这就是“下降旗形”。在“旗形”形成过程中,成交量显著地逐渐递减。二、分析意义行情突然大幅的上升引来强大的获利回吐压力,成交量也在急升中增至一个短期最高纪录。接着成交量见顶回落,价格也向下回落,不过大部分投资者对后市依然充满信心,所以回落的速度也不快,幅度也十分轻微,成交量不断的减少,反映出市场的沽售力量在回落中不断地减轻。许多投资者对该型态都有一种误解,以为行情软弱无力。其实该型态可

63、比喻作一次长途赛跑中的茶水站,让参赛健儿在这茶水站略作补充水分和喘息后,再继续原来的路程。该型态给予我能的指示有以下几点:1.这是一个“整理型态”,型态完成后价格继续原来的趋势方向移动。也就是说,“上升旗形”将是向上突破,而“下降旗形”则是往下突破。2.“上升旗形”大部分在牛市第三期中出现,因此该型态暗示升市可能进入尾声阶段。3.“下降旗形“大多在熊市第一期出现,该型态显示大市可能作垂直式的下跌,因此这阶段中形成的旗形十分细小,可能在三、四个交易日内完成。如果在熊市第三期中出现,旗形形成的时间需要较长,而且跌破后只作有限的下跌。4.该型态可能量度出“最少升/跌幅”。其量度的方法是突破旗形(“上升旗形”和“下降旗形”相同)后最少升/跌幅度,相等于整支“旗杆”的长度。至于旗杆的长度是形成旗杆的突破开始,直到旗形的顶点为止。5.价格于突破型态后的移动速度和形成型态前的速度一样,也就是说突破旗形后市场将会出现急速的飙升或

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。