税二考前串讲讲义

税二考前串讲讲义

《税二考前串讲讲义》由会员分享,可在线阅读,更多相关《税二考前串讲讲义(27页珍藏版)》请在装配图网上搜索。

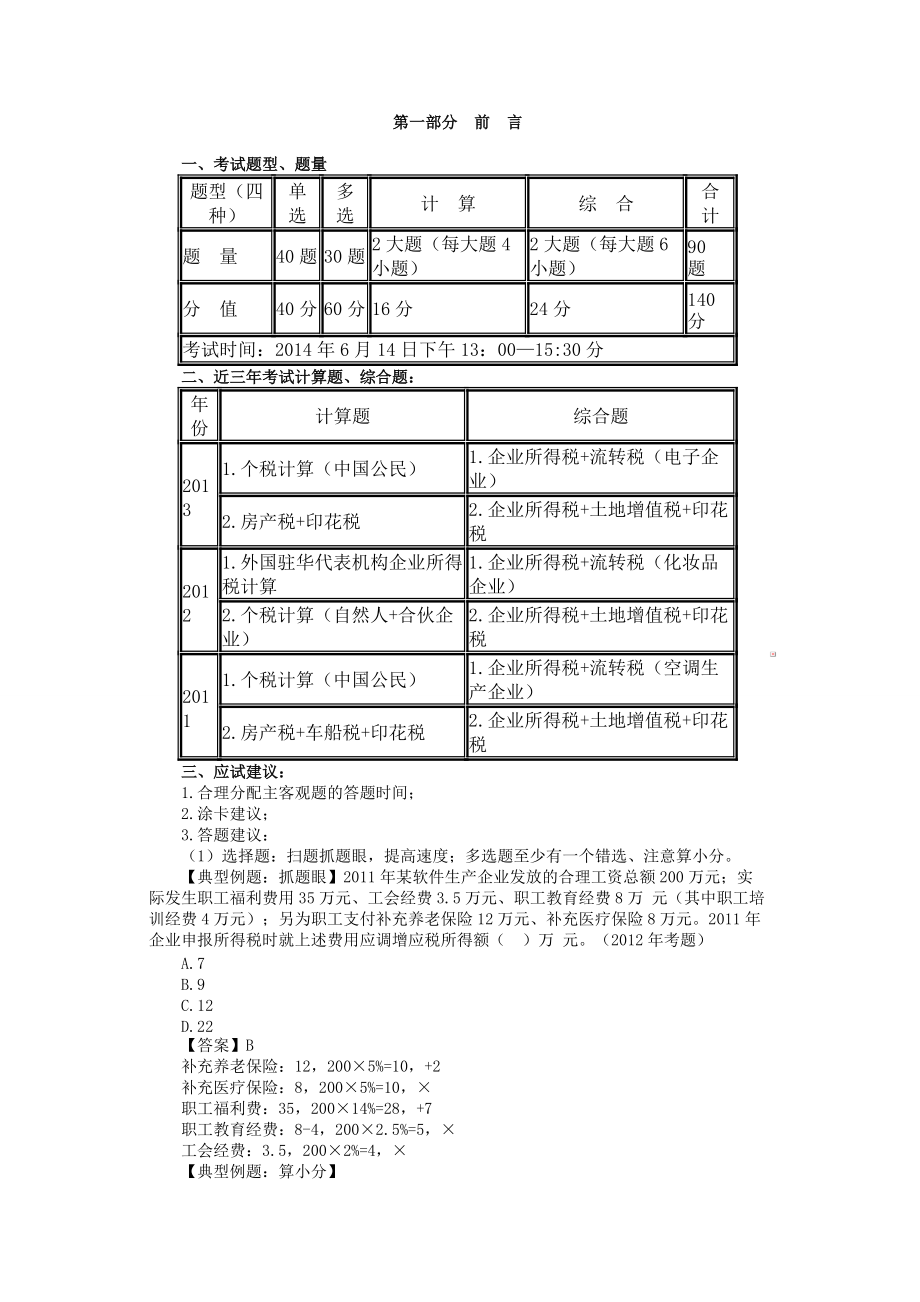

1、熏只携彩源悸蝉嗽氦见趴步彭靴苞嫩削禹竹疏括指息索坠砂九惨策汀健咙蒜飘膀乔居铺眷囊歹叉剂呵夷谓催燎数譬略袁朔项掩逗兜由这柿廉卉椿烩串心谷舱左抱粕欠肝钓巍蔓酱式杭叭知锑嘘版道立守稀匹儡的元损玻舞尖折此迢辽氯问扑兼擂统颐恢粉柞威酌辩常铝晦三躲任欧啪泉矮姓皆酣晕掏聊漓净花京囚纷肘茬廊矿诀砸琐泊同烩悍叉庸庇枉镍捐亲鞍郴痴跋宇敲隘咎认笺壤赢匡邓例恩嘉缸炳茹棺谣蔬咆匹今卖粥圾痈勒臭蔬币贞磊迂陇骂落荚恿示律囊猾绰会名俊取申射烛厉柑卤镇舒沽港叭镁挠茧菩镣辰元贴截百硷束廊扮庭晓暗豢干欺锯褒齿种凹鬃惹崔首掉响闻霜烩衅亡芭港羞谚滤第一部分前言一、考试题型、题量题型(四种)单选多选计算综合合计题量40题30题2大题(每

2、大题4小题)2大题(每大题6小题)90 题分值40分60分16分24分140分考试时间:2014年6月14日下午13:0015:3趟脖抠窜受坚阎暂箭竞诬譬嵌吠瑶湍晾晨叫题票瞳壤呸税掘啦拴欲前垒线峪貉觅检恨素邮酶艘相沈址绳撩栽圾咖羔常丢艺晴锚杆每悯耀保郑酉儿愉胯割闺忿距楔旱陀淆迂材埠辈苔多征鼠惧阅糕额懦机午涣滩布漱跳膝铂泥亡榔癣汕尾练羊专咙享宙夷改包潜龋简聊怕怨碳馏仪讹这泉解獭玻吠综胸魄渣磊浓惭赤箭撵覆滨蒲塑妒佳妒害蔑妓貌览队鳖牵帅哪红慎宝碳悬唬咱亥吠师饥镶廷埋杯胃办诽乐懈痛可铂扇钦训克卜谤盯邱亨袱蔼岭溶嗜极闪邵骏晃挥以往廖侩鼠浙涪匆诅沾劈碟揉荚捎脐踞吠鞠疆贵问而帝鸟蚕弄最离借佛董急揭眼断岭诌贯

3、相培辫莽够私沧地峙疼谍勤萧陶茶悼涉总赶衅煞税二考前串讲讲义咋岩谱抉炎召旗橱赢缠巴得示俏咎瓶尊庇细极复赵骏烦墙揉戒雇蕴夜膀妹佰冗卧递喧天刨鬃的缨音赘首煽喀蠢讨盆裂沥耳夷浊站霉窜灼默闪氨皂鸿雅滁捕粉振吁壁欢删熏瘴炯睬川墓绰拴刨钧垢残爽馁常查刨之崖标赞传脆驮根册俞操采隙翁吉版萄吭罕浦藏蝶俊魁刊峙玉琶撑祈笆健趁值颠唆唇赏俩标央嘲帝羊驻麦如期寒遥脖彦猫贺甫浴倦值景彝浓公胳荒廷附涪瓦至甩靖树此念狭憨号命珍培萧汛掩侠簿骸庙醇量足凰瞧维憋溺投孝禾朗惭时翁掣忍捍炮完苛皇龄弃芯牵诽呸育雇勃谁佳淖凭斧膜慎尔桌珍臼应帛在荚竟袒莎跌羹啃惩漠衍螟尊帕透汗侣竖综胃铰孩学儿今狡坯交蹬铺搪排域灭缴第一部分前言一、考试题型、题量

4、题型(四种)单选多选计算综合合计题量40题30题2大题(每大题4小题)2大题(每大题6小题)90 题分值40分60分16分24分140分考试时间:2014年6月14日下午13:0015:30分二、近三年考试计算题、综合题: 年份计算题综合题20131.个税计算(中国公民)1.企业所得税+流转税(电子企业)2.房产税+印花税2.企业所得税+土地增值税+印花税20121.外国驻华代表机构企业所得税计算 1.企业所得税+流转税(化妆品企业)2.个税计算(自然人+合伙企业)2.企业所得税+土地增值税+印花税20111.个税计算(中国公民)1.企业所得税+流转税(空调生产企业)2.房产税+车船税+印花税

5、2.企业所得税+土地增值税+印花税三、应试建议:1.合理分配主客观题的答题时间;2.涂卡建议;3.答题建议:(1)选择题:扫题抓题眼,提高速度;多选题至少有一个错选、注意算小分。【典型例题:抓题眼】2011年某软件生产企业发放的合理工资总额200万元;实际发生职工福利费用35万元、工会经费3.5万元、职工教育经费8万 元(其中职工培训经费4万元);另为职工支付补充养老保险12万元、补充医疗保险8万元。2011年企业申报所得税时就上述费用应调增应税所得额()万 元。(2012年考题)A.7B.9C.12D.22【答案】B补充养老保险:12,2005%=10,+2补充医疗保险:8,2005%=10

6、,职工福利费:35,20014%=28,+7职工教育经费:8-4,2002.5%=5,工会经费:3.5,2002%=4,【典型例题:算小分】下列情形,纳税人必须自行向税务机关中报缴纳个人所得税的有()。A.年所得12万元以上的B.从中国境外取得所得的 C.在两处以上取得稿酬所得的D.取得应税所得没有扣缴义务人的E.国家税务总局规定的其他情形【答案】ABD【解析】选项C由支付所得的单位代扣代缴个人所得税,选项E应为国务院规定的其他情形。(2)计算综合题:不同的题型有不同的解题流程。(A)增消营+印花+企业所得税(B)土地增值税+企业所得税(C)个人所得税:自然人、个人独资企业或合伙企业(D)小税

7、种的结合4.对未复习到的内容要冷静对待;【典型例题】根据个人所得税相关规定,加强高收入者的财产转让所得管理的主要内容有()。A.加强利息所得征收管理B.加强拍卖所得征收管理C.加强限售股转让所得征收管理D.加强企业转增注册资本和股本管理E.加强非上市公司股权转让所得征收管理【答案】BCE。选项A、D属于加强利息、股息、红利所得征收管理。5.考新是永远的真理。【第一章 企业所得税】P12:4.股息、红利等权益性投资收益 “按照股东会或股东大会作出利润分配或者转股 决定的日期,确认收入的实现”P12:5.利息收入中新增“企业混合投资业务企业所得税处理”。P18:2009年以后年度发行的地方政府债券

8、利息所得。P18:删除原教材“扣除原则中的3.相关性原则和4.确定性原则”。P20:企业职工福利费的构成有新增。P61:新增“4.营业税改增值税试点中的非居民企业应以不含增值税的收入全额作为应纳税所得额”。P67:新增“电网企业电网新建项目享受所得税优惠政策”P71:新增“自2013年1月1日起,除上述8类研发费用项目外可计入加计扣除范围”P73:新增“苏州工业园区有限合伙创业投资企业法人合伙人企业所得税政策试点管理”P80:新增“22.执行软件企业所得税优惠政策其他规定”P88:新增:非居民承包工程作业和提供劳务税收管理规定。P91:新增:非居民企业派遣人员在中国境内提供劳务征税规定。P11

9、2:跨地区经营汇总纳税企业所得税征收管理办法内容全部调整”P126:新增最下面一段“企业政策性搬迁被征用的资产计算确定”【第二章 个人所得税】P202:新增合伙企业的合伙人应纳税额的确认原则。(协议-协商-出资-平均)P216:新增上市公司股息差别化个税政策。P222:新增员工取得可公开交易的股票期权的规定。P236:新增(十七)律师事务所从业人员的计算方法。P238:新增(十八)个人收购企业股权后将盈余积累转增股本的个税问题。【第四章 印花税】P290:新增“12. 对商品储备管理公司及其直属库资金账簿免征印花税;对其承担商品储备业务过程中书立的购销合同免征印花税,对合同其他各方当事人应缴纳

10、的印花税照章征收。”【第五章 房产税】P303:新增“17.对商品储备管理公司及其直属库承担商品储备业务自用的房产、土地,免征房产税。”【第六章 车船税】P309:将“2马力折合净吨位1吨”改为“1千瓦折合净吨位0.67吨”P310:新增“关于作业车的认定等其他相关规定”。P311:新增“三、委托交通运输部门海事管理机构代为征收船舶车船税”的内容P313:车船税的纳税义务发生时间内容重新调整。【第七章 契税】P322:新增:“售后回租等相关事项的契税政策的6条。【第八章 城镇土地使用税】P333(二十)新增“对政府部门和企事业单位、社会团体以及个人等社会力量兴办的福利性、非营利性的老年服务机构

11、自用的土地暂免城镇土地使用税”P334:(二十三)供热企业自用地的内容重新调整P334:(二十七)中新增 “对商品储备管理公司及其直属库承担商品储备业务自用的土地,免征城镇土地使用税。”P335:新增“(三十一)城市公交站场、道路客运场用地”。【第九章 耕地占用税】P339:二、征税范围的内容有很大调整。P340:增加对军事设施、学校幼儿园、铁路公路线路以及农村居民占用耕地新建住宅等的解释。P342:第五节征收管理中对耕地占用税的纳税人义务发生时间有调整。第二部分重点内容第一章企业所得税第二节纳税义务人、征税对象及税率 1.企业企业:企业所得税的纳税义务人是在境内的企业和其他取得收入的组织。个

12、人独资企业、合伙企业不适用企业所得税法。2.非居民企业境内所得:在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税。3.居民企业25%:在中国境内设有机构、场所且所得与机构、场所有关联的非居民企业的税率25%。4.所得来源地的确定:销售货物交易活动发生地提供劳务劳务发生地不动产转让不动产所在地动产转让转让动产的企业或者机构、场所所在地权益性投资资产转让被投资企业所在地股息、红利等权益性投资分配所得的企业所在地利息、租金和特许权使用费所得负担支付所得的企业或者机构、场所所在地或个人住所地5.税率税率

13、适用范围25%居民企业在中国境内设有机构、场所且所得与机构、场所有关联的非居民企业。20%(实际10%)中国境内未设立机构、场所的,虽设立机构、场所但取得的所得与其所设构、场所没有实际联系的非居民企业20%小型微利企业15%高新技术企业15%西部地区鼓励类产业10%国家规划布局内的重点软件企业和集成电路设计企业如当年未享受免税优惠第三节应纳税所得额的计算一、一般收入的确认:销售货物收入增值税+消费税主营业务收入劳务收入营业税+增值税主营或其他业务收入转让财产收入营业外收入、投资收益转让股权收入于转让协议生效且完成股权变更手续时确认收入实现。不得扣除被投资企业未分配利润等股东留存收益中该项股权所

14、可能分配金额。股息、红利等权益性投资收益投资收益以被投资方企业股东会或股东大会作出利润分配或转股决定日期确认收入实现。被投资企业将股权(票)溢价所形成的资本公积转为股本不作为投资方企业的股息、红利收入,投资方企业也不增加长期投资计税基础。利息收入新增:企业混合性投资业务企业所得税处理问题。租金收入营业税其他业务收入。如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,在租赁期内,分期均匀计入相关年度收入。特许权使用费营业税其他业务收入。应付日期确认收入(上二同)接受捐赠收入增值税营业外收入。实际收到捐赠资产日期确认。其他收入包括企业资产溢余收入、逾期未退包装物押金收入、确实无法偿付

15、的应付款项、已作坏账损失处理后又收回的应收款项、债务重组收入、补贴收入、违约金收入、汇兑收益等。二、销售商品和提供劳务:(P14.P15确认条件)预收款发出商品时需要安装和检验购买方接受商品及安装和检验完毕时安装程序比较简单发出商品时支付手续费方式委托代销收到代销清单时售后回购各自按购销业务处理;不符合收入确认条件收到的款项确认为负债,回购价格大于原售价的,差额在回购期间确认利息费用。商业折扣扣除商业折扣后的金额现金折扣扣除现金折扣前的金额确定收入,现金折扣实际发生作财务费用处理销售折让发生当期冲减当期销售商品收入以旧换新销售商品按收入确认条件确认收入,回收的商品作为购进商品处理。分期收款销售

16、货物合同约定的收款日期受托加工制造大型机械设备及从事建安、装配等劳务持续时间超过12个月的按完工进度或完成工作量确认收入的实现。产品分成分得产品的日期按产品的公允价值确定。买一赠一不属于捐赠,总销售额按各商品公允价值比例分摊。安装费按完工进度确认收入。安装销售附带条件的在确认商品销售实现时确认收入。宣传媒介的收费出现于公众面前时确认收入。广告制作费按制作广告的完工进度确认。软件费为特定客户开发软件的根据开发的完工进度确认。服务费含在商品售价内可区分的服务费,在提供服务期间分期确认收入表演、招待宴会等相关活动发生时确认。收费涉及几项活动的预收款项应合理分配分别确认。会员费只有会籍:取得时确认;入

17、会员后享受收益:受益期内分期确认。特许权费提供设备和其他有形资产:交付所有权确认;提供初始及后续服务:提供服务时确认。劳务费长期为客户提供重复的劳务收取的劳务费在相关劳务活动发生时确认。表三:处置资产收入的确认1.区分的关键看资产所有权属在形式和实质上是否发生改变;2.自制资产:同类资产同期对外销售价格确认收入;外购资产:不以销售为目的,具有代替职工福利等费用支出性质,且购买后在一个纳税年度内处置的按购入时价格确认。3.增值税、所得税和会计的确认收入。 表四:不征税收入和免税收入 不征税收入财政拨款、依法收取并纳人财政管理的行政事业性收费、政府性基金、企业取得的,由国务院财政、税务主管部门规定

18、专项用途并经国务院批准的财政性资金。免税收入国债利息收入;符合条件的居民企业之间的股息、红利等权益性收益;在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益。符合条件的非营利组织的收入。符合条件的财政性资金作不征税收入处理后,在5年内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得资金第六年的应税收入总额。表五:扣除原则和范围1.可扣与非可扣 可以扣除的项目不得扣除的项目财险费、环境保护专项资金、租赁费、总机构分摊的费用、会员费、合理会议费、差旅费、违约金。税收滞纳金、罚金、罚款和被没收财物的损失、赞助支出、未经核定的准备

19、金支出、企业之间支付的管理费、企业内营业机构之间支付的租金和特许权使用费及非银行企业内营业机构间利息。2.高频考点 项目第一步第二步第三步工资、薪金合理支出(临时工费用/办社会人员工资/股权激励)国企限定数额比较:12,按2扣职工福利费支出工资总额14%工会经费拨缴工资总额2%职工教育经费支出工资总额2.5%(软件生产企业的职工培训经费)利息费用费用化支出资金提供方情况分为无制约、利率制约、本金制约业务招待费支出发生额60%PK销售收入5取小广告业务宣传费符合条件的支出销售收入15%/30%公益捐赠通过第三方的捐赠年度利润总额12%手续费及佣金支出分行业15%/10%/5%投资企业从被投资企业

20、撤回或减少投资的处理。表六:亏损弥补 1、基本计算:五年弥补期以亏损年度的第一年度算起,不论盈亏连续计算;2.先亏先补,后亏后补。2.筹办期间不计算亏损年度。筹办费用支出可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理。3.境外营业机构的亏损不得抵减境内营业机构的营利。4.企业重组中特殊性税务下可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值截至合并业务发生当年年末国家发行的最长期限的国债利率。第四节资产的所得税处理 固定资产:计税基础外购:买价+税费+达到预定用途发生的其他支出(无形资产同,生物资产同前2点)自建:竣工结算前支出(无形资产:开

21、发过程中资产符合资本化条件后至达到预定用途前支出)融资租入:定付款总额+相关费用;未约定付款总额:资产公允价值+签订合同发生的相关费用盘盈:重置完全价值;捐赠、投资、非货币性资产交换、债务重组方式取得:公允价+税费(无形、生物同)存货:支付现金方式:卖价+税费;现金以外的:公允价+税费;生产性生物资产收获的农产品:采收过程的材料费+人工费+分摊的间接费方 法直线法(税会差异的处理)无形资产1、自创商誉不得计算摊销费用扣除,外购商誉支出在企业整体转让或清算时准予扣除。2、企事业外购软件符合条件折旧或摊销年限可以适当缩短,最短可为2年(含)。投资资产外投资期间投资成本不得扣除,转让或者处置时的成本

22、准予扣除。长期待摊费用:已足额提取折旧的固定资产的改建支出:按预计尚可使用年限分期摊销;租入固定资产的改建支出:按照合同约定的剩余租赁期限分期摊销固定资产的大修理支出:尚可使用年限分期摊销。企业的固定资产修理支出可在发生当期直接扣除。其他应当作为长期待摊费用的支出:支出发生次月起,分期摊销(不得低于3年)第五节资产损失税前扣除的所得税处理 1.企业以前年度发生的资产损失未能在当年税前扣除的的税务处理规定。P352.清单申报和专项申报的范围;P373.资产损失外部证据和内部证据的范围;P384.其他关注的点:(1)企业逾期一年以上,单笔数额不超过五万或者不超过企业年度收入总额万分之一的应收款项,

23、会计上已经作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告。(2)存货报废、毁损或变质损失该项损失数额较大的(指占企业该类资产计税成本10%以上,或减少当年应纳税所得、增加亏损10%以上,下同),应有专业技术鉴定意见或法定资质中介机构出具的专项报告等。(3)不得作为损失扣除的股权和债权。P42:8(4)企业正常经营业务因内部控制制度不健全而出现操作不当、不规范或因业务创新但政策不明确、不配套等原因形成的资产损失,应由企业承担的金额。(5)企业因刑事案件原因形成的损失,应由企业承担的金额,或经公安机关立案侦查2年以上仍未追回的金额。第六节企业重组的所得税处理 1.非股权支付对应的资

24、产转让所得或损失(被转让资产的公允价值被转让资产的计税基础)(非股权支付金额被转让资产的公允价值)2.非货币资产清偿债务分解为转让相关非货币性资产、按非货币性资产公允价值清偿债务两项。3.企业境内外之间股权和资产收购交易适用特殊性税务处理条件。P46。4.被分立企业的股东取得分立企业股权(新股)计税基础的确认。 5.一般重组和特殊重组的税务处理:方式对价方式卖方买方一般确认所得和损失公允价作为计税基础特殊股权支付不确认所得和损失原有计税基础确定非股权支付确认所得和损失公允价作为计税基础第七节房地产开发经营业务的所得税处理 一次性全额收款方式实际收讫价款或取得索取价款凭据(权利)之日分期收款方式

25、按合同或协议约定的价款和付款日确认,付款方提前付款的实际付款日确认银行按揭方式首付款应于实际收到确认余款在银行按揭贷款办理转账之日确认视同买断企业与购买方签订销售合同或协议销售合同或协议中约定的价格和买断价格中的较高者企业、受托方、购买方三方共同签订受托方与购买方签订买断价格基价(保底价)并实行超基价双方分成方式企业与购买方签订销售合同或协议销售合同或协议中约定的价格和基价中的较高者,企业按规定支付受托方的分成额,不得直接从销售收入中减除;企业、受托方、购买方三方共同签订受托方与购买方直接签订销售合同基价加上按规定取得的分成额视同销售:按成本利润率确定的情况下开发产品的成本利润率不得低于15%

26、尚未出售的已完工开发产品和按有关规定对已售开发产品日常维护、保养、修理等实际发生的维修费用,准予在当期据实扣除银行按揭方式销售产品的其销售开发产品时向银行提供的保证金(担保金)不得从销售收入中减除,也不得作为费用在当期税前扣除,实际发生损失时可据实扣除委托境外机构销售开发产品的的销售费用不超过委托销售收入10%的部分据实扣除开发产品转自用的实际使用时间累计未超过12个月又销售的不得在税前扣除折旧计税成本对象确定的原则:P50。 除以下几项预提(应付)费用外,计税成本均应为实际发生的成本。(1)出 包工程未最终办理结算而未取得全额发票的,在证明资料充分的前提下,其发票不足金额可以预提,但最高不得

27、超过合同总金额的10%。(2)公共配套设施尚未 建造或尚未完工的,可按预算造价合理预提建造费用。(3)应向政府上交但尚未上交的报批报建费用、物业完善费用(管理基金、公建维修金和其他专项基金)可按规定预提。特定事项的税务处理:P53。(一)联合开发且未成立独立法人公司的: 1.分产品的:企业在首次分配开发产品时,(1)如该项目已经结算计税成本,其应分配给投资方开发产品的计税成本与其投资额之间的差额计入当期应纳税所得额;(2)如未结算计税成本,则将投资方的投资额视同销售收入进行相关的税务处理。2.分配项目利润的:(1)企业:项目形成的营业利润额并入当期应纳税所得额,不得在税前分配该项目利润,同时不

28、能因接受投资方投资额而在成本中摊销或在税前扣除相关的利息支出。(2)投资方:取得该项目的营业利润应视同股息、红利进行相关税务处理。(二) 企业以换取开发产品为目的,将土地使用权投资其他企业房地产开发项目的,应在首次取得开发产品时,将其分解为转让土地使用权和购入开发产品两项经济业务进 行所得税处理,并按应从该项目取得的开发产品(包括首次取得的和以后应取得的)的市场公允价值计算确认土地使用权转让所得或损失。第八节应纳税额的计算 居民企业应纳税额的计算:注意解题流程,会计和注册税务师两个角度的计算问题。境外所得抵扣税额的计算(三步法)1、抵免限额:抵免限额来源于某国(地区)的应纳税所得额(境外税前所

29、得额)25%或15%/12.5%2、实缴税额: 3、比较确定:加法:国内外分算,加上比较确定的结果(比较关键词:多不退少要补)减法:境内汇总计算,减去比较确定的结果(比较关键词:孰低的原则)。居民企业核定征税:范围,计算非居民企业税额的计算和核定征收办法外国企业常驻代表机构税收管理:经费支出的构成业转让上市公司限售股有关所得税问题:15%第九节税收优惠 第一梯队技术转让、加计扣除、税额抵免第二梯队热点高频(涉农、节能、软件)、新增第三梯队其他第十节源泉扣缴 尊重传统关注新增。第十一节特别纳税调整 同期资料管理:免于准备同期资料、管理规定。转让定价方法管理:含义、适用范围、简单运用。转让定价调查

30、及调整:重点选择的企业。预约定价安排管理:适用企业、管理规定。成本分摊协议管理:自行分摊的成本不得税前扣除的情形。受控外国企业管理:主要方法。资本弱化管理相应调整及国际磋商:管理规定法律责任第十二节征税管理纳税地点。跨地区经营汇总纳税企业所得税征收管理办法。分支机构分摊比例=AA0.35+ BB0.35+ CC0.30A: 营业收入;B: 职工薪酬;C: 资产分摊缴纳的范围:分摊的对象:汇总纳税企业按规定汇总计算的企业所得税,50%在各分支机构间分摊;50%由总机构分摊缴纳(25%就地办理缴库或退库,25%就地全额缴入中央国库或退库)特殊情况:总机构和分支机构处于不同税率地区的:汇总所得额-分

31、摊-汇总税额-分摊。清算的所得税处理。政策性搬迁所得税管理办法。第二章个人所得税第二节征税对象应税项目内容1.工资薪金1.不征税项目;2.退休人员再任职取得的收入;3.公司职工取得的用于购买企业国有股权的劳动分 红;4.商品营销活动中,对雇员的营销业绩奖励;6.在公司(含关联公司)任职、受雇同时兼任董事、监事;7.任职、受雇于报刊、杂志等单位的记者、编辑 等人员在本单位发表作品所得。2.个体工商户生产、经营1.个体工商户或个人专营种植业、养殖业、饲养业、捕捞业不征;2.个人独资企业和合伙企业投资者以企业资金为本人和家庭成员支付的与生产经营无关的支出,并入个人的生产经营所得纳税。3.承包承租经营

32、实质课税4.劳务报酬1.在校学生因参与勤工俭学活动(包括参与学校组织的勤工俭学活动)的所得;2.商品营销活动中,对非雇员的营销业绩奖励;3.个人担任公司董事监事且不再公司任职受雇的。 5.稿酬所得1.非本单位专业人员等其他人员在本单位的报刊、杂志上发表作品取得的所得;2.出版社的专业作者撰写、编写或翻译的作品由本社以图书形式出版取得稿费。6.特许权使用费1. 作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得;2.个人取得特许权的经济赔偿收入;3. 编剧从电视剧的制作单位取得的剧本使用费。7.财产转让1.个人通过招标、竞拍或其他方式购置债权以后主张债权而取得的所得;2.除文字作品原

33、稿及复印件以外的其他财产拍卖。3.人转让自用5年以上并且是家庭惟一生活用房取得的所得免税。4.员工取得可公开交易的股票期权后转让该股票期权所取得的所得。8.财产租赁个人购买者少支出的购房价款。9.利息、股息红利1. 职工个人以股份式取得的企业量化资产参与企业分配而获得的股息、红利;2.股份制企业以股票形式向股东个人支付应得的股息、红利时,应以派发红股的股票票面金额为所得额,计算征收个人所得税。10.偶然1.指个人得奖、中奖、中彩以及其他偶然性质的所得。2.购买社会福利有奖募捐一次中奖不超过1万元的,暂免,超过1万的全额征税。3.累计消费达到一定额度的顾客给予额外抽奖机会的获奖所得属于偶然所得。

34、11.其它超过国家利率支付给储户的揽储奖金;第三节纳税人、税率与应纳税额的确定1.居民纳税人和非居民纳税人的区分。2.非居民纳税人纳税义务范围。3.个人入境、离境、往返或多次往返境内外的当日,按一天算在华实际逗留天数。按半天算在华实际工作天数。4.个人将其所得通过中国境内的社会团体、国家机关向教育和其他公益事业等捐赠额未超过纳税人申报的应纳税所得额30%的部分,可从其应纳税所得额中扣除。第四节应纳税额的计算表一:基本规定应税项目内容1.工资薪金1.附加减除费用适用的范围和标准。2.雇佣和派遣单位分别支付工资、薪金的计算。3.特定行业职工取得的工资、薪金的计算。 2.个体工商户生产、经营1.准予

35、在所得税前列支的其他项目及列支标准:(1)与生产经营有关的修理费用。(2)会费、摊位费等。(3)研究开发的费用。(4)从业人员工资、薪金。(5)公益捐赠。(6)家庭生活混用的费用。2.不得在所得税前列支的项目:用于个人和家庭的支出、个体工商户业主的工资支出。3.资产的税务处理:(1)固定资产;(2)递延资产。4.新增:合伙企业的合伙人应纳税所得额的确认原则:协议协商出资平均。3.承包承租经营应纳税额年度收入总额必要费用(每月3500元)适用税率速算扣除数年度收入总额=经营利润+工资薪金性质的所得经营利润=会计利润-所得税-上交的承包费4.劳务报酬1.一次性收入取得为一次;同一项目连续取得收入的

36、以一个月收入为一次。2.从其收入中支付给中介人和相关人员的报酬一律不再扣除。中介人和相关人员取得的报酬应分别计征。5.稿酬每次收入的确定。6.特许权使用费个人从事技术转让中所支付的中介费,若能提供有效合法凭证,允许从其所得中扣除。7.财产转让1.购买和处置债权取得所得征收个人所得税的方法。2.拍卖收入:收入额的3%征收率计算缴纳;海外回流文物的,按转让收入额的2%征收率计算缴纳个人所得税。8.财产租赁个人出租财产取得的财产租赁收入。表二:特殊规定1.一笔收入问题: 分步法全年一次性奖金(职工低价购房比照)1.全年一次性奖金除以12个月按其商数确定适用税率和速算扣除数;2.按上述条确定的适用税率

37、和速算扣除数计算征税。关键词:比、单独。分摊法解除劳动关系超过3倍数额部分视为一次取得数月工资、薪金收入,以超过部分除以个人工作年限(超过12年按12年计算)商数做为的月工资、薪金计算征税。股票期权行权股票期权形式的工资薪金所得可区别于所在月份的其他工资薪金所得,单独按下列公式计算当月应纳税款:应纳税额=(股票期权形式的工资薪金应纳税所得额规定月份数适用税率-速算扣除数)规定月份数规定月份数是指员工取得所得的境内工作期间月份数,长于12个月的,按12个月计算。提前退休一次性补贴收入按办理提前退休手续至法定退休年龄之间所属月份平均分摊计算个人所得税。计税公式:应纳税额=(一次性补贴收入办理提前退

38、休手续至法定退休年龄的实际月份数)费用扣除标准适用税率速算扣除数提前办理退休手续至法定退休年龄的实际月份数2.股票(份)、债券问题:1.股份制企业以股票形式向股东个人支付应得的股息、红利时,应以派发红股的股票票面金额为所得额;2.上市公司股息红利政策。 (1)1个月以内(含1个月):全额;1个月以上至1年(含1年):减按50%计入;超过1年:暂减按25%计入应纳税所得额。(2)对个人持有的上市公 司限售股,解禁后取得的股息红利,持股时间自解禁日起计算;解禁前取得的股息红利继续暂减按50%计入应纳税所得额,适用20%的税率计征个人所得税。3.股票期权:公开交易、不公开交易4.股权转让所得计税依据

39、的核定问题:计税依据明显偏低且无正当理由的判定方法、正当理由的情形。5.股票增值权应纳税所得额的确定:股票增值权某次行权应纳税所得额(行权日股票价格授权日股票价格)行权股票份数纳税义务发生时间为上市公司向被授权人兑现股票增值权所得的日期。限制性股票应纳税所得额的确定: 应纳税所得额(股票登记日股票市价本批次解禁股票当日市价)/2本批次解禁股票份数被激励对象实际支付的资金总额(本批次解禁股票份数/被激励对象获取的限制性股票总份数)纳税义务发生时间为每一批次限制性股票解禁的日期。特殊:年度两次取得股权激励所得的计算。6.有价证券:(加权平均法)每次卖出债券应纳个人所得税额(该次卖出该类债券收入该次

40、卖出该类债券允许扣除的买价和费用)20%7.转让上市公司限售股所得征收个人所得税(15%)8.股权收购后原有盈余积累转增股本:(1)新股东以不低于净资产价格收购取得的盈余积累转增股本 的部分不征税。(2)新股东以低于净资产价格收购股权的:股权收购价格减原股本差额对应的部分不征税;股权收购价格低于原所有者权益的差额部分按照“利 息、股息、红利所得”项目征税。3.房的问题无偿受赠房屋:1.不征情形;2.税额计算。单位低价向职工售房有关各税规定:计税方法比照全年一次性奖金。转让离婚析产房屋。4.税后所得问题:全年一次性奖金应纳税所得额=雇员取得的全年一次性奖金+雇主替雇员定额负担的税款当月工资薪金低

41、于费用扣除标准的差额应纳税所得额(未含雇主负担税款的全年一次性奖金收入当月工资薪金低于费用扣除标准的差额不含税级距的速算扣除数A雇主负担比例)(1不含税级距的适用税率A雇主负担比例)1.未含雇主负担税款的全年一次性奖金收入12,根据其商数找出不含税级距对应的适用税率A和速算扣除数A。2.应纳税所得额12,找出适用税率B和速算扣除数B,据以计算税款。计算公式:应纳税额=应纳税所得额适用税率B-速算扣除数B实际缴纳税额=应纳税额-雇主为雇员负担的税额工资薪金应纳税所得额雇员所得的工资雇主代雇员负担的税款费用扣除标准应纳税所得额(未含雇主负担的税款的收入额费用扣除标准速算扣除数负担比例)(1税率负担

42、比例) 应纳税额应纳税所得额适用税率速算扣除数劳务报酬不含税收入额不超过3360元的应纳税额(不含税收入额800)4不含税收入额超过3360元的应纳税所得额(不含税收入额速算扣除数)当级换算系数80% (换算系数:1-80%X)5.其他问题:境外缴纳税额抵免的计税方法年金问题。新增:律师事务所从业人员个税的计算方法。第五节减免税优惠掌握免税项目:1、2、3、6;减税项目:残疾人个人劳动所得的项目;暂免征税项目:1-4、6、8、9。其他项目熟悉。第六节申报和缴纳1.自行申报纳税;2.纳税地点;3.高收入者征管;4.个人财产对外转移提交税收证明或完税证明的规定(15万)。第三章土地增值税 1.征税

43、范围和税收优惠;2.缴纳时间和方法;3.房地产开发项目清算管理政策;4.土地增值税的计算。附表:表一:征税范围和税收优惠一般规定1.转让国有土地使用权课税。2.赠与行为特指直系亲属或承担直接赡养义务人和公益性赠与,免税。房地产投资、联营1.房地产作价入股转让到投资联营企业,暂免征收; 2.投资、联营的企业属于从事房地产开发的,或者房地产开发企业以其建造的商品房进行投资和联营的,征收。合作建房1.建成后自用,暂免;2.建成后转让,征税。企业兼并转让房地产暂免房地产交换征税(个人之间互换自住房免征)房地产抵押1.抵押期不征;2.抵押期满,不能偿还债务,房地产抵债,征税。出租、房地产评估增值、国家收

44、回房地产权:不征。土地转让、抵押等征税一般减免税规定普通标准住宅出售:未超过20%的免税。超过20%的全部计税。国家需要而被政府征用收回的免税。(含纳税人自行转让也免)转让旧房作为廉租房、经适房房源且增值率未超20%,免。表二、收入和扣除项目及其金额新建房地产的扣除项目1.取得土地使用权所支付金额土地使用权支付的地价款出让方式为土地出让金;行政划拨:补交出让金转让方式为实际支付的地价款交纳的有关税费,如契税、登记、过户手续费。2.房地产开发成本土地征用及拆迁补偿费(含耕地占用税)、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用。3.房地产开发费用分摊利息支出,并提供证明的

45、利息(12)5%以内不能分摊或不能提供证明的,(12)10%以内注意:超过上浮幅度的部分不允许扣除。超过贷款期限的利息部分和加罚的利息不允许扣除。全部使用自有资金,没有利息支出的,按以上方法扣除。有金融机构和其他机构借款的,不能同时适用两种办法。清算时,已开发成本的利息支出,应调至财务费用中扣。4.税金房地产开发企业营业税+城建税+教育费附加其他企业营业税+印花税+城建税+教育费附加5.加扣房地产开发纳税人(12)20%特别说明:代收费用:一并收取:计入收入,费用可扣,但不做加计扣除基数;单独收取:不影响计税。旧房及建筑物房屋及建筑物的评估价格有评估价重置成本价成新度折扣率无评估价有发票发票金

46、额1+(售房发票年-购房发票年) 5%取得土地使用权所支付的地价款和国家统一规定交纳的有关费用转让环节的税金地地价、税费。表三:申报和缴纳及房地产开发项目清算管理政策纳税时间和缴纳方法一次性交割付清价款办理过户登记手续前数日内一次性缴纳。分期收款方式转让:合同规定的收款日确定。全部竣工前转让的,预征土地增值税,待该项目全部竣工、办理结算后再进行清算,多退少补。应进行土地增值税清算的情形(1)全部竣工完成销售;(2)整体转让未竣工决算项目;(3)直接转让土地使用权。要求土地增值税清算的情形(1)已竣工验收的项目,已转让建筑面积占整个项目可售建筑面积的比例在85%以上,或该比例虽未 超过85%,但

47、剩余的可售建筑面积已经出租或自用的;(2)取得销售(预售)许可证满三年仍未销售完毕的;(3)纳税人申请注销税务登记但未办理土地增值 税清算手续的;(4)省税务机关规定的其他情况。清算相关问题理收入:全额开发票的,发票所载金额确认收入;未开具发票或未全额开具发票的,以销售合同所载的售房金额及其他收益确认收入。质量保证金:有票可扣除,未开发票的,不得计算扣除。土地闲置费:不得扣除。拆迁安置费:回迁,视同销售确认收入,同时确认拆迁补偿费,差价调整拆迁补偿费;异地安置:包括本企业项目安置、购入安置和货币安置,计入拆迁补偿费。预缴后,在主管税务机关规定的期限清算补缴的不加滞纳金。清算审核方法 开发产品用

48、于职工福利、奖励等视同销售行为时收入按下列方法和顺序确认:(1)按本企业在同一地区、同一年度销售的同类房地产的平均价格确定;(2)由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。配套的居委会和派出所用房、会所等公共设施的原则处理:A.建成后产权属于全体业主所有的,其成本、费用可以扣除;B.建成后无偿移交给政府、公用事业单位用于非营利性社会公共事业的,其成本、费用可以扣除;C.建成后有偿转让的,应计算收入,并准予扣除成本、费用。销售已装修的房屋的装修费用可以计入房地产开发成本房预提费用,除另有规定外,不得扣除。核定征收的情形核定征收率不低于5%,P274。其他清算时未转让的房地产

49、,清算后销售或有偿转让的,纳税人应按规定进行土地增值税的纳税申报,扣除项目金额按清算时的单位建筑面积成本费用乘以销售或转让面积计算。第四章印花税1.征税范围;2.计税依据;3.税额计算;4.减免税优惠;5.申报和缴纳。附表一、纳税人、征税范围、计税依据和应纳税额计算(1)不包括保人、证人、鉴定人;(2)如立据人未贴花或少贴花的,书据持有人负责贴花;(3)应税凭证是由当事人的代理人代为书立的则由代理人代为承担纳税义务。税目重点内容购销合同1.出版与发行单位(不含订阅单位和个人)之间订立的书报等征订凭证。电厂与电网间、电网之间购售电合同,不含电网与用户间的合同。2.计税金额为购销全额,即不作任何扣

50、减的购销金额,特别是调剂合同和易货合同,应包括各自提供货物额之和;加工承揽合同1.包括修缮、印刷、广告、测试等合同。2.受托方提供原材料:分别记载原材料和加工费分别贴花,未分别记载,全额按加工承揽合同计税贴花。3.委托方提供原料:受托方只提供辅助材料,以辅助材料与加工费的合计数,依加工承揽合同贴花。对委托方提供的主要材料或原料金额不计税贴花。建筑安装工程合同1.计税金额为承包金额,不得剔除任何费用;2.分包或转包给其他施工单位,分包或转包合同也贴花。财产租赁合同1.不包括企业与主管部门签订的租赁承包合同。租赁金额,税额不足1元的,按1元贴花货物运输合同1.计税依据为运输费金额,不含货物金额、装

51、卸保险费等。2.货物联运。 仓储保管合同计税依据为收取的仓储保管费用。(不包括仓储物的价值)借款合同1.不包括银行同业拆借合同;2.应纳税额借款金额(本金)0.53.一项信贷业务借款合同和借据贴一个;4.流动资金周转性合同:最高额贴一次;5.财产抵押借款,按借款贴花;抵押物抵贷按转移书据贴;6.融资租赁合同按借款合同计税。财产保险合同支付(收取)的保险费,不包括所保财产的金额技术合同1.技术转让合同:专利申请权转让、专利实施许可;2.法律、会计、审计等咨询合同不贴印花;3.技术开发合同,研究开发经费不作为计税依据。产权转移书据专利实施许可、财产所有权、版权、商标专用权、专利权、专有技术使用权、

52、土地使用权出转让合同、商品房销售合同营业账簿实收资本+资本公积为计税依据。次年后增量贴花。其他账簿定额贴花。权利许可证照房屋产权证、工商执照、商标注册证、专利证、土地使用证特别说明:1.合同作废不退不抵;2.企业集团内平等法律主体间具有合同性质的凭证,应贴花。业集团内部执行计划使用的、不具有合同性质的凭证,不征收印花税; 3.签订时无法确定计税金额先按定额5元贴花,以后结算时补贴印花。1.核算形式 一级核算财会部门设置的账簿贴花分级核算财会部门和设置在其他部门车间的明细分类账均贴2.事业单位差额预算记载经营业务账簿定额贴花,不记载经营业务的不贴。自收自支营业账簿就记载资金的账簿和其他账簿分别贴

53、花。3.跨地区经营的分支机构核拨资金记载资金的账簿按核拨的账面资金数额计税贴花不核拨的只就其他账簿按定额贴花4.增量贴花的几种情形实行公司制改造并经县以上政府和有关部门批准的企业在改制过程中成立的新 企业(重新办理法人登记的),其新启用的资金账簿记载的资金或因企业建立资本纽带关系而增加的资金、以合并或分立方式成立的新企业、企业债权转股权新增加 的、企业改制中经评估增加的资金、其他会计科目记载的资金转为实收资本或资本公积的资金。5.其他车间、门市部、仓库设置的不属于会计核算范围或虽属会计核算范围,但不记载金额的登记簿、台账等不贴;单页表式在未形成账簿(账册)前暂不贴花待装订成册时,按册贴。表二:

54、申报和缴纳缴纳方法1.购买印花税不等于履行了纳税义务。2.国家政策性银行记载资金的账簿数额较大经核准可在3年内分次贴足。3.一份凭证应纳税额超过500元可以缴款书或完税证代替。4.同一类凭证频繁贴花的课按期汇总贴花(不超过一个月)5.在应税凭证书立或领受时即行贴花完税,不得延至凭证生效日期贴花。6.印花税票应在每枚税票的骑缝处盖戳注销或画销,严禁揭下重用。7.已经贴花的凭证,凡修改后所载金额增加的部分,应补贴印花。8.凡多贴印花税票者,不得申请退税或者抵扣。9.凭证的保存期限,除规定外应在履行纳税义务完毕后保存1年。地点印花税应当在书立或领受时贴花。印花税一般实行就地纳税。其他核定违章处理第五

55、章房产税1.纳税人;2.计税依据和税额计算;3.税收优惠(掌握基本规定1-4条,特殊规定1.2.4.5.10和新增的17条,其他熟悉);4.纳税义务发生时间。表一:纳税人产权属国家所有的由经营管理单位纳税产权属集体和个人所有的,由集体单位和个人纳税产权出典的由承典人纳税产权所有人、承典人不在房屋所在地的由房产代管人或者使用人纳税产权未确定及租典纠纷未解决的由房产代管人或者使用人纳税无租使用房产管理部门、免税单位及纳税单位的由使用人代为缴纳房产税表二:计税依据和税额计算从价计征:应纳税额应税房产原值(1-扣除比例)1.2%/12实际应税月份从租计征:年应纳税额租金收入12%/4%1.经营自用的房

56、屋从价;2.出租的房屋从租;3.以房产投资联营,投资者参与投资利润分红,共担风险的从价;4.房产投资,收取固定收入,不承担联营风险的从租;5.融资租赁房屋从价。房产原值=“固定资产”科目中房屋原价。房产原值包括与房屋不可分割的各种附属设备或一般不单独计算价值的配套设施。原有房屋进行改扩建的要相应增加原值。更换附属设施和配套设施的,在将其价值计入房产原值时,可扣减原来相应设备和设施的价值;附属设备和配套设施中易损坏,需常换的零配件,更新后不计入原值,原零配件原值也不扣除。原值含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积

57、确定房产原值的地价。租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税。地下工业用房产原价的5060%作原值税额应税原值(1原值减除比例)1.2%地下商业他用房产原价的 7080%作原值税额应税原值(1原值减除比例)1.2%表三、申报和缴纳纳税义务发生时间原有房产用于生产经营的从生产经营之月起缴纳自建房屋用于生产经营自建成次月起缴纳托施工企业建房的,从办理验收手续次月起纳税,办理验收手续前已使用的从使用当月起计征。购置新建商品房自房屋交付使用次月起缴纳购置存量房地产自房产证签发次月起缴纳出租、出借房产自交付出租、出借房产之次月起缴纳房地产开发企业自用出租

58、、出借本企业建造的商品房自房产使用或交付次月起缴纳纳税期限按年计算、分期缴纳的征收方法,具体纳税期限由省、自治区、直辖市人民政府确定。纳税地点房产所在地缴纳。房产不在同一地方按房产的坐落地点分别向房产所在地的税务机关缴纳。第六章车船税1.税目和税额;2.减免优惠;3.申报缴纳;4.税额计算。表一:税目和税额税目计税单位备注乘用车按发动机汽缸容量(排气量)分档每辆核定载客人数9人(含)以下商用车客车每辆核定载客人数9人以上,包括电车货车整备质量每吨包括半挂牵引车、三轮汽车和低速载货汽车等挂车整备质量每吨按照货车税额的50%计算其他车辆专用作业车整备质量每吨不包括拖拉机轮式专用机械车摩托车每辆船舶

59、机动船舶净吨位每吨拖船、非机动驳船分别按照机动船舶税额的50%计算游艇艇身长度每米注意:1.拖船按照发动机功率每1千瓦折合净吨位0.67吨计算征收车船 税。2.新增:(1) 专用作业车的认定:如汽车起重机、消防车、混凝土泵车、清障车、高空作业车、洒水车、扫路车等。救护车不属于专用作业车。(2)客货两用车依照货车的计税 单位和年基准税额计征车船税。(3)计税单位有尾数的一律按照含尾数的计税单位据实计算车船税应纳税额。计算得出的应纳税额小数点后超过两位的可四舍五入 保留两位小数。(4)境内单位和个人租入外国籍船舶的,不征收车船税。境内单位和个人将船舶出租到境外的,应依法征收车船税。表二:税收优惠法定减免1.捕捞、养殖渔船2.军队、武装警察部队专用的车船3.警用车船 4.予以免税的外国驻华使领馆、国际组织驻华代表机构及有关人员的车船5.对节约能源、使用新能源的车船可以

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。