财务管理全部习题

财务管理全部习题

《财务管理全部习题》由会员分享,可在线阅读,更多相关《财务管理全部习题(37页珍藏版)》请在装配图网上搜索。

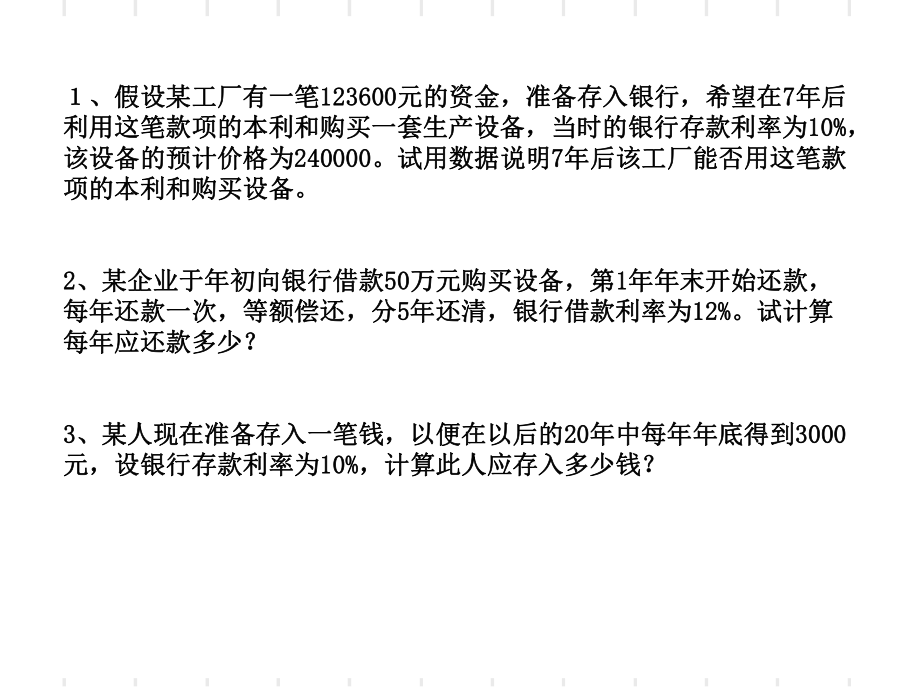

1、、假设某工厂有一笔、假设某工厂有一笔123600123600元的资金,准备存入银行,希望在元的资金,准备存入银行,希望在7 7年后年后利用这笔款项的本利和购买一套生产设备,当时的银行存款利率为利用这笔款项的本利和购买一套生产设备,当时的银行存款利率为10%10%,该设备的预计价格为该设备的预计价格为240000240000。试用数据说明。试用数据说明7 7年后该工厂能否用这笔款年后该工厂能否用这笔款项的本利和购买设备。项的本利和购买设备。2 2、某企业于年初向银行借款、某企业于年初向银行借款5050万元购买设备,第万元购买设备,第1 1年年末开始还款,年年末开始还款,每年还款一次,等额偿还,分

2、每年还款一次,等额偿还,分5 5年还清,银行借款利率为年还清,银行借款利率为12%12%。试计算。试计算每年应还款多少?每年应还款多少?3 3、某人现在准备存入一笔钱,以便在以后的、某人现在准备存入一笔钱,以便在以后的2020年中每年年底得到年中每年年底得到30003000元,设银行存款利率为元,设银行存款利率为10%10%,计算此人应存入多少钱?,计算此人应存入多少钱?4 4、公司目前在银行存入、公司目前在银行存入140000140000元,以便在若干年后获得元,以便在若干年后获得300000300000元,现元,现假设银行存款利率为假设银行存款利率为8%8%,每年复利一次。计算需要多少年存

3、款的本利,每年复利一次。计算需要多少年存款的本利和才能达到和才能达到300000300000元。元。5 5、某人现有资金某人现有资金1000元,按目前银行存款利率元,按目前银行存款利率8%计算,需要经过多计算,需要经过多少年才能拿到少年才能拿到3600元?若将此笔资金(元?若将此笔资金(1000元)投资,以期在元)投资,以期在5年后年后取得取得500元的回报,其投资利率应是多少?元的回报,其投资利率应是多少?1 1、解:、解:F=123600F=123600(F/PF/P,10%10%,7 7)=123600=1236001.949=240896.41.949=240896.4元元2 2、解:

4、、解:A=500000A=500000(P/AP/A,12%12%,5 5)=500000=5000003.605=13869693.605=1386969元元3 3、解:、解:P=3000P=3000(P/AP/A,10%10%,2020)=3000=30008.514=255428.514=25542元元4 4、解:、解:F=PF=P(F/PF/P,8%8%,n n) (F/PF/P,8%8%,n n)=300000=300000140000=2.143140000=2.143 查表:查表: (F/PF/P,8%8%,1010)=2.159 =2.159 (F/PF/P,8%8%,9 9)

5、=1.999=1.999 插值法:(插值法:(2.159-2.1432.159-2.143)/ /(10-n)=10-n)=(2.159-1.9992.159-1.999)/ /(10-910-9) n=9.9n=9.9年年5 5、(、(F/PF/P,8%8%,n n)=3600=36001000=3.6 n=16.6 (F/P,i,5)=15001000=1.5 i=8.4%1、某人拟购置一处房产,其可供选择的付款方式如下:、某人拟购置一处房产,其可供选择的付款方式如下:(1)如果现在一次性付款,需要支付)如果现在一次性付款,需要支付100万元。万元。(2)如果每年年末付款)如果每年年末付款

6、10万,连续支付万,连续支付10年。年。(3)如果每年年初付款)如果每年年初付款10万,连续支付万,连续支付10年。年。(4)从第)从第5年开始,每年年初支付年开始,每年年初支付10万,连续支付万,连续支付10次。次。假设最低投资报酬率为假设最低投资报酬率为10%,你认为哪中方式更为有利?,你认为哪中方式更为有利?解解:(1)现在一次性付现在一次性付100万万,100万即为付款的现值万即为付款的现值.(2)P=A(P/A,10%,10)=106.145=61.45万元万元(3)P=A(P/A,10%,10)(1+10%)=61.451.1=67.595万元万元(4)P=A(P/A,10%,10

7、)(1+10%) (P/F,10%,4)=46.17万元万元 或或=A(P/A,10%,10)(P/F,10%,3)=46.14万元万元 或或=A (P/A,10%,13)-(P/A,10%,3) =46.16万元万元或或= A (P/A,10%,14)-(P/A,10%,4) (1+10%)=46.17万元万元所以所以,第四种支付方法最有利第四种支付方法最有利.2、某人欲在第、某人欲在第8年末取出年末取出300000元购置房屋,银行利率为元购置房屋,银行利率为10%。(1)现在一次存入一笔款项,须存入多少钱?)现在一次存入一笔款项,须存入多少钱?(2)从现在开始,每年末存入相等金额,则每年需

8、存入多少)从现在开始,每年末存入相等金额,则每年需存入多少钱?钱?(3)从现在开始,每年初存入相等金额,则每年需存入多少)从现在开始,每年初存入相等金额,则每年需存入多少钱?钱?3、某科研机构拟建立一笔永久性奖励基金以期在未来的时、某科研机构拟建立一笔永久性奖励基金以期在未来的时间里每年都能从银行提取间里每年都能从银行提取80000元的现金用于奖励基金的发元的现金用于奖励基金的发放,按现在银行存款利率放,按现在银行存款利率10%,那么它应一次性存入银行,那么它应一次性存入银行多少钱?多少钱?4 4、某人现有资金某人现有资金1000元,按目前银行存款利率元,按目前银行存款利率8%计算,需要经过多

9、少年才能拿到计算,需要经过多少年才能拿到3600元?若将元?若将此笔资金(此笔资金(1000元)投资,以期在元)投资,以期在5年后取得年后取得500元的回报,其投资利率应是多少?元的回报,其投资利率应是多少?2.某公司拟购置一处房产某公司拟购置一处房产,付款条件是付款条件是:从第从第4年开始,每年年初年开始,每年年初支付支付50万,连续支付万,连续支付5次次,共共250万元万元,假设公司的资金成本率为假设公司的资金成本率为10%,则相当于该公司现在一次性付款的金额为则相当于该公司现在一次性付款的金额为:A 50 (P/A,10%,7)-(P/A,10%,2) B 50(P/A,10%,5)(P

10、/F,10%,2)C 50 (P/A,10%,8)-(P/A,10%,3) D 50(P/A,10%,5)(P/F,10%,3)答案答案:AB1、(1)ABC企业于企业于2001年年1月月1日以每张日以每张1020元的价格元的价格购买购买D企业发行的利随本清的企业债券。该债券的面值企业发行的利随本清的企业债券。该债券的面值为为1000元,期限为元,期限为5年,票面年利率为年,票面年利率为5,不计复利。,不计复利。购买时市场年利率为购买时市场年利率为4。不考虑所得税。要求:评价。不考虑所得税。要求:评价ABC企业购买此债券是否合算企业购买此债券是否合算? (2)D公司还发行了普通股,去年每股支付

11、了公司还发行了普通股,去年每股支付了1.2元的元的股利,预计以后能以每年股利,预计以后能以每年6的增长率持续增长,如果的增长率持续增长,如果ABC公司要求的收益率为公司要求的收益率为10,D公司目前的股票价格公司目前的股票价格为为28元,你认为元,你认为ABC公司会投资该股票吗?公司会投资该股票吗?1(1 1)债券估计)债券估计V=1000+1000V=1000+10005%5%55(P/F,4P/F,4,5,5)=1250=12500.822=1027.50.822=1027.5(元)(元) 由于其投资价值大于购买价格(由于其投资价值大于购买价格(10201020元),故应购买此元),故应购

12、买此债券。债券。(2 2)该股票价值为:)该股票价值为: 高于目前市价,因此高于目前市价,因此ABC公司应购买该股票。公司应购买该股票。 2ABC企业计划利用一笔长期资金投资购买股票。现企业计划利用一笔长期资金投资购买股票。现有甲公司股票和乙公司股票可供选择,已知甲公司股票有甲公司股票和乙公司股票可供选择,已知甲公司股票现行市价为每股现行市价为每股10元,上年每股股利为元,上年每股股利为0.3元,预计以后元,预计以后每年以每年以3的增长率增长。乙公司股票现行市价为每股的增长率增长。乙公司股票现行市价为每股4元,上年每股股利为元,上年每股股利为0.4元,股利分配政策将一贯坚持固元,股利分配政策将

13、一贯坚持固定股利政策。定股利政策。ABC企业所要求的投资必要报酬率为企业所要求的投资必要报酬率为8。要求:要求: (1)利用股票估价模型,分别计算甲、乙公司股利用股票估价模型,分别计算甲、乙公司股票价值。票价值。 (2)代代ABC企业作出股票投资决策。企业作出股票投资决策。2 2、(、(1)计算甲、乙公司股票价值)计算甲、乙公司股票价值甲公司股票价值甲公司股票价值=6.18(元)(元) 乙公司股票价值乙公司股票价值=0.408%=5(元)(元) (2)分析与决策)分析与决策由于甲公司股票现行市价为由于甲公司股票现行市价为10元,高于其投资价值元,高于其投资价值6.18元,故甲公司股票目前不宜投

14、资购买。乙公司股票现行元,故甲公司股票目前不宜投资购买。乙公司股票现行市价为市价为4元,低于其投资价值元,低于其投资价值5元,故乙公司股票值得投元,故乙公司股票值得投资,资,ABC企业应购买乙公司股票。企业应购买乙公司股票。5.A企业企业2006年年7月月1日购买某公司日购买某公司2005年年1月月1日发行的日发行的面值为面值为10万元,票面利率为万元,票面利率为8%,期限,期限5年,每半年付年,每半年付息一次的债券,若此时市场利率为息一次的债券,若此时市场利率为5%,计算该债券,计算该债券价值。若该债券此时市价为价值。若该债券此时市价为95000元元,是否值得购买是否值得购买?5、债券价值债

15、券价值=1000004%(P/A,5%,7)+100000(P/F,5%,7)=94215.6元元因为债券价值小于市价,所以该债券不值得购买。因为债券价值小于市价,所以该债券不值得购买。8.某企业拟筹资某企业拟筹资2500万元,其中发行债券万元,其中发行债券1000万元,筹万元,筹资费率资费率2,债券年利率为,债券年利率为10,所得税率为,所得税率为33;优先股优先股500万元,年股息率万元,年股息率7,筹资费率为,筹资费率为3;普;普通股通股1000万元,筹资费率为万元,筹资费率为4,第一年预期股利率,第一年预期股利率为为10,以后每年增长,以后每年增长4,试计算该筹资方案的综,试计算该筹资

16、方案的综合资本成本。合资本成本。8. (1 1)该筹资方案中,各种资金来源的比重及其个别)该筹资方案中,各种资金来源的比重及其个别资本成本为:资本成本为:债券比重债券比重=1000/2500=0.4=1000/2500=0.4资本成本资本成本= = 优先股比重优先股比重= = 资本成本资本成本=7%=7%(1-3%1-3%)=7.22% =7.22% 普通股比重普通股比重=1000/2500=0.4=1000/2500=0.4资本成本资本成本=10%=10%(1-4%1-4%)+4%=14.42% +4%=14.42% ( 2 ) 该 筹 资 方 案 的 综 合 资 本 成 本) 该 筹 资

17、方 案 的 综 合 资 本 成 本6.84%0.4+7.22%0.2+14.42%0.4=9.95% %84. 6%)21 (%)331 (%102 .02500/5009.已知某公司当前资金结构如下:已知某公司当前资金结构如下: 筹资方式筹资方式 金额金额(万元万元)长期债券长期债券(年利率年利率8) 2 000普通股普通股(5 000万股万股) 5 000 留存收益留存收益 1 000合合 计计 8 000该公司因生产发展需要,准备增加资金该公司因生产发展需要,准备增加资金3 000万元,现有两个筹资方案可万元,现有两个筹资方案可供选择:甲方案为增加发行供选择:甲方案为增加发行1 000万

18、股普通股,每股市价万股普通股,每股市价3元;乙方案元;乙方案为按面值发行每年年末付息、票面利率为为按面值发行每年年末付息、票面利率为10的公司债券的公司债券3 000万元。万元。假定股票与债券的发行费用均可忽略不计;适用的企业所得税税率为假定股票与债券的发行费用均可忽略不计;适用的企业所得税税率为33。要求:要求: (1)计算两种筹资方案下每股利润无差别点的息税前利润;)计算两种筹资方案下每股利润无差别点的息税前利润;(2)计算处于每股利润无差别点时甲、乙方案的财务杠杆系数;)计算处于每股利润无差别点时甲、乙方案的财务杠杆系数;(3)如果公司预计息税前利润为)如果公司预计息税前利润为1 500

19、万元,指出该公司应采用的筹资方万元,指出该公司应采用的筹资方案;案;(4)如果公司预计息税前利润为)如果公司预计息税前利润为2 100万元,指出该公司应采用的筹资方万元,指出该公司应采用的筹资方案;案;(5)若公司预计息税前利润在每股利润无差别点上增长)若公司预计息税前利润在每股利润无差别点上增长10,计算采用,计算采用乙方案时该公司每股利润的增长幅度。乙方案时该公司每股利润的增长幅度。9. (1)计算两种筹资方案下每股利润无差别点的息税前利润:)计算两种筹资方案下每股利润无差别点的息税前利润:(EBIT2 0008%)(133%)/(5 000+1 000) =EBIT(2 0008%3 0

20、0010%)(133%)/5 000 EBIT=1 960(万元万元) (2)甲方案财务杠杆系数)甲方案财务杠杆系数=1 960/(1 9602 0008% )=1 960/(1 960160) =1.09 乙方案财务杠杆系数乙方案财务杠杆系数=1 960/1 960(2 0008%3 00010%) =1 960/(1 960460) =1.31 (3)因为,预计息税前利润)因为,预计息税前利润=1 500万元万元EBIT=1 960万元万元 ,应采用乙方,应采用乙方案(或发行公司债券)。案(或发行公司债券)。 (5)每股利润增长率)每股利润增长率=1.3110%=13.1% 11.某投资者

21、欲在证券市场上购买某债券或者股票。某投资者欲在证券市场上购买某债券或者股票。如果投资者准备购买如果投资者准备购买A公司的股票,现该公司股票市价为公司的股票,现该公司股票市价为25元元/股,投资者股,投资者要求达到的收益率为要求达到的收益率为12,该公司今年每股股利为,该公司今年每股股利为0.8元,预计未来股元,预计未来股利会以利会以9的速度增长。的速度增长。(1)试判断投资者是否应该购买该股票。)试判断投资者是否应该购买该股票。假设投资者购买假设投资者购买B公司的股票,该公司股票市价为公司的股票,该公司股票市价为25元元/股,投资者要求达股,投资者要求达到的收益率为到的收益率为12,该公司今年

22、每股股利为,该公司今年每股股利为0.8元,预计未来股利会以元,预计未来股利会以10的速度增长。的速度增长。(2)试计算该股票的内部收益率)试计算该股票的内部收益率Ks。如果投资债券,选中债券是在如果投资债券,选中债券是在2003年年1月月1日发行的日发行的5年期债券,债券面值年期债券,债券面值为为1000元,票面利率元,票面利率8%,目前的市场利率为,目前的市场利率为10%,分别回答下列两个,分别回答下列两个问题:问题:(3)若该债券为每年)若该债券为每年12月月31日支付利息,到期还本,日支付利息,到期还本,2006年年1月月1日债券日债券的价格为的价格为980元,则该投资者是否可以购买?元

23、,则该投资者是否可以购买?(4)若该债券为每年)若该债券为每年12月月31日支付利息,到期还本,日支付利息,到期还本,2006年年1月月1日债券日债券的价格为的价格为950元,则该投资者按照目前的价格购入债券并持有至到期的元,则该投资者按照目前的价格购入债券并持有至到期的到期收益率为多少?到期收益率为多少?11. (1)V0.8(19)/(129)29.07元,元,因为因为29.07元大于元大于25元元/股,故可以购买。股,故可以购买。 (2)Ks0.8(110)/251013.52 (3)债券的价值)债券的价值10008%(P/A,10%,2)1000(P/F,10%,2)965.24(元)

24、(元) 由于目前的债券价格为由于目前的债券价格为980元大于债券价值,所以投资者不能购买该债券。元大于债券价值,所以投资者不能购买该债券。(4)假设到期收益率为)假设到期收益率为i,则,则95010008%(P/A,i,2)1000(P/F,i,2)当当i11%时,时,10008%(P/A,i,2)1000(P/F,i,2)949.04(元)(元)当当i10%时,时,10008%(P/A,i,2)1000(P/F,i,2)964.88(元)(元)根据内插法,可得:根据内插法,可得:i10.94% 3、某公司准备购入一设备以扩充生产能力。现有甲、某公司准备购入一设备以扩充生产能力。现有甲、乙两个

25、方案可供选择。甲方案需投资乙两个方案可供选择。甲方案需投资30000元,使用寿元,使用寿命命5年,采用直线法计提折旧,年,采用直线法计提折旧,5年后设备无残值,年后设备无残值,5年年中每年销售收入为中每年销售收入为15000元,每年的付现成本为元,每年的付现成本为5000元。元。乙方案需投资乙方案需投资36000元,采用年数总额法计提折旧,使元,采用年数总额法计提折旧,使用寿命也是用寿命也是5年,年,5年后有残值收入年后有残值收入6000元。元。5年中每年年中每年收入为收入为17000元,付现成本第一年为元,付现成本第一年为6000元,以后随着元,以后随着设备陈旧,逐年将增加修理费设备陈旧,逐

26、年将增加修理费300元,另需垫支营运资元,另需垫支营运资金金3000元。假设所得税率为元。假设所得税率为40,资金成本率为,资金成本率为10。要求:要求: (1)计算两个方案的现金流量。计算两个方案的现金流量。 (2)计算两个方案计算两个方案的净现值。的净现值。 (3)试判断应选用哪个方案。试判断应选用哪个方案。3 3、(、(1 1)列表计算两个方案的营业现金流量:)列表计算两个方案的营业现金流量:甲投资方案的营业现金流量计算表甲投资方案的营业现金流量计算表 年份年份销售收入销售收入付现成本付现成本折旧折旧税前利润税前利润所得税所得税税后利润税后利润年营业现金流量年营业现金流量1-51-515

27、00015000 500050006000600040004000160016002400240084008400乙方案:乙方案: 1 12 23 34 45 5销售收入销售收入1700017000 1700017000 1700017000 1700017000 1700017000付现成本付现成本6000600063006300660066006900690072007200折旧折旧 100001000080008000600060004000400020002000税前利润税前利润1000100027002700440044006100610078007800所得税所得税40040010

28、801080176017602440244031203120税后利润税后利润60060016201620264026403660366046804680营业现金流量营业现金流量1060010600 962096208640864076607660668066803 3(2 2)计算方案的净现值)计算方案的净现值甲方案的净现值甲方案的净现值=8400=8400(P/AP/A,10%10%,5 5)-30000-30000=8400=84003.7908-30000=1842.723.7908-30000=1842.72(元)(元) 乙方案的净现值乙方案的净现值= =1060010600(P/F,

29、10%,1P/F,10%,1)+9620+9620(P/F,10%,2P/F,10%,2)+8640+8640(P/F,10%,3P/F,10%,3)+7660+7660(P/F,10%,4P/F,10%,4)+15680+15680(P/F,10%,5)39000P/F,10%,5)39000=10600=106000.9091+96200.9091+96200.8264+86400.8264+86400.7513+76600.7513+76600.68300.6830+15680+156800.6209-39000=45.150.6209-39000=45.15(元)(元) (3 3)判断

30、:因为甲方案的净现值大于乙方案,且回收期小于)判断:因为甲方案的净现值大于乙方案,且回收期小于乙方案,所以甲方案较优。乙方案,所以甲方案较优。某厂有一设备系某厂有一设备系4年前购入,原购置成本年前购入,原购置成本30万元,估计还可继万元,估计还可继续使用续使用6年。假定期满残值年。假定期满残值1万元,已提折旧万元,已提折旧11.6万元(用直万元(用直线法计提),帐面净值为线法计提),帐面净值为18.4万元,使用该机器每年可获现万元,使用该机器每年可获现金销售收入金销售收入39.8万元,每年支付材料、人工费用为万元,每年支付材料、人工费用为31.5万元,万元,每年支付机器维修费用每年支付机器维修

31、费用8000元。该厂现打算另行购置一台设元。该厂现打算另行购置一台设备,预计需价款备,预计需价款82万元,估计可使用万元,估计可使用6年,期满残值年,期满残值16000元。元。购入新机器时旧机器可作价购入新机器时旧机器可作价95000元,使用新机器后,每年可元,使用新机器后,每年可增加现金销售收入增加现金销售收入8万元,同时可每年节约材料、人工费用万元,同时可每年节约材料、人工费用3万元,节约维修费用万元,节约维修费用4000元。若该公司的资本成本为元。若该公司的资本成本为12%。所得税率所得税率50%.试用试用NPV法对该厂的设备更新方案进行决策分析。法对该厂的设备更新方案进行决策分析。比较

32、分析法比较分析法:折旧折旧:旧机器旧机器 (30-1) 10=2.9 万元万元 新机器新机器 (82-1.6) 6=13.4万元万元经营期间现金流量经营期间现金流量: 旧机器旧机器 (39.8-31.5-0.8-2.9) (1-50%)+2.9=5.2万元万元 新机器新机器 (39.8+8)-(31.5-3)-(0.8-0.4)-13.4 (1-50%)+13.4 =16.15万元万元 比较比较:16.15-5.2=10.95万元万元0年年: -82万元万元 +9.5万元万元(旧机器作价旧机器作价) + (30-11.6)-9.550%=4.45万元万元(营业外支出所带的避税营业外支出所带的避

33、税) 共共:-68.05万元万元15年年: 10.95万元万元6年年:10.95+(1.6-1)=11.55万元万元NPV=10.95(P/A,12%,5)+11.55(P/F,12%,6)-68.05=-22.72万元万元0 故故:应继续使用旧机器应继续使用旧机器.某企业年初长期资本某企业年初长期资本2200万元,其中:长期债券万元,其中:长期债券(年利率(年利率9%)800万元;优先股(年股息率万元;优先股(年股息率8%)400万元;普通股万元;普通股1000万元(每股面额为万元(每股面额为10万)。万)。预计当年期望股息为预计当年期望股息为1.20元,以后每年股息增加元,以后每年股息增加

34、4%。假定企业的所得税税率为。假定企业的所得税税率为33%,发行各种,发行各种证券均无筹资费。证券均无筹资费。 该企业现拟增资该企业现拟增资800万元,有以下两个方案可供万元,有以下两个方案可供选择:选择: 甲方案:发行长期债券 800 万元,年利率为 10%。普通股股息增加到每股 1.40 元,以后每年还可增加5%。因风险增加,普通股市价将跌到每股8 元。 乙方案:发行长期债券400 万元,年利率10%。另发行普通股400 万元,普通股股息增加到每股1.40 元,以后每年还可增加5%。因经营状况好,普通股市价将升到每股14 元。 1、计算年初综合资金成本 )()(综合资金成本%4102 .

35、122001000%8220040033%1%92200800K0 %92.10 2、计算甲方案的综合资金成本 )()()(综合资金成本甲%584 . 130001000%83000400%331%103000800%331%93000800K %96.11 3、计算乙方案的综合资金成本 )()()(综合资金成本乙%5144 . 130001400%83000400%331%103000400%331%93000800K %56.10 比较资金成本法通俗易懂,计算过程也不是十分复杂,是确定资金结构的一种常用方法。但因所拟定的方案数量有限,故有把最优方案漏掉的可能。 长江公司目前有资金长江公司目

36、前有资金1500万元,因扩大生产规模需要再筹集资万元,因扩大生产规模需要再筹集资金金500万元。新筹集资金可采用发行股票方式,也可采用发行万元。新筹集资金可采用发行股票方式,也可采用发行债券方式。下表列示了原资金结构和新资金结构情况。债券方式。下表列示了原资金结构和新资金结构情况。长江公司资金结构变化情况表长江公司资金结构变化情况表 单位:万元单位:万元 筹资方式筹资方式 原资金结构原资金结构 增发普通股增发普通股 增发公司债券增发公司债券公司债券(利率公司债券(利率8%) 200 200 700普通股(面值普通股(面值10元)元) 400 600 400资本公积资本公积 500 800 50

37、0留存收益留存收益 400 400 400资金总额资金总额 1500 2000 2000普通股股数(万股)普通股股数(万股) 40 60 40根据资金结构的变化,采用根据资金结构的变化,采用EBITEPS分析法分析资金结构对每股收益的分析法分析资金结构对每股收益的影响。影响。 第一题第一题长江公司不同资金结构下的每股收益长江公司不同资金结构下的每股收益单位:万元单位:万元 项目项目 增发新股增发新股 增发债券增发债券预计息税前利润预计息税前利润 400 400减:利息减:利息 16 56税前利润税前利润 384 344减:所得税(税率减:所得税(税率50%) 192 172净利润净利润 192

38、 172普通股股数(万股)普通股股数(万股) 60 40每股收益(元)每股收益(元) 32 43(EBIT16)(150%)0 (EBIT56)(150%)0 60 40求得:求得:EBIT=136万元万元 在此点:在此点:EPS=1元元以上计算说明:当盈利能力以上计算说明:当盈利能力EBIT136万元时,利用负债筹资较为有利;万元时,利用负债筹资较为有利;当赢利能力当赢利能力136136万元时,发行股票筹资较为有利;当万元时,发行股票筹资较为有利;当EBIT=136EBIT=136万元时,万元时,采用两种方法筹资无差别。长江公司预计采用两种方法筹资无差别。长江公司预计EBITEBIT为为40

39、0400万元,采用负债方万元,采用负债方式筹资较为有利。式筹资较为有利。某企业目前的资金结构如下:某企业目前的资金结构如下:资金来源资金来源 金额(万元)金额(万元)长期债券,年利率长期债券,年利率8% 200优先股,年股息率优先股,年股息率6% 100普通股,普通股,25000股股 500合计合计 800该公司普通股每股面值该公司普通股每股面值200元,今年期望股利为元,今年期望股利为24元,预计以后每年股元,预计以后每年股息增加息增加4%,该公司的所得税率为,该公司的所得税率为33%,假设发行各种证券无筹资费用。,假设发行各种证券无筹资费用。该公司计划增资该公司计划增资200万元,有以下两

40、种方案可选择:万元,有以下两种方案可选择:甲方案:发行债券甲方案:发行债券200万元,年利率为万元,年利率为10%,此时普通股股息将增加到,此时普通股股息将增加到26元,以后每年还可增加元,以后每年还可增加5%,但由于风险增加,普通股市价跌到每股,但由于风险增加,普通股市价跌到每股180元;元;乙方案:发行债券乙方案:发行债券100万元,年利率万元,年利率10%,发行普通股,发行普通股100万元,此时普万元,此时普通股股息将增加到通股股息将增加到26元,以后每年增加元,以后每年增加4%,由于企业信誉提高,普通股,由于企业信誉提高,普通股市价将上升到市价将上升到230元。元。通过计算,在两种方案

41、中选择较优方案。通过计算,在两种方案中选择较优方案。第二题第二题(1)计算目前资金结构下的加权平均资金成本:)计算目前资金结构下的加权平均资金成本:长期债券比重长期债券比重=200/800=25%优先股比重优先股比重=100/800=12.5%普通股比重普通股比重=500/800=62.5%长期债券成本长期债券成本=8%(133%)=5.36%优先股成本优先股成本=6%普通股成本普通股成本=24/2004%=16%加权平均资金成本加权平均资金成本=25%5.36%12.5%6%62.5%16% =12.09%(2)计算按甲方案增子后的加权平均资金成本计算按甲方案增子后的加权平均资金成本:原债券

42、比重原债券比重=200/1000=20%新发行债券比重新发行债券比重=200/1000=20%优先股比重优先股比重=100/1000=10%普通股比重普通股比重=500/1000=50%原债券成本原债券成本=5.36%新发行债券成本新发行债券成本=10%(133%)=6.7%优先股成本优先股成本=6%普通股成本普通股成本=26/1805%=19.44%甲方案的综合资金成本甲方案的综合资金成本=20%5.36%20%6.7%10%6% 50%19.44% =12.73%(2)计算按乙方案增子后的加权平均资金成本计算按乙方案增子后的加权平均资金成本:原债券比重原债券比重=200/1000=20%新

43、发行债券比重新发行债券比重=100/1000=10%优先股比重优先股比重=100/1000=10%普通股比重普通股比重=600/1000=60%原债券成本原债券成本=5.36%新发行债券成本新发行债券成本=10%(133%)=6.7%优先股成本优先股成本=6%普通股成本普通股成本=26/2304%=15.30%乙方案的综合资金成本乙方案的综合资金成本=20%5.36%20%6.7%10%6% 60%15.30% =11.52%通过计算通过计算,可看出乙方案的加权资金成本不仅低于甲方案可看出乙方案的加权资金成本不仅低于甲方案,而且低于而且低于目前的加权平均资金成本目前的加权平均资金成本,所以选择

44、乙方案所以选择乙方案,使企业的加权平均资金使企业的加权平均资金成本较低成本较低.5、某公司年销售额、某公司年销售额100万元,变动成本率万元,变动成本率70%,全部固,全部固定成本定成本20万元,总资产万元,总资产50万元,资产负债率万元,资产负债率40%,负债,负债平均成本平均成本8%,假设所得税率为,假设所得税率为40%。分别计算该企业。分别计算该企业的经营杠杆度、财务杠杆度和联合杠杆度。的经营杠杆度、财务杠杆度和联合杠杆度。 5、解答:变动成本、解答:变动成本=10070%=70万元万元 则:则:DOL=(10070)(1007020)=3 企业债务企业债务=5040%=20万元万元 利息利息=208%=1.6万元万元 EBIT=100-70-20=10万元万元 则:则:DFL=10(101.6)=1.19 DCL=31.19=3.57

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。