保险代理从业人员资格考试大纲

保险代理从业人员资格考试大纲

《保险代理从业人员资格考试大纲》由会员分享,可在线阅读,更多相关《保险代理从业人员资格考试大纲(51页珍藏版)》请在装配图网上搜索。

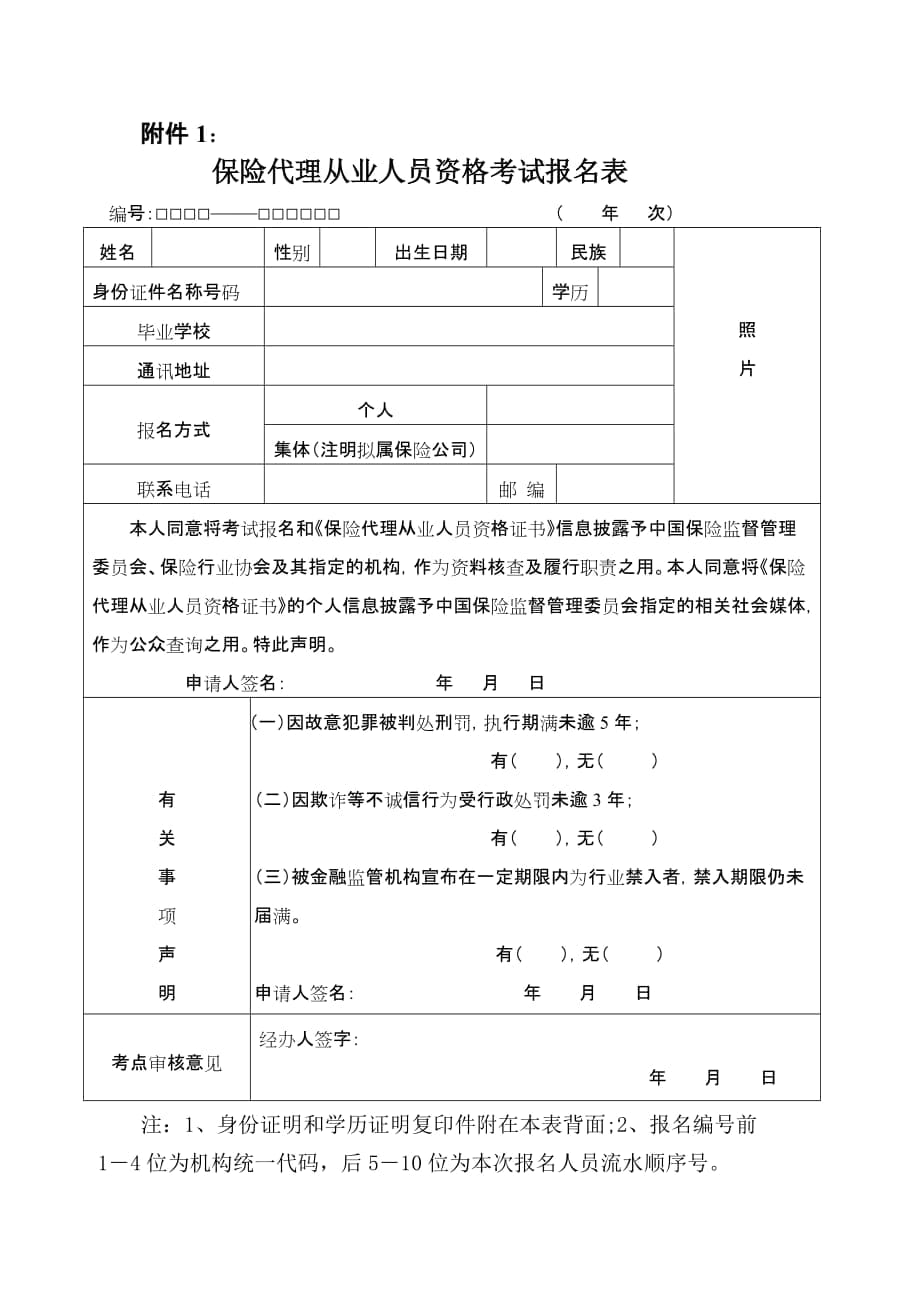

1、附件1: 保险代理从业人员资格考试报名表编号: ( 年 次)姓名性别出生日期民族照片身份证件名称号码学历毕业学校通讯地址报名方式个人集体(注明拟属保险公司)联系电话邮 编本人同意将考试报名和保险代理从业人员资格证书信息披露予中国保险监督管理委员会、保险行业协会及其指定的机构,作为资料核查及履行职责之用。本人同意将保险代理从业人员资格证书的个人信息披露予中国保险监督管理委员会指定的相关社会媒体,作为公众查询之用。特此声明。申请人签名: 年 月 日有关事项声明(一)因故意犯罪被判处刑罚,执行期满未逾5年; 有( ),无( )(二)因欺诈等不诚信行为受行政处罚未逾3年;有( ),无( )(三)被金融

2、监管机构宣布在一定期限内为行业禁入者,禁入期限仍未届满。 有( ),无( )申请人签名: 年 月 日考点审核意见经办人签字:年 月 日注:1、身份证明和学历证明复印件附在本表背面;2、报名编号前14位为机构统一代码,后510位为本次报名人员流水顺序号。附件2: 保险公估从业人员资格考试报名表报名序号:证件号码证件类型照 片姓名性别出生年月 年 月 日民族文化程度毕业院校现居住地址联系电话邮政编码现工作单位以上各项请报考人员用钢笔、圆珠笔或签字笔按规定填写,要求字迹工整。因字迹潦草无法辨认造成的一切后果由报考人员本人负责。经办人审批意见 签字(盖章) 年 月 日主管人复核意见签字(盖章)年 月

3、日附件3: 保险经纪从业人员资格考试报名表报名序号:证件号码证件类型照 片姓名性别出生年月 年 月 日民族文化程度毕业院校现居住地址联系电话邮政编码现工作单位以上各项请报考人员用钢笔、圆珠笔或签字笔按规定填写,要求字迹工整。因字迹潦草无法辨认造成的一切后果由报考人员本人负责。经办人审批意见 签字(盖章) 年 月 日主管人复核意见签字(盖章)年 月 日附件4: 保险代理从业人员资格考试大纲一、保险基础知识(一)风险与风险管理1风险概述风险的含义;风险的构成要素;风险的种类;风险的特征。2风险管理风险管理的含义与演变;风险管理的程序;风险管理的目标;风险管理的方法。(二)保险概述1保险的要素与特征

4、保险的定义;保险的要素;保险的特征;保险与相似制度的比较。2保险的分类按照实施方式分类;按照保险标的分类;按照承保方式分类。3 保险的功能保险保障功能;资金融通功能;社会管理功能。4保险的产生与发展保险的历史沿革;中国保险业的现状与发展前景。(三)保险合同1保险合同的特征与种类保险合同的定义;保险合同的特征;保险合同的种类。2保险合同的要素保险合同的主体;保险合同的客体;保险合同的内容。3保险合同的订立与效力保险合同的订立;保险合同的形式与构成;保险合同的效力。4保险合同的履行投保人义务的履行;保险人义务的履行。5保险合同的变更、中止及终止保险合同的变更;保险合同的中止;保险合同的终止。6保险

5、合同的解释与争议处理保险合同条款的解释;保险合同争议的处理方式。(四)保险基本原则1 最大诚信原则最大诚信原则的含义;规定最大诚信原则的原因;最大诚信原则的内容;违反最大诚信原则的表现形式及其法律后果。2保险利益原则保险利益及其确立条件;保险利益原则及其对保险经营的意义;保险利益原则在保险实务中的应用。3损失补偿原则损失补偿原则及其意义;影响保险补偿的因素;损失补偿原则的派生原则;损失补偿原则的例外情况。4近因原则近因及近因原则;近因原则的应用。(五)保险公司业务经营环节1保险销售保险销售的含义;保险销售的主要环节;保险销售渠道。2保险承保保险承保的含义;保险承保的主要环节与程序;财产保险的核

6、保;人寿保险的核保。3保险理赔保险理赔的含义;保险理赔的基本原则;保险理赔的流程。4保险客户服务保险客户服务的定义;保险客户服务的主要内容;财产保险客户服务的特别内容;人寿保险客户服务的特别内容。(六)财产保险1财产保险概述财产保险的定义;财产保险的特征;财产保险的种类。2企业财产保险企业财产保险的保险标的范围;企业财产保险的责任范围;企业财产保险的保险金额与保险价值;企业财产保险的保险费率与保险期限;企业财产保险的赔偿处理。3家庭财产保险家庭财产保险的含义;家庭财产保险的保险标的范围;家庭财产保险的责任范围;家庭财产保险的保险金额与保险价值;家庭财产保险的保险期限与保险费率;家庭财产保险的赔

7、偿处理。4机动车辆保险机动车辆保险的保险标的;机动车辆损失险;机动车交通事故责任强制保险;机动车辆保险的附加险;机动车辆保险的无赔款优待。5国内货物运输保险货物运输保险及其特征;国内货物运输保险的责任范围;国内货物运输保险的保险金额;国内货物运输保险的保险期限与保险费率;国内货物运输保险的赔偿处理。6责任保险责任保险及其特征;责任保险的主要种类。7信用(保证)保险信用(保证)保险及其特征;信用保险的主要种类;保证保险的种类。8农业保险农业保险及其特点;农业保险的种类。(七)人身保险1人身保险概述人身保险的定义;人身保险的特征;人身保险的种类。2人寿保险人寿保险的种类;人寿保险合同的常用条款;人

8、寿保险的定价。3人身意外伤害保险人身意外伤害保险的含义;人身意外伤害保险的特征;人身意外伤害保险的可保风险分析;人身意外伤害保险的主要内容;人身意外伤害保险的主要种类。4 健康保险健康保险及其特征;健康保险的种类。(八)保险代理人1保险代理人概述保险代理人的概念; 保险代理人的法律特征;保险代理人的权利和义务;保险代理人与保险经纪人的区别。2保险代理机构专业保险代理机构;保险兼业代理机构。3保险代理从业人员保险代理业务人员;保险营销员。(九)保险代理从业人员职业道德1职业道德概述职业道德的含义;职业道德的特征。2保险代理从业人员职业道德守法遵规;诚实信用;专业胜任;客户至上;勤勉尽责;公平竞争

9、;保守秘密。二、相关法规(一)中华人民共和国保险法1保险法概述保险法的立法目的;保险法的适用范围;保险法的立法原则。2保险合同保险合同的一般规定;财产保险合同;人身保险合同。3保险公司 保险公司的组织形式与组织机构;设立保险公司的条件与审批程序;保险公司的变更、解散、撤消与破产;寿险公司依法撤消与破产的特殊处理。4保险经营规则 保险公司的业务范围;保险公司的各种准备金及其提取;保险公司的最低偿付能力;保险公司的资金运用。5保险业的监督管理 保险条款与保险费率的审批;对保险公司的业务状况、财务状况及资金运用状况的检查;对保险公司的整顿与接管。6保险代理人 保险代理人的资格与营业资格的取得;保险代

10、理人的责任;保险代理人的执业规则。7相关各方的法律责任 投保人、被保险人和受益人违反保险法的行为及其各自的法律责任;保险代理人违反保险法的行为及其法律责任;保险人及其工作人员违反保险法的行为及其法律责任。(二)保险代理机构管理规定1保险代理机构管理保险代理机构的界定;保险代理机构的设立;保险代理机构的变更;保险代理机构的解散与破产。2 保险代理机构的资格管理保险代理从业基本资格和执业证书管理;高级管理人员任职资格管理;3保险代理关系管理保险公司的管理规则;保险公司及其工作人员的行为守则。4保险代理机构的经营规则保险代理机构的经营范围;保险代理机构的经营规则;保险代理机构业务人员的行为守则。5保

11、险代理机构的监督非现场检查;现场检查。6法律责任保险代理机构的高级管理人员或者业务人员的法律责任;保险代理机构的法律责任;保险公司的法律责任。(三)保险营销员管理规定1、总则保险营销员的定义;保险营销活动的定义。2、资格管理取得资格证书的条件;换发资格证书的条件;变更、更换和补发资格证书的条件。3、展业登记管理展业证管理程序要求4、展业行为管理行为规范;禁止性行为规定。5、岗前培训与后续教育岗前培训和后续教育定义;培训教育范围和时限要求。6、保险公司的管理责任保险公司授权管理责任;保险公司培训教育管理责任;保险公司档案管理责任。7、法律责任资格考试作弊的处罚;不得获得资格证书的处罚;保险营销员

12、违规行为处罚。(四)中华人民共和国民法通则1基本原则 民法通则的调整对象与适用范围;民法通则规定的有关民事活动原则。2公民(自然人) 与法人公民;法人。3民事法律行为和代理民事法律行为;代理。4民事权利财产所有权;与财产所有权有关的财产权;债权。5民事责任与诉讼时效有关民事责任的各项规定;承担民事责任的方式;民法通则规定的诉讼时效。(四)中华人民共和国反不正当竞争法1反不正当竞争法概述反不正当竞争法的立法目的;不正当竞争的界定。2不正当竞争行为及其监督检查不正当竞争行为的表现形式;对不正当竞争行为的监督检查;不正当竞争者需要承担的各种法律责任。(五)中华人民共和国消费者权益保护法1消费者的权利

13、与经营者的义务消费者的权利;经营者的义务。2消费者合法权益的保护国家对消费者合法权益的保护;消费者组织;消费者权益争议的解决。附件5:保险公估从业人员资格考试大纲第一部分 保险原理与实务(60)一、保险原理包括保险概述、保险合同、保险的基本原则、保险费率厘定原理、保险公司业务管理、保险市场和保险监督管理。其具体考试内容和要求如下:(一)保险概述1保险的要素与特征掌握保险的含义、保险的要素以及保险的特征;了解保险与相似制度联系与区别。2保险的分类了解保险的主要分类标准;掌握各保险分类标准下的保险种类。3保险的功能掌握保险保障功能、资金融通功能和社会管理功能。(二)保险合同1保险合同的特征与种类掌

14、握保险合同的含义、保险合同的特征以及保险合同的种类。2保险合同的主体与客体掌握保险合同的主体;了解保险合同的客体。3保险合同的内容与形式掌握保险合同的内容;了解保险合同的形式。4人寿保险合同中的常见条款掌握不可抗辩条款、年龄误告条款、宽限期条款、复效条款、自杀条款、不丧失价值条款、贷款条款和自动垫缴保费条款;了解战争条款和保险单转让条款。5保险合同的一般法律规定掌握保险合同的订立、保险合同的效力、保险合同的履行、保险合同的变更、保险合同的解除、保险合同的终止、保险合同的解释和解决保险合同争议方式。(三) 保险的基本原则1保险利益原则掌握保险利益及其成立的条件、主要险种的保险利益以及保险利益的时

15、效;了解保险利益原则存在的意义。2最大诚信原则了解最大诚信原则及其存在的原因;掌握最大诚信原则的基本内容、违反最大诚信原则的表现和法律后果。 3近因原则掌握近因原则的含义以及近因认定与保险责任的确定;了解近因原则的典型应用案例。4损失补偿原则掌握损失补偿的基本原则和损失补偿的派生原则;了解损失补偿原则的意义。(四)保险费率厘定原理1财产保险的保费厘定原理掌握保险费和保险费率的含义;掌握保险费率的厘定原则、纯保险费率、附加保险费率和营业保险费率的厘定原理。2人寿保险的保费厘定原理掌握影响人寿保险费率的因素;了解生命表、基本利息的计算、确定年金的计算、生命年金的计算、人寿保险趸缴纯保费的计算、人寿

16、保险年缴纯保费的计算、人寿保险营业保费的计算和人寿保险责任准备金的计算。(五) 保险公司业务管理1保险公司的投保业务管理掌握投保服务和投保选择。2保险公司的承保业务管理了解承保的内容、承保工作的程序和续保。3保险公司的防灾业务管理掌握保险防灾的概念、保险防灾的内容和保险防灾的方法。4保险公司的理赔业务管理掌握保险理赔的含义、保险理赔的原则;了解保险理赔的程序。(六)保险市场1保险市场概述掌握保险市场的含义和保险市场的特征;掌握保险市场的模式和保险市场的机制。2保险市场的供给与需求掌握保险市场供给的概念和保险市场需求的概念;了解影响保险市场供给的因素、保险商品供给弹性、影响保险市场需求的主要因素

17、和保险商品需求弹性。3保险市场供给主体掌握保险市场的供给者、保险公司业务范围与核定以及保险市场中介。4再保险市场了解再保险市场的含义、我国再保险市场和国际再保险市场的概况。5中国保险市场的历史沿革了解新中国保险业的诞生、国内保险业的恢复、我国保险市场的开放以及加入世贸组织与中国保险业发展。(七)保险监督管理1保险监督管理概述掌握保险监督管理的概念、保险监督管理的必要性、保险监督管理的目的、保险监督管理的原则和保险监督管理的方式与监督管理目标模式。2保险监督管理内容了解偿付能力监督管理和市场行为监督管理。3保险监督管理方法掌握现场检查和非现场检查。二、保险实务包括财产保险实务、运输工具保险实务、

18、货物运输保险实务、责任保险实务、信用和保证保险实务、工程保险实务、特殊风险保险实务、人寿保险实务、意外伤害保险实务、健康保险实务和再保险实务。其具体考试内容和要求如下:(一)财产保险实务1财产保险概述掌握财产保险的概念、财产保险的特征和财产保险的种类。2企业财产保险掌握企业财产保险的保障范围、企业财产保险的保险责任和附加责任、企业财产保险的保险金额、企业财产保险保险费率的影响因素和企业财产保险的赔偿处理;了解企业财产保险基本险的除外责任和企业财产保险综合险的除外责任。3家庭财产保险掌握家庭财产综合保险、家庭财产两全保险和家庭财产附加险(盗抢险)。4机器损坏保险掌握机器损坏保险的概念、机器损坏保

19、险的特点、机器损坏保险的保险标的、机器损坏保险的保险责任、机器损坏保险的保险期限、机器损坏保险的保险金额、机器损坏保险的保险费率和机器损坏保险的赔偿处理;了解机器损坏保险的除外责任。5利润损失保险掌握利润损失保险的概念、利润损失保险的特征、利润损失保险的保障项目、利润损失保险的赔偿期、利润损失保险的保险金额、利润损失保险的保险费率和利润损失保险的赔偿处理;了解利润损失保险的除外责任。(二) 运输工具保险实务1机动车辆保险掌握机动车辆保险及其特征、机动车辆保险的险别、机动车辆保险的保险责任、机动车辆保险的保险金额和赔偿限额、机车辆保险的保险期限、机动车辆保险的保险费、机动车辆保险的无赔款优待、机

20、动车辆保险的核保和机动车辆保险的赔偿处理;了解机动车辆保险的除外责任。2船舶保险掌握船舶保险的概念和种类;了解远洋船舶保险的保险责任、远洋船舶保险的除外责任、远洋船舶保险的保险期限、远洋船舶保险的免赔额规定、远洋船舶保险海运条款、远洋船舶保险的赔偿处理、沿海内河船舶保险的保险标的与保险责任、沿海内河船舶保险的除外责任、沿海内河船舶保险的保险金额和沿海内河船舶保险的赔偿处理。3飞机保险掌握飞机保险的概念和种类;了解飞机保险的保险金额、飞机保险的保险费率和飞机保险的赔偿处理。(三) 货物运输保险实务1国际货物运输保险掌握海上运输货物保险基本险的保险责任、海上运输货物保险附加险的保险责任、海上运输货

21、物保险的保险期限、海上运输货物保险的保险金额、海上运输货物保险的保险费、海上运输货物保险的赔偿处理、陆上运输货物保险、航空运输货物保险、邮包运输保险和国际多式联运保险;了解海上运输货物保险基本险的保险责任和除外责任。2国内货物运输保险了解国内货物运输保险的概念;掌握国内水路、陆路(公路、铁路)运输货物保险和国内航空运输货物保险。(四) 责任保险实务1责任保险概述掌握责任保险的概念和责任保险的种类。2产品责任保险掌握产品责任保险的概念和产品责任保险的内容。3雇主责任保险掌握雇主责任保险的概念;了解雇主责任保险的内容。4公众责任保险掌握公众责任保险的概念;了解公众责任保险的内容。5职业责任保险掌握

22、职业责任保险的概念和职业责任保险的内容。(五) 信用和保证保险实务1信用保险掌握信用保险的概念、一般商业信用保险、投资保险和出口信用保险的概念;掌握出口信用保险的经营特点、出口信用保险的种类、短期出口信用保险和中长期出口信用保险。2保证保险掌握保证保险的概念;了解保证保险与信用保险的区别、合同保证保险、产品质量保证保险和忠诚保证保险。(六) 工程保险实务1工程保险概述掌握工程保险的概念、特征以及工程保险的类型。2建筑工程保险掌握建筑工程保险的适用范围、建筑工程保险的保障对象、建筑工程保险的保险责任、建筑工程保险的附加险、建筑工程保险的保险期限、建筑工程保险的保险金额、建筑工程保险的保险费率、建

23、筑工程保险的赔偿处理;了解建筑工程保险的除外责任。3安装工程保险掌握安装工程保险保险金额的确定;了解安装工程保险物质损失部分的保险责任与除外责任以及安装工程保险第三者责任部分的保险责任与除外责任。(七)特殊风险保险实务1航天保险掌握航天保险的保障范围和航天保险的保险种类;了解航天保险的保险责任、航天保险的除外责任、航天保险的保险金额、航天保险的保险费率、航天保险的保险期限和航天保险的赔偿处理。2核电站保险掌握核电站保险的概念、特点以及核电站保险的种类;了解核电站保险的保险责任、核电站保险的除外责任、核电站保险的保险金额和核电站保险的赔偿处理。3海洋石油开发保险掌握海洋石油开发保险的概念及其种类

24、;了解海洋石油钻井平台保险和井喷控制费用保险。(八) 人寿保险实务1人寿保险概述掌握人寿保险的概念、人寿保险的特点和人寿保险的分类。2普通人寿保险掌握定期寿险、终身寿险、两全保险和年金保险。3新型人寿保险业务了解分红保险、投资连接保险和万能保险。4团体人寿保险掌握团体保险概念、特征和团体人寿保险的主要险种。5人寿保险的核保与核赔了解人寿保险核保和人寿保险核赔。(九) 意外伤害保险实务1意外伤害的界定掌握意外伤害的定义、意外伤害的特征以及意外伤害保险的可保风险。2意外伤害保险的种类了解个人意外伤害保险和团体意外伤害保险的内容。3意外伤害保险的内容掌握意外伤害保险的保险责任和意外伤害保险的给付方式

25、。(十) 健康保险实务1健康保险概述掌握健康保险的概念、疾病成立的条件和健康保险的特征。2健康保险的种类了解个人健康保险和团体健康保险的内容。3健康保险的常用条款掌握个人健康保险的常用条款和团体健康保险的常用条款。(十一)再保险实务1再保险概述掌握再保险的概念、再保险的特征和再保险的作用。2再保险的业务种类掌握比例再保险和非比例再保险。3再保险业务的安排方式掌握临时分保、预约分保和合同分保。4再保险合同掌握再保险合同的概念和比例再保险合同的基本条款;了解非比例再保险合同的基本条款。5再保险业务管理了解分入再保险业务管理和分出再保险业务管理。第二部分 保险公估相关知识与法规(40)一、保险公估相

26、关知识包括保险公估人概述、保险公估人的经营、保险公估人的监管和保险公估从业人员的职业道德与执业操守。其具体考试内容和要求如下:(一)保险公估人概述1保险公估人的概念及特征掌握保险公估人的概念、保险公估人的特征、保险公估人的职能、保险公估人的作用和保险公估人的法律地位;了解保险公估人的产生和保险公估人的现状。2保险公估人的组织形式及分类掌握保险公估人的组织形式和保险公估人的分类。(二)保险公估人的经营1保险公估活动的原则掌握保险公估活动中的独立性原则、客观性原则、科学性原则、全面性原则和合作性原则。2保险公估人的经营范围掌握承保公估、理赔公估、参与防灾防损、残值处理、监装监卸和信息咨询。3保险公

27、估的业务种类掌握财产保险公估、责任保险公估、意外伤害保险公估和健康保险公估。4保险公估业务操作程序掌握公估前的准备、现场查勘、责任审核、理赔计算、公估报告和结案等业务环节。5保险公估报告掌握保险公估报告的含义、保险公估报告的特点、保险公估报告的内容、初步保险公估报告的概念和最终保险公估报告的概念;了解最终保险公估报告的主要项目;了解初步保险公估报告、确认书等基本格式;了解典型保险公估报告的格式及编制原理。(三)保险公估人的监管1保险公估人资格的监管掌握保险公估从业人员资格核准、保险公估机构高级管理人员任职资格核准、保险公估机构的设立、保险公估机构的监管和保险公估机构的变更和终止。2保险公估人的

28、执业监管掌握保险公估从业人员的执业监管和保险公估机构的执业监管。3保险公估人的法律责任了解保险公估人法律责任的性质、保险公估人法律责任的种类和保险公估人法律责任的认定。(四)保险公估从业人员的职业道德与执业操守1保险公估从业人员的职业道德掌握职业道德概念和保险公估从业人员的职业道德内容。2保险公估从业人员的执业操守掌握保险公估从业人员的执业准备和保险公估从业人员的执业行为;了解保险公估从业人员的其他行为。二、保险公估相关法规包括中华人民共和国保险法、中华人民共和国合同法、中华人民共和国道路交通安全法、中华人民共和国民法通则和中华人民共和国海商法。其具体考试内容和要求如下:(一)中华人民共和国保

29、险法1保险法总则掌握保险的概念、保险法的立法目的、保险法的基本原则以及保险法的适用范围。2保险合同掌握保险合同的一般规定、财产保险合同和人身保险合同。3保险公司掌握保险公司的组织形式、保险公司的设立、保险公司的变更和保险公司的破产。4保险经营规则掌握保险公司的业务范围、保险公司的准备金、保险公司的偿付能力、再保险安排和保险公司的资金运用;了解对保险公司及其工作人员行为的限制。5保险业的监督管理掌握对保险公司的监督检查、对保险公司的整顿和对保险公司的接管;了解保险公司的精算和财务规定。6保险代理人和保险经纪人掌握对保险代理人和保险经纪人的相关规定。7相关各方的主要法律责任了解投保方的主要法律责任

30、、保险代理人或保险经纪人的主要法律责任以及保险人及其工作人员的主要法律责任。(二)中华人民共和国合同法1合同法总则掌握合同的一般规定、合同的订立、合同的效力、合同的履行、合同的变更、合同的转让、合同的权利义务终止;了解违约责任。2合同法分则掌握买卖合同、借款合同、租赁合同、融资租赁合同、承揽合同、运输合同、委托合同、行纪合同和居间合同;了解供用电、水、气、热力合同;了解赠与合同、建设工程合同、技术合同和保管合同和仓储合同。(三)中华人民共和国道路交通安全法1道路交通安全法总则掌握道路交通安全法的立法目的和道路交通安全工作原则。2车辆和驾驶人掌握对机动车、非机动车和机动车驾驶人的相关规定。3道路

31、通行条件了解道路信号灯和其他道路设施。4道路通行规定掌握道路通行的一般规定、机动车通行规定、非机动车通行规定、行人和乘车人通行规定以及高速公路的特别规定。5其他规定掌握交通事故处理;了解执法监督和法律责任。(四)中华人民共和国民法通则1基本原则掌握民法通则的立法目的和民事活动原则。2公民(自然人)掌握民事权利能力、民事行为能力和个人合伙;了解监护、宣告失踪和宣告死亡以及个体工商户、农村承包经营户。3法人掌握法人的一般规定和联营;了解企业法人以及机关、事业单位和社会团体法人。4民事法律行为和代理掌握民事法律行为和代理。5民事权利掌握财产所有权、与财产所有权有关的财产权、债权;了解知识产权和人身权

32、。6民事责任掌握民事责任的一般规定、违反合同的民事责任、侵权的民事责任和承担民事责任的方式。7其他规定了解诉讼时效和涉外民事关系的法律适用。(五)中华人民共和国海商法1海商法总则掌握海商法的立法目的和海商法中的重要概念。2船舶了解船舶所有权、船舶抵押权和船舶优先权。3船员了解船员和船长。4海上货物运输合同了解海上货物运输合同的一般规定、承运人的责任、托运人的责任、运输单证、货物交付、合同的解除、航次租船合同的特别规定和多式联运合同的特别规定。5海上旅客运输合同掌握海上旅客运输合同的概念和海上旅客运输合同的一般规定。6船舶租用合同掌握船舶租用合同的一般规定;了解定期租船合同和光船租船合同。7海上

33、拖航合同了解海上拖航合同的概念和海上拖航合同的一般规定。8船舶碰撞掌握船舶碰撞的概念和船舶碰撞的一般规定。9海难救助掌握海难救助的概念和海难救助的一般规定。10共同海损掌握共同海损的概念和共同海损的一般规定。11海事赔偿责任限制掌握海事赔偿责任限制的概念;了解海事赔偿责任限制的一般规定。12海上保险合同掌握海上保险合同的一般规定、海上保险合同的订立、海上保险合同的解除、海上保险合同的转让、被保险人的义务、保险人的责任、保险标的的损失和委付以及保险赔偿的支付。13其他规定了解时效和涉外关系的法律适用。附件6:保险经纪从业人员资格考试大纲第一部分 保险原理与实务(60)一、保险原理包括保险概述、保

34、险合同、保险的基本原则、保险费率厘定原理、保险公司业务管理、保险市场和保险监督管理。其具体考试内容和要求如下:(一)保险概述1保险的要素与特征掌握保险的含义、保险的要素以及保险的特征;了解保险与相似制度联系与区别。2保险的分类了解保险的主要分类标准;掌握各保险分类标准下的保险种类。3保险的功能掌握保险保障功能、资金融通功能和社会管理功能。(二)保险合同1保险合同的特征与种类掌握保险合同的含义、保险合同的特征以及保险合同的种类。2保险合同的主体与客体掌握保险合同的主体;了解保险合同的客体。3保险合同的内容与形式掌握保险合同的内容;了解保险合同的形式。4人寿保险合同中的常见条款掌握不可抗辩条款、年

35、龄误告条款、宽限期条款、复效条款、自杀条款、不丧失价值条款、贷款条款和自动垫缴保费条款;了解战争条款和保险单转让条款。5保险合同的一般法律规定掌握保险合同的订立、保险合同的效力、保险合同的履行、保险合同的变更、保险合同的解除、保险合同的终止、保险合同的解释和解决保险合同争议方式。(三) 保险的基本原则1保险利益原则掌握保险利益及其成立的条件、主要险种的保险利益以及保险利益的时效;了解保险利益原则存在的意义。2最大诚信原则了解最大诚信原则及其存在的原因;掌握最大诚信原则的基本内容、违反最大诚信原则的表现和法律后果。 3近因原则掌握近因原则的含义以及近因认定与保险责任的确定;了解近因原则的典型应用

36、案例。4损失补偿原则掌握损失补偿的基本原则和损失补偿的派生原则;了解损失补偿原则的意义。(四)保险费率厘定原理1财产保险的保费厘定原理掌握保险费和保险费率的含义;掌握保险费率的厘定原则、纯保险费率、附加保险费率和营业保险费率的厘定原理。2人寿保险的保费厘定原理掌握影响人寿保险费率的因素;了解生命表、基本利息的计算、确定年金的计算、生命年金的计算、人寿保险趸缴纯保费的计算、人寿保险年缴纯保费的计算、人寿保险营业保费的计算和人寿保险责任准备金的计算。(五) 保险公司业务管理1保险公司的投保业务管理掌握投保服务和投保选择。2保险公司的承保业务管理了解承保的内容、承保工作的程序和续保。3保险公司的防灾

37、业务管理掌握保险防灾的概念、保险防灾的内容和保险防灾的方法。4保险公司的理赔业务管理掌握保险理赔的含义、保险理赔的原则;了解保险理赔的程序。(六)保险市场1保险市场概述掌握保险市场的含义和保险市场的特征;掌握保险市场的模式和保险市场的机制。2保险市场的供给与需求掌握保险市场供给的概念和保险市场需求的概念;了解影响保险市场供给的因素、保险商品供给弹性、影响保险市场需求的主要因素和保险商品需求弹性。3保险市场供给主体掌握保险市场的供给者、保险公司业务范围与核定以及保险市场中介。4再保险市场了解再保险市场的含义、我国再保险市场和国际再保险市场的概况。5中国保险市场的历史沿革了解新中国保险业的诞生、国

38、内保险业的恢复、我国保险市场的开放以及加入世贸组织与中国保险业发展。(七)保险监督管理1保险监督管理概述掌握保险监督管理的概念、保险监督管理的必要性、保险监督管理的目的、保险监督管理的原则和保险监督管理的方式与监督管理目标模式。2保险监督管理内容了解偿付能力监督管理和市场行为监督管理。3保险监督管理方法掌握现场检查和非现场检查。二、保险实务包括财产保险实务、运输工具保险实务、货物运输保险实务、责任保险实务、信用和保证保险实务、工程保险实务、特殊风险保险实务、人寿保险实务、意外伤害保险实务、健康保险实务和再保险实务。其具体考试内容和要求如下:(一)财产保险实务1财产保险概述掌握财产保险的概念、财

39、产保险的特征和财产保险的种类。2企业财产保险掌握企业财产保险的保障范围、企业财产保险的保险责任和附加责任、企业财产保险的保险金额、企业财产保险保险费率的影响因素和企业财产保险的赔偿处理;了解企业财产保险基本险的除外责任和企业财产保险综合险的除外责任。3家庭财产保险掌握家庭财产综合保险、家庭财产两全保险和家庭财产附加险(盗抢险)。4机器损坏保险掌握机器损坏保险的概念、机器损坏保险的特点、机器损坏保险的保险标的、机器损坏保险的保险责任、机器损坏保险的保险期限、机器损坏保险的保险金额、机器损坏保险的保险费率和机器损坏保险的赔偿处理;了解机器损坏保险的除外责任。5利润损失保险掌握利润损失保险的概念、利

40、润损失保险的特征、利润损失保险的保障项目、利润损失保险的赔偿期、利润损失保险的保险金额、利润损失保险的保险费率和利润损失保险的赔偿处理;了解利润损失保险的除外责任。(二) 运输工具保险实务1机动车辆保险掌握机动车辆保险及其特征、机动车辆保险的险别、机动车辆保险的保险责任、机动车辆保险的保险金额和赔偿限额、机车辆保险的保险期限、机动车辆保险的保险费、机动车辆保险的无赔款优待、机动车辆保险的核保和机动车辆保险的赔偿处理;了解机动车辆保险的除外责任。2船舶保险掌握船舶保险的概念和种类;了解远洋船舶保险的保险责任、远洋船舶保险的除外责任、远洋船舶保险的保险期限、远洋船舶保险的免赔额规定、远洋船舶保险海

41、运条款、远洋船舶保险的赔偿处理、沿海内河船舶保险的保险标的与保险责任、沿海内河船舶保险的除外责任、沿海内河船舶保险的保险金额和沿海内河船舶保险的赔偿处理。3飞机保险掌握飞机保险的概念和种类;了解飞机保险的保险金额、飞机保险的保险费率和飞机保险的赔偿处理。(三) 货物运输保险实务1国际货物运输保险掌握海上运输货物保险基本险的保险责任、海上运输货物保险附加险的保险责任、海上运输货物保险的保险期限、海上运输货物保险的保险金额、海上运输货物保险的保险费、海上运输货物保险的赔偿处理、陆上运输货物保险、航空运输货物保险、邮包运输保险和国际多式联运保险;了解海上运输货物保险基本险的保险责任和除外责任。2国内

42、货物运输保险了解国内货物运输保险的概念;掌握国内水路、陆路(公路、铁路)运输货物保险和国内航空运输货物保险。(四) 责任保险实务1责任保险概述掌握责任保险的概念和责任保险的种类。2产品责任保险掌握产品责任保险的概念和产品责任保险的内容。3雇主责任保险掌握雇主责任保险的概念;了解雇主责任保险的内容。4公众责任保险掌握公众责任保险的概念;了解公众责任保险的内容。5职业责任保险掌握职业责任保险的概念和职业责任保险的内容。(五) 信用和保证保险实务1信用保险掌握信用保险的概念、一般商业信用保险、投资保险和出口信用保险的概念;掌握出口信用保险的经营特点、出口信用保险的种类、短期出口信用保险和中长期出口信

43、用保险。2保证保险掌握保证保险的概念;了解保证保险与信用保险的区别、合同保证保险、产品质量保证保险和忠诚保证保险。(六) 工程保险实务1工程保险概述掌握工程保险的概念、特征以及工程保险的类型。2建筑工程保险掌握建筑工程保险的适用范围、建筑工程保险的保障对象、建筑工程保险的保险责任、建筑工程保险的附加险、建筑工程保险的保险期限、建筑工程保险的保险金额、建筑工程保险的保险费率、建筑工程保险的赔偿处理;了解建筑工程保险的除外责任。3安装工程保险掌握安装工程保险保险金额的确定;了解安装工程保险物质损失部分的保险责任与除外责任以及安装工程保险第三者责任部分的保险责任与除外责任。(七)特殊风险保险实务1航

44、天保险掌握航天保险的保障范围和航天保险的保险种类;了解航天保险的保险责任、航天保险的除外责任、航天保险的保险金额、航天保险的保险费率、航天保险的保险期限和航天保险的赔偿处理。2核电站保险掌握核电站保险的概念、特点以及核电站保险的种类;了解核电站保险的保险责任、核电站保险的除外责任、核电站保险的保险金额和核电站保险的赔偿处理。3海洋石油开发保险掌握海洋石油开发保险的概念及其种类;了解海洋石油钻井平台保险和井喷控制费用保险。(八) 人寿保险实务1人寿保险概述掌握人寿保险的概念、人寿保险的特点和人寿保险的分类。2普通人寿保险掌握定期寿险、终身寿险、两全保险和年金保险。3新型人寿保险业务了解分红保险、

45、投资连接保险和万能保险。4团体人寿保险掌握团体保险概念、特征和团体人寿保险的主要险种。5人寿保险的核保与核赔了解人寿保险核保和人寿保险核赔。(九) 意外伤害保险实务1意外伤害的界定掌握意外伤害的定义、意外伤害的特征以及意外伤害保险的可保风险。2意外伤害保险的种类了解个人意外伤害保险和团体意外伤害保险的内容。3意外伤害保险的内容掌握意外伤害保险的保险责任和意外伤害保险的给付方式。(十) 健康保险实务1健康保险概述掌握健康保险的概念、疾病成立的条件和健康保险的特征。2健康保险的种类了解个人健康保险和团体健康保险的内容。3健康保险的常用条款掌握个人健康保险的常用条款和团体健康保险的常用条款。(十一)

46、再保险实务1再保险概述掌握再保险的概念、再保险的特征和再保险的作用。2再保险的业务种类掌握比例再保险和非比例再保险。3再保险业务的安排方式掌握临时分保、预约分保和合同分保。4再保险合同掌握再保险合同的概念和比例再保险合同的基本条款;了解非比例再保险合同的基本条款。5再保险业务管理了解分入再保险业务管理和分出再保险业务管理。第二部分 保险经纪相关知识及法规(40)一、保险经纪相关知识包括保险经纪人概述、保险经纪业务运作、保险经纪机构的监管、保险经纪从业人员职业道德与执业操守、风险管理基础、个人与家庭风险管理、企事业单位风险管理、保险业务风险管理、市场营销基础知、财会基础知识、税收基础知识、金融基

47、础知识和法律基础知识。其具体考试内容和要求如下:(一)保险经纪人概述1保险经纪人的概念掌握保险经纪人的定义、保险经纪人的组织形式;了解保险经纪人的产生与发展。2保险经纪人的特点及分类掌握保险经纪人的特点、保险经纪市场的特征和保险经纪人的主要分类。3保险经纪人的作用了解保险经纪人的宏观作用和保险经纪人的微观作用。(二)保险经纪业务运作1保险经纪业务内容掌握保险经纪业务范围、财产保险经纪业务、人身保险经纪业务和再保险经纪业务2保险经纪业务程序掌握展业宣传、确定客户基础和签订委托协议书、提供防灾防损和风险管理咨询、制定保险方案、询价并确定最终保险人、协助索赔;了解投保实务操作和客户关系管理。3保险经

48、纪人对保险人的选择与评估掌握保险经纪人对保险人的评估和对保险公司财务稳定性的评估方法。(三)保险经纪机构的监管1保险经纪机构监管概述掌握监管目标、监管主体、监管手段和监管方式。2机构监管掌握设立监管、变更和终止监管。3资格监管掌握从业资格和执业证书以及高级管理人员任职资格监管。4经营规则和监督管理掌握经营规则和监督管理。5保险经纪机构的法律责任了解保险经纪机构的行政责任、保险经纪机构的民事责任和保险经纪机构的刑事责任。(四)保险经纪从业人员职业道德与执业操守1职业道德概述掌握职业道德的含义和职业道德的特征。2保险经纪从业人员职业道德的基本要求掌握守法遵规、诚实信用、专业胜任、勤勉尽责、友好合作

49、、公平竞争和保守秘密。3保险经纪从业人员的执业操守了解执业准备、执业过程和执业活动等内容。(五)风险管理基础1风险概述掌握风险的含义、风险的种类和风险的特征2风险与保险掌握风险的构成要素、风险与保险的关系;了解大数法则在保险中的应用。3风险管理掌握风险管理的含义、风险管理的目标和范围、风险管理的成本和风险管理的方法;了解风险管理的历史演变。4风险管理过程掌握风险识别、风险估测、风险评价和选择风险管理技术;了解风险管理效果的评估。(六)个人和家庭风险管理1个人和家庭风险管理实务掌握风险的识别和估测、运用非保险工具进行个人和家庭风险管理和运用保险工具进行个人和家庭风险管理。2个人和家庭风险管理案例

50、了解风险管理技术在个人和家庭风险管理中的运用。(七)企事业单位风险管理1企事业单位风险管理实务掌握风险的识别、风险的估测、运用非保险工具进行企业风险管理以及运用保险工具进行企业风险管理。2企业风险管理案例了解风险管理技术在企业风险管理中的运用。(八)保险业务风险管理1保险业务风险管理概述及流程掌握保险业务风险和保险业务风险管理流程。2我国保险公司保险业务风险管理掌握保险公司整体风险管理的具体内容;了解我国保险业务风险管理中存在的问题以及保险业务风险管理现状对我国保险业发展的影响。3再保险业务风险管理掌握再保险业务风险管理的含义、再保险整体风险管理的主要技术、再保险分出业务的风险管理以及再保险分

51、入业务的风险管理。(九)市场营销基础知识1市场营销概述掌握营销的基本概念;了解市场营销管理、市场营销信息系统与营销调研和市场营销环境。2市场细分与目标市场选择掌握市场细分的基本概念、市场细分的步骤和目标市场选择策略。3市场营销战略与策略了解市场营销战略和市场营销策略。4保险营销概述掌握保险营销的基本概念和保险营销渠道;了解保险产品定价与客户管理以及保险营销战略与策略。 (十)财会基础知识1会计核算基础掌握会计的定义与作用、会计核算的基本前提以及会计要素与会计等式。2会计核算的一般过程掌握会计科目的设置和借贷记账法。3财务会计报告了解财务会计报告的编制要求、资产负债表、利润表、现金流量表以及利润

52、分配表。4财务管理掌握财务管理的概念;了解保险公司的财务管理。(十一)税收基础知识1税收概述掌握税收的定义和税收的特征。2税制要素掌握税制的基本要素和税制的其他要素。3税收体系了解税收分类和我国现行税收体系。4保险企业相关税收了解营业税、印花税、企业所得税、外商投资企业和外国企业所得税以及个人所得税。(十二)金融基础知识1金融基本概念及范畴掌握货币与信用的含义;了解货币市场与资本市场、金融工具和证券定价。2金融机构和金融市场了解银行体系、非银行金融机构、金融市场的分类和金融市场的功能。3利息与利率掌握利率的含义、种类、利率的作用和利率风险。4外汇与汇率掌握外汇基本概念;了解外汇市场与汇率制度、

53、汇率的决定、汇率的作用和汇率风险。(十三)法律基础知识1民事法律制度掌握民法的一般规定、民事主体制度和代理制度;了解民事责任的基本含义。2合同法概述掌握合同法的一般规定、合同的订立及效力、合同的履行、合同的变更、转让及终止;了解相关合同类型及违约责任。二、保险经纪相关法规包括中华人民共和国保险法。其具体考试内容和要求如下:1保险法总则掌握保险的概念、保险法的立法目的、保险法的基本原则以及保险法的适用范围。2保险合同掌握保险合同的一般规定、财产保险合同和人身保险合同。3保险公司掌握保险公司的组织形式、保险公司的设立、保险公司的变更和保险公司的破产。4保险经营规则掌握保险公司的业务范围、保险公司的

54、准备金、保险公司的偿付能力、再保险安排、保险公司的资金运用和对保险公司及其工作人员行为的限制。5保险业的监督管理掌握对保险公司的监督检查、对保险公司的整顿、对保险公司的接管和保险公司的精算和财务规定。6保险代理人和保险经纪人掌握对保险代理人和保险经纪人的相关规定。7相关各方的主要法律责任了解投保方的主要法律责任、保险代理人或保险经纪人的主要法律责任以及保险人及其工作人员的主要法律责任。附件7:2006版保险中介从业人员考试相关图书征订单订购人(单位盖章/个人签字):收件人:办公电话:传真:手机:地址:邮编:书名定价征订数总金额代理人 考试用书教材保险基础知识38保险中介相关法规制度汇编(199

55、8-2006)50辅导书保险代理从业人员资格考试辅导30经纪人 考试用书教材保险经纪相关知识41保险原理与实务62保险中介相关法规制度汇编(1998-2006)50辅导书保险经纪相关知识指南35保险原理与实务指南55无此书公估人 考试用书教材保险公估相关知识及法规36保险原理与实务62辅导书保险公估相关知识及法规指南31无此书保险原理与实务指南55无此书小计不多于40册加付总书款10邮寄费合计注:1.若一次订购总数在40册以下(含40册),需加付总书款10的邮寄费。2.书到时间一般为7-10天后。3.订书款请汇至以下账户:户 名:中国保险监督管理委员会福建监管局开户行:福州市商业银行永兴支行账

56、 号:1000133615200100014.福建保监局联系人:中介处 刘智联系电话:0591-87828129传真:0591-878312062009年 月 日ut2ApOdfXXc02GyBKsKCWw97MrqqWhoj5TL15Zt6jIPYytYCummtARp3v1N5luizi3xh3BhWYreKO8d9g7nmZQoWPJeTLDrw08gVS8DsDQQYGC3cE7moO2tLF0Jf1gK74IUXyBmtIVR97CkrfVqULT5fn2t6MpJR6rbzVPSortZvIj5NB5ndVvSr4iWr1TwLFKgLSPzuhRjQ3CmZU98eUOuijdL

57、SZqPmvrw9zKupxf8WFUG9l2G9277g2rTipa1YpCZEuqxpKBhtVDCooQOzxUz3vJrZmOcijyM62zchmeooTYes8EBMm932tbz2Yo09RtsZEYS8Zrd2Yktj8l6jEAzVAjnfbtryLvsm6oFbfToXVRFFn7OwIYgJlamkUNXJYbz5Rrb7r4VsuR9zpfZFMfsjhcfCA37lNW2VVLRKN7R8psz1BN6oRic5hU5Z6HCxAYqyNPOG8duYbAwqSl20CSg06Dh2sM8HLtgPkIcSkrgOPDpuHBj1LmPk7lYdvC6NNMwL3fwhZFTFVYAARY7lHSSxJ10V3pH3Y19BxYR77Ib7CpZSu2tijqe3hKqkKAu9KSkCpHKXUIKvvyJZpg2YijRkqfbGgOvyqKuxNWI9o

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。