偿债能力和杜邦分析【资料分享】

偿债能力和杜邦分析【资料分享】

《偿债能力和杜邦分析【资料分享】》由会员分享,可在线阅读,更多相关《偿债能力和杜邦分析【资料分享】(5页珍藏版)》请在装配图网上搜索。

1、(三)、偿债能力分析偿债能力分析是指企业偿还各种到期债务的能力。偿债能力分析是企业财务分析的一个重要方面,通过这种分析可以揭示企业的财务风险。企业管理者、债权人及股权投资者都十分重视企业的偿债能力分析。偿债能力分析主要分为短期偿债能力分析和长期偿债能力分析。1.短期偿债能力分析短期偿债能力分析是指企业偿付流动负债的能力。评价短期偿债能力的财务比率主要有:流动比率、速动比率和现金比率。(1)流动比率流动比率=流动资产/流动负债用于评价企业流动资产在短期债务到期前,可以变为现金用于偿还流动负债的能力。该指标值越大,企业短期偿债能力越强,企业因无法偿还到期的短期负债而产生的财务风险越小。该指标值,一

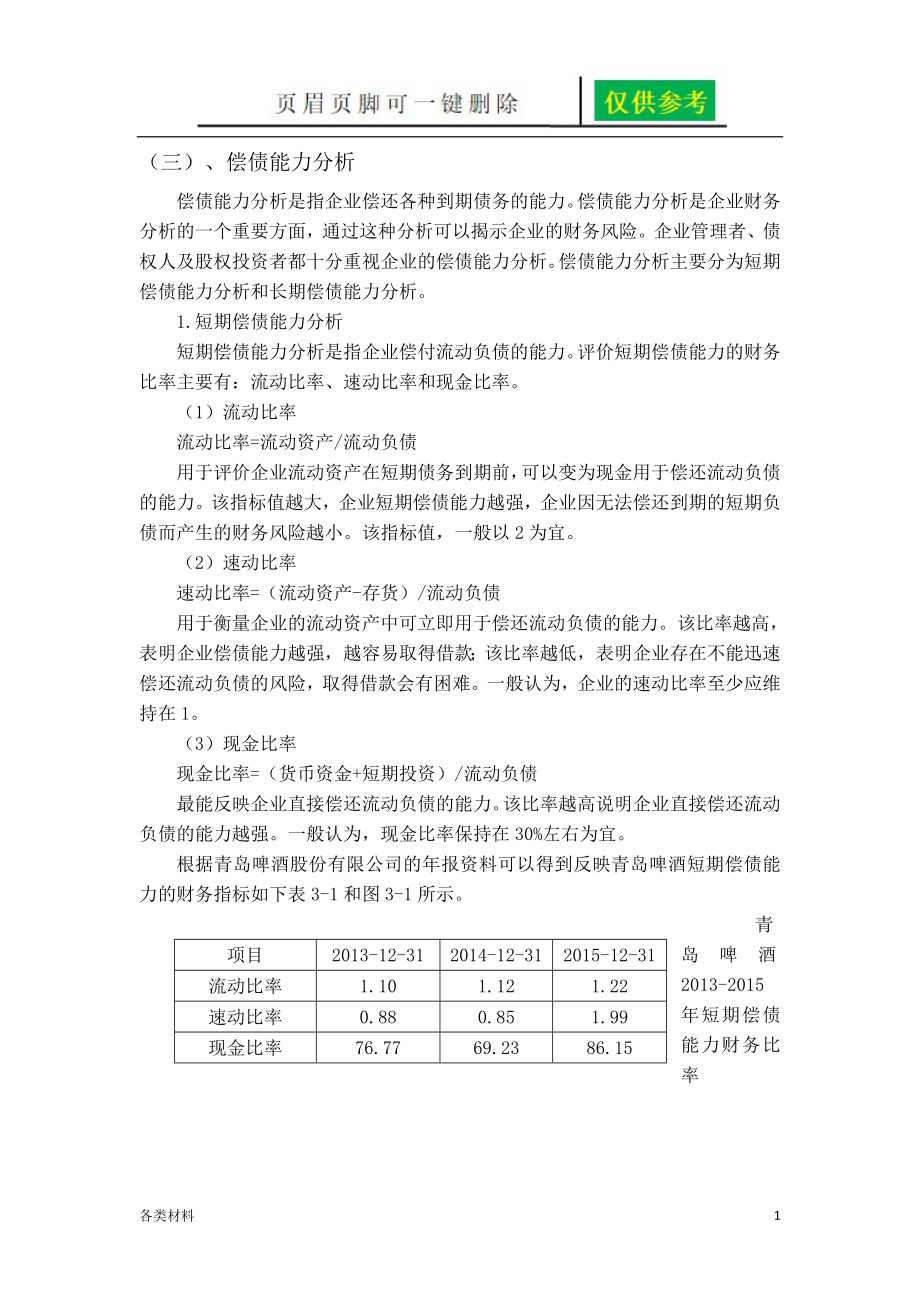

2、般以2为宜。(2)速动比率速动比率=(流动资产-存货)/流动负债用于衡量企业的流动资产中可立即用于偿还流动负债的能力。该比率越高,表明企业偿债能力越强,越容易取得借款;该比率越低,表明企业存在不能迅速偿还流动负债的风险,取得借款会有困难。一般认为,企业的速动比率至少应维持在1。(3)现金比率现金比率=(货币资金+短期投资)/流动负债最能反映企业直接偿还流动负债的能力。该比率越高说明企业直接偿还流动负债的能力越强。一般认为,现金比率保持在30%左右为宜。根据青岛啤酒股份有限公司的年报资料可以得到反映青岛啤酒短期偿债能力的财务指标如下表3-1和图3-1所示。项目2013-12-312014-12-

3、312015-12-31流动比率1.101.121.22速动比率0.880.851.99现金比率76.7769.2386.15 青岛啤酒2013-2015年短期偿债能力财务比率 通过表3我们可以看出青岛啤酒金五年的短期偿债能力较2014年在2015年有所上升,但都在正常范围内波动,预计2016年青岛啤酒的短期偿债能力有可能会有小幅上升或者持平,不会有太大变化。2.长期偿债能力分析长期偿债能力是指企业偿还长期负债的能力,企业的长期负债主要有长期借款、应付债券、长期应付款、专项应付款、预计负债等。对于企业的长期债权人来说,他们不仅关心企业短期偿债能力,更关心企业的长期偿债能力,因此我们还需要分心企

4、业的长期偿债能力。反映企业长期偿债能力的财务比率主要有:资产负债率、股东权益比率、产权比率和利息保障倍数。(1)资产负债率资产负债率=负债总额/资产总额*100%该比率反映债权人所提供的资本占全部资本的比例,以权益的保障程度。这一比率越高,企业偿还债务的能力越差,财务风险越大;反之,偿还债务的能力越强。不高于70%为宜。(2)股东权益比率股东权益比率=股东权益总额/资产总额*100%该比率反应资产总额中有多大比例是所有者投入的。该比率越小,企业的财务风险就越大,偿还长期债务的能力就越差;反之,偿还债务的能力越强。(3)产权比率产权比率=负债总额/所有者权益该比率揭示负债资金与权益资金的比例关系

5、,指标高,说明企业的基本财务结构与资本结构具有高风险、高收益的特性;反之,则说明企业拥有低风险、低收益的基本财务结构与资本结构。(4)利息保障倍数利息保障倍数=(税前利润+利息费用)/利息费用该比率反应了企业的经营所得支付债务利息的能力。如果这个比率太低,卓明企业难以保证用经营所得来按时按量支付债务利息,这就会引起债权人的担心。一般来说,企业的利息保障倍数至少要大于1,否则,就难以偿付债务及利息,若长此以往,甚至会导致企业破产倒闭。根据青岛啤酒股份有限公司的年报资料可以得到反映青岛啤酒长期偿债能力的财务指标如下表表4 青岛啤酒2013-2015年几项长期偿债能力财务比率项目2013-12-31

6、2014-12-312015-12-31资产负债率49.3043.3943.28股东权益比率50.6056.6156.72产权比率80.1460.3860.34利息保障倍数-960.71-701.73-659.29 通过表4可知,青岛啤酒企业的资产负债率波动上升,股东权益比率稳步上升,产权比率下降。利息保障倍数变化较大,3年均为负值,财务费用为负值,则利率保障倍数为负。如果在支付利息方面没有出现财务的压力,仅以利息收入就能足以支付利息支出。同时,也从一个侧面反映出公司可能有大量资金闲置存在银行,现金使用不充分,可以考虑增加投资以加大资金使用率,从而进一步增强公司的市场竞争能力,开拓市场。 (五

7、)、杜邦分析 为了将青岛啤酒的偿债能力、营运能力和盈利能力各项分析指标结合起来,全面的分析企业的财务状况和经营成果,并对企业经济效益的优劣做出准确的评价与判断,我们采用杜邦分析体系进行全面的财务综合分析。(一)杜邦分析体系 杜邦分析法是美国杜邦公司创造的,其基本思想是以反映公司财务状况最具有综合性的权益收益率为中心,逐次分析财务比率指标,形成一个杜邦分析体系。 杜邦系统主要反映了以下几种主要的财务比率关系:(1)股东权益报酬率=资产净利率*权益乘数(2)资产净利率=销售净利率*总资产周转率(3)销售净利率=净利润/销售收入(4)总资产周转率=销售收入/资产平均总额股东权益报酬率10.41% 权

8、益乘数1/(1-0.43)资产净利率5.66% 销售净利率5.83%总资产周转率99.58%资产总额28500600000净利润1713130000主营业务收入27634700000主营业务收入27634700000/主营业务收入27634700000流动资产11887339060长期资产769159000所得税662779000其他利981081000全部成26239872000-+ -+货币资金8401751637长期投资163,876,932主营业务成本 19222490000应收账款82,685,056固定资产9,021,975,686营业费用5904540000存货218243513

9、6无形资产2707100000管理费用1412440000其他流动资产1185119000其他资产-2707100000财务费用-299598000 青岛啤酒2015年杜邦分析系统图(二)青岛啤酒杜邦分析数据经查阅和整理资料得到青岛啤酒近三年杜邦分析数据如下表 青岛啤酒股份有限公司2013-2015年杜邦分析数据项目2013-12-312014-12-312015-12-31股东权益报酬率638.53665.05647.18权益乘数1/(1-0.45)1/(1-0.48)1/(1-0.43)资产净利率7.747.435.81销售净利率6.986.955.83总资产周转率1.111.070.99

10、通过分析可了解以下信息。1. 股东权益报酬率。股东投入资金的盈利能力2014年比2013年有所增强,2015年股东权益报酬率比2014年降低了0.15个百分点,这主要是由于资产负债率增加了3个百分点和资产净利率降低了0.6个百分点所致。这说明股东投入资金的盈利能力2014年比2013年有所减弱,2015年股东权益报酬率降低,企业筹资、投资和生产运营都有待提高。2.资产净利率。2015年资产净利率比2014年降低了0.6个百分点,这主要是销售净利率减少了0.2个百分点和总资产周转率减少了0.04个百分点所致。2015年比2013年降低1.2个百分点,这说明青岛啤酒盈利能力减弱,产品的销售方面和资产的利用效率方面应该注意改善。3.销售净利率。2014年的销售净利率降低是因为营业成本上涨所致。2014年比2013年降低0.04个百分点,所以企业要把降低原材料成本做为一项重要工作。4.总资产周转率。总资产周转率从2013年的1.11次减少到2014年的1.07次。2014年比2015年降低0.6个百分点。虽然企业总资产的增加对总重资产周转率的降低有一定的原因,但也说明企业利用其资产进行经营的效率较差,如不改善会影响企业的盈利能力,企业应该采取措施提高销售收入或者处置资产,提高资产利用率。5各类材料

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。