财务分析报告模板

财务分析报告模板

《财务分析报告模板》由会员分享,可在线阅读,更多相关《财务分析报告模板(43页珍藏版)》请在装配图网上搜索。

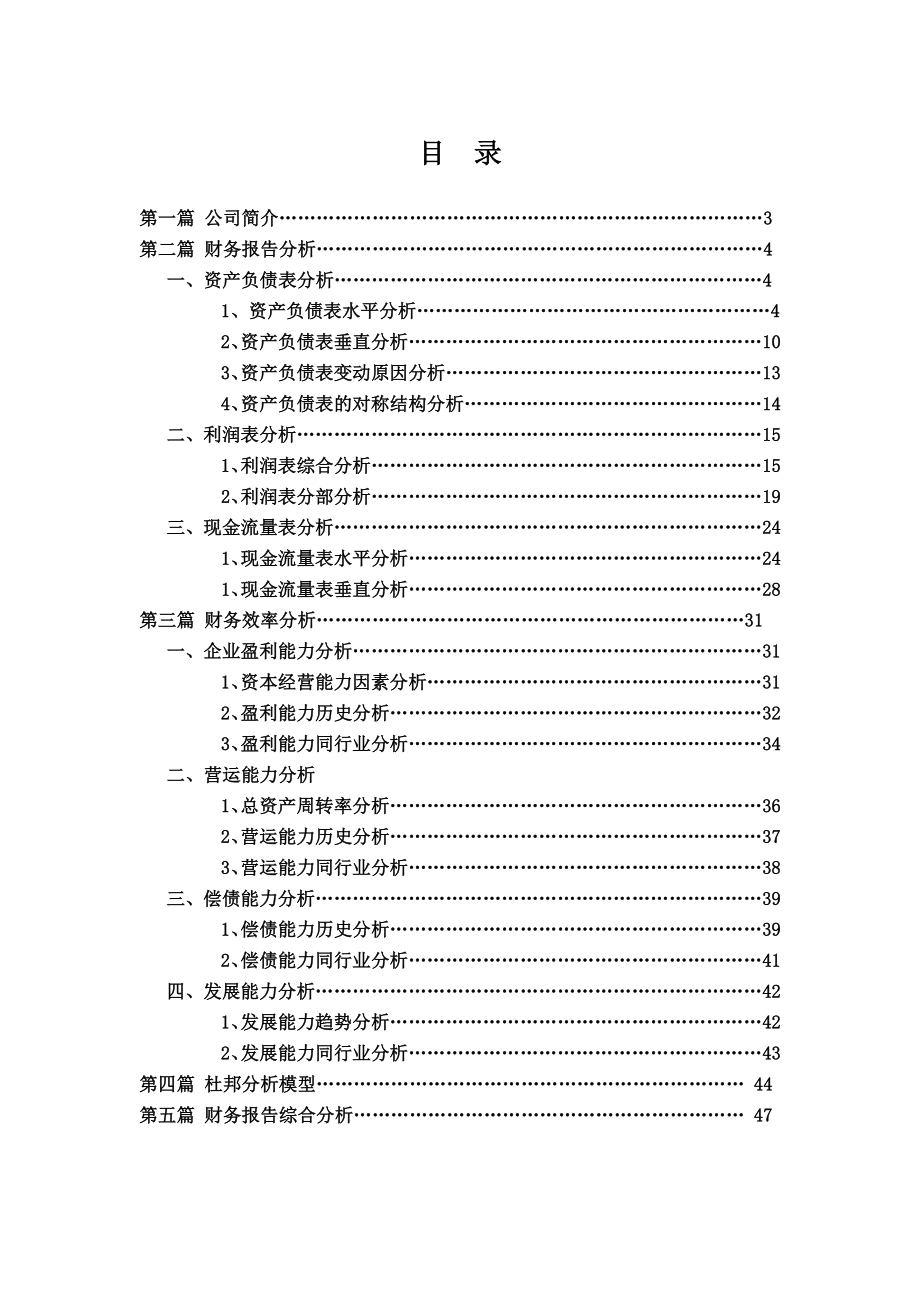

1、目 录第一篇 公司简介3第二篇 财务报告分析4一、资产负债表分析41、资产负债表水平分析42、资产负债表垂直分析103、资产负债表变动原因分析134、资产负债表的对称结构分析14二、利润表分析151、利润表综合分析152、利润表分部分析19三、现金流量表分析241、现金流量表水平分析241、现金流量表垂直分析28第三篇 财务效率分析31一、企业盈利能力分析311、资本经营能力因素分析312、盈利能力历史分析323、盈利能力同行业分析34二、营运能力分析1、总资产周转率分析362、营运能力历史分析373、营运能力同行业分析38三、偿债能力分析391、偿债能力历史分析392、偿债能力同行业分析41

2、四、发展能力分析421、发展能力趋势分析422、发展能力同行业分析43第四篇 杜邦分析模型 44第五篇 财务报告综合分析 47第一篇 公司简介成立于1991年的珠海格力电器股份有限公司是目前全球最大的集研发、生产、销售、服务于一体的专业化空调企业,2010年实现营业总收入608.07亿元,净利润42.76亿元,连续9年上榜美国财富杂志“中国上市公司100强”。 格力电器旗下的“格力”品牌空调,是中国空调业唯一的“世界名牌”产品,业务遍及全球100多个国家和地区。家用空调年产能3000万台(套),商用空调年产能400万台(套);2005年至今,格力空调连续6年全球销量第一。 作为一家专注于空调产

3、品的大型电器制造商,格力电器致力于为全球消费者提供技术领先、品质卓越的空调产品。在全球拥有珠海、重庆、合肥、郑州、武汉、巴西、巴基斯坦、越南8大生产基地,6万多名员工,至今已开发出包括家用空调、商用空调在内的20大类、400个系列、7000多个品种规格的产品,能充分满足不同消费群体的各种需求;拥有专利3500多项,自主研发的超低温数码多联机组、高效离心式冷水机组、G10变频空调、超高效定速压缩机等一系列“国际领先”产品,填补了行业空白。 在激烈的市场竞争中,格力空调先后中标2008年“北京奥运媒体村”、2010年南非“世界杯”主场馆及多个配套工程、2010年广州亚运会14个比赛场馆等国际知名空

4、调项目,在国际舞台上赢得了广泛的知名度和影响力,引领“中国制造”走向“中国创造”。 “一个没有创新的企业,是一个没有灵魂的企业;一个没有核心技术的企业是没有脊梁的企业,一个没有脊梁的人永远站不起来。”展望未来,格力电器将坚持“自我发展,自主创新,自有品牌”的发展思路,以“缔造全球领先的空调企业,成就格力百年的世界品牌”为目标,为“中国创造”贡献更多的力量。第二篇 财务报告分析(母公司报表数据)一、资产负债表分析 1、资产负债表水平分析 单位:元资产负债表水平分析(表1) 期末余额期初余额增减额变动率对总资产的影响资产流动资产:货币资金13,783,157,646.40 17,726,244,2

5、28.00 -3,943,086,581.60 -22.24%-9.41%交易性金融资产116,854,906.70 0.00 116,854,906.70 0.28%应收票据18,052,426,759.33 10,028,357,693.27 8,024,069,066.06 80.01%19.14%应收账款924,896,126.90 702,744,700.85 222,151,426.05 31.61%0.53%预付款项1,692,953,801.51 1,229,220,565.73 463,733,235.78 37.73%1.11%应收利息181,544,781.35 66,4

6、60,604.19 115,084,177.16 173.16%0.27%应收股利其他应收款609,166,265.50 129,560,092.20 479,606,173.30 370.18%1.14%存货9,096,724,345.57 4,423,963,935.81 4,672,760,409.76 105.62%11.15%一年内到期的非流动资产其他流动资产81,366,442.90 44,165,750.00 37,200,692.90 84.23%0.09%流动资产合计44,539,091,076.16 34,350,717,570.05 10,188,373,506.11 2

7、9.66%24.30%非流动资产:可供出售金融资产持有至到期投资长期应收款长期股权投资3,301,466,951.58 3,173,655,835.81 127,811,115.77 4.03%0.30%投资性房地产37,794,549.97 36,725,089.39 1,069,460.58 2.91%0.0026%固定资产3,055,380,985.76 3,118,711,597.82 -63,330,612.06 -2.03%-0.15%在建工程46,458,685.18 14,946,685.68 31,511,999.50 210.83%0.08%工程物资固定资产清理1,000,

8、093.86 -1,000,093.86 -100.00%-0.01%生产性生物资产无形资产230,451,621.84 231,952,879.59 -1,501,257.75 -0.65%-0.0036%开发支出商誉长期待摊费用递延所得税资产1,461,691,903.62 994,913,206.45 466,778,697.17 46.92%1.11%其他非流动资产非流动资产合计8,133,244,697.95 7,571,905,388.60 561,339,309.35 7.41%1.34%资产总计52,672,335,774.11 41,922,622,958.65 10,749

9、,712,815.46 25.64%25.64%负债和所有者权益(或股东权益)流动负债:短期借款1,114,905,895.96 961,632,918.57 153,272,977.39 15.94%0.37%交易性金融负债0.00 28,581,683.00 -28,581,683.00 -100.00%-0.07%应付票据2,642,571,398.50 5,702,549,245.71 -3,059,977,847.21 -53.66%-7.30%应付账款13,412,420,157.32 9,847,058,486.38 3,565,361,670.94 36.21%8.50%预收款

10、项14,522,112,943.56 9,395,181,981.43 5,126,930,962.13 54.57%12.23%应付职工薪酬577,579,765.65 495,709,121.07 81,870,644.58 16.52%0.20%应交税费592,668,243.89 809,608,974.78 -216,940,730.89 -26.80%-0.52%应付利息15,004,270.94 4,793,057.35 10,211,213.59 213.04%0.02%应付股利602,881.87 602,881.87 0.00 0.00%0.00%其他应付款298,954,

11、622.40 291,296,926.62 7,657,695.78 2.63%0.02%一年内到期的非流动负债其他流动负债8,858,155,347.21 6,205,309,195.87 2,652,846,151.34 42.75%6.33%流动负债合计42,034,975,527.30 33,742,324,472.65 8,292,651,054.65 24.58%19.78%非流动负债:长期借款661,740,967.20 0.00 661,740,967.20 1.58%应付债券长期应付款专项应付款预计负债递延所得税负债52,266,813.15 14,407,485.63 37

12、,859,327.52 262.78%0.09%其他非流动负债4,259,795.70 5,200,000.00 -940,204.30 -18.08%-0.0022%非流动负债合计718,267,576.05 19,607,485.63 698,660,090.42 3563.23%1.67%负债合计42,753,243,103.35 33,761,931,958.28 8,991,311,145.07 26.63%21.45%实收资本(或股本)2,817,888,750.00 1,878,592,500.00 939,296,250.00 50.00%2.24%资本公积202,511,85

13、2.56 185,891,479.73 16,620,372.83 8.94%0.04%减:库存股专项储备盈余公积2,233,456,183.87 1,965,348,429.11 268,107,754.76 13.64%0.64%未分配利润4,665,235,884.33 4,130,858,591.53 534,377,292.80 12.94%1.27%外币报表折算差额所有者权益(或股东权益)合计9,919,092,670.76 8,160,691,000.37 1,758,401,670.39 21.55%4.19%负债和所有者权益(或股东权益)总计52,672,335,774.11

14、 41,922,622,958.65 10,749,712,815.46 25.64%25.64%一、 从投资和资产角度进行分析评价根据表1,可以对珠海格力电器股份有限公司(以下简称格力)2010年总资产变动做出以下分析评价:该公司总资产本期增加.46元,增长幅度为25.64%,说明格力本年资产规模有了较大幅度的增长。进一步分析可以发现:1、流动资产本期增加29.66%,使总资产规模增长了24.30%。非流动资产本期增长了7.41%,使总资产规模增长了1.34%,两者合计使总资产增加了.46元,增长幅度为25.64%。2、本期总资产的增长主要体现在流动资产的增长上。如果仅从这一变化来看,该公司

15、的流动性有所增强。尽管流动资产的各项目都有不同程度的增减变动,但其增长主要体现在以下几个方面:一是应收票据的大幅度增长。应收票据本期增长.06元,增长幅度为80.01%,对总资产的影响为19.14%。应收票据出现这种变化的主要是原因是公司国内市场销售执行先收款后出货的销售政策,经销商以银行承兑汇票形式预付货款,预收款项大幅增长所致;二是存货的大规模增加。存货本期增加了.76元,增长幅度为105.62%,对总资产的影响为11.15%。结合存货的明细账分析可以发现,存货的增长主要体现为原材料以及产成品的大幅度上升,剔除存货跌价准备因素,存货的增长主要是公司为了应对材料价格波动,主动调整生产计划、原

16、材料及成品库存量而导致的;三是其它应收款的增长。其它应收款本期增长了.90元,增长幅度为370.18%,对总资产的影响为1.14%。其它应收款的变动主要是因为年末应收出口退税款及保证金增加所致;四是预付款项的增长。预付款项本期增加了.78元,增长幅度为37.73%,对总资产的影响为1.11%。预付款项的变动同样主要是因为预付供应商货款及基建设备款项增加所致 ;五是应收账款的增加。应收账款本期增加了222,151,426.05 元,增长幅度为31.61%,对总资产影响为0.53%。应收账款反映了企业销售规模,信用政策的变化,结合存货,固定资产,营业收入等资料分析发现,该公司本年扩大了销售规模,应

17、收账款出现这样幅度的增长是正常的。六是货币资金的减少。.6元,减少了22.24%,对总资产的影响为9.41%。单就这一变化来看,货币资金的减少将降低企业的短期偿债能力,给企业带来财务风险。当然对于货币资金的这种变化,还应当结合企业现金需要量,从资金利用效果方面进行分析,才能做出正确的评价;3、非流动资产的增长主要体现在以下几个方面:一是递延所得税资产的增长。递延所得税资产本期增加了466,778,697.17 元,增长幅度为46.92%,对总资产的影响为1.11%。结合递延所得税明细账分析可知,本年递延所得税资产的增长主要是由于预提费用的大幅度增长所导致。企业本年销售规模扩大,因销售商品产生的

18、产品质量保障费用导致预提费用上升是正常的。同时,资产减值准备的计提也是导致递延所得税资产增长的另外一个主要因素。资产减值损失的计提应当结合长期股权投资,固定资产,存货等项目进行具体分析;二是在建工程的增长。在建工程本期增加了31,511,999.50元,增长幅度为210.83%,对总资产的影响为0.08%。在建工程的增长主要反映了企业正在扩大生产规模,准备进行更进一步的扩张计划。结合在建工程明细账分析可知,企业本年由在建工程转入固定资产的项目不是太多,但企业却增加了大量的在建工程投资,在建工程本年减值准备没有变化。这样的情况,企业应当结合自身情况,注意资金利用问题,是否能够支付由于大规模融资所

19、带来的利息;三是长期股权投资的增长。长期股权投资本期增加了127,811,115.77 元,增长幅度为4.03%,对总资产的影响为0.30%。长期股权投资较期初增加210.54%主要是公司报告期内新增投资所致;四是固定资产的减少。固定资产本期减少了63,330,612.06 元,降低率为2.03%,对总资产的影响为0.15%。固定资产反映了企业在固定资产项目上占用的资金,其既受固定资产原值变动的影响,也受固定资产折旧的影响。结合固定资产明细账分析可知,固定资产本期计提折旧419,853,368.94 元。本期由在建工程转入固定资产原价为526,970,862.19 元,本公司尚未办妥产权证书的

20、固定资产原值为840,145,648.10 元。虽然企业本期固定资产净值有所减少,固定资产的减少主要是尚未办妥产权证书所导致,这是企业发展战略中的暂时现象,并不会对企业的生产能力造成太大的影响,从长远来看,企业的生产能力将有较大增加。二、从筹资或权益角度进行分析评价根据表1,可以格力2010年总资产变动做出以下分析评价:该公司权益总额较上年同期增加.46元,增长幅度为25.64%,说明格力本年权益有了较大幅度的增长。进一步分析可以发现:1、负债本期增长8,991,311,145.07 元,增长幅度为26.63%,使权益总额增长了21.45%;股东权益总额本期增长1,758,401,670.39

21、 元,增长幅度为21.55%,使权益总额增长了4.19%,两者合计使权益总额增加.46元,增长幅度为25.64%。2、本期权益总额的增长主要体现在负债的增长上。流动负债的增长是主要方面。流动负债本期增加了8,292,651,054.65 元,增长幅度为24.58%,对群益总额的影响为19.78%,这种变化可能导致公司偿债压力的加大及财务风险的增加。流动负债的增长主要体现在以下几个方面:一是预收款项的大幅度增加。预收款项本期增加5,126,930,962.13 元,增长幅度为54.57%,对权益总额的影响为12.23%。预收款项的增加主要是由于公司国内市场销售执行先收款后出货的销售政策导致的,这

22、需要公司良好的社会声誉作为保障;二是应付账款的增长。应付账款本期增加3,565,361,670.94 元,增长幅度为36.21%,对权益总额的影响为8.50%。应付账款出现了较大幅度的增长,给公司带来较大的偿债压力,公司应当警惕自身是否能按时偿付账款,当然这样不嫩给出好或坏的评价,应当结合公司在建工程,投资性房地产以及现金流量表中相关项目进行进一步分析;三是其他流动负债的增长。其他流动负债本期增加2,652,846,151.34 元,增长幅度为42.75%,对权益总额的影响为6.33%。其他流动负债的较大幅度的增长,给企业带来偿债压力,企业应当引起注意;四是短期借款的增长。短期借款本期增加15

23、3,272,977.39 元,增长幅度为15.94%,对权益总额的影响为0.37%。短期借款的增加主要是公司外汇质押借款增加所致;将给企业带来偿债压力和一定的财务风险,企业应当高度重视资金的周转问题。五是应付票据的减少。应付票据本期减少3,059,977,847.21元,降低率为53.66%,对权益总额的影响为7.30%。公司本期应付票据出现了大幅度的减少,这主要是企业偿还了大量应付票据所致,应付票据的减少有利于减少企业的利息支出,有利于缓和公司现金周转压力;六是应交税费的减少。应交税费本期减少216,940,730.89元,降低率为26.80%,对权益总额的影响为0.52%。结合应交税费明细

24、账分析可知,公司本期应缴税费的变动主要是增值税的大量减少以及企业所得税的增加所致。企业所得税的增加进一步反映了企业当前销售对路,产品畅销。而增值税的大量可能是企业当期大量购进存货所致。非流动负债本期增加了698,660,090.4元,增长幅度为3563.23%,对权益总额的影响1.67%。非流动负债的增长主要体现在以下几个方面:一是长期借款的增加。长期借款本期增加661,740,967.20元,对总资产的影响为1.58%。长期借款的增加可能是由于公司扩大生产规模,大量增加在建工程所致,是企业正常经常所致,当然公司应当注意利息的支付和借款的偿还期限;二是递延所得税负债的增加。递延所得税负债本期增

25、加37,859,327.52元,增长幅度为262.78%,对权益总额的影响0.09%。递延所得税负债的减少主要是当期可供出售金融资产减值所导致的,公司应当引起注意;三是其他非流动负债的减少。其他非流动负债本期减少了940,204.30元,降低幅度为18.08%,对权益总额的影响为0.0022%。虽然其他非流动负债的减少对权益总额的影响并不是很大,但结合其他非流动负债明细账分析可知,其他非流动负债的增长主要是由于递延收益的增加所导致,政府补助给公司带来递延收益,这反映了政府对公司发展的大力扶植,看好并支持公司未来的发展。体现了格力电器良好的发展势头和光明前景,投资者应当引起重视;3、股东权益本期

26、增加1,758,401,670.39元,增长幅度为21.55%,对权益总额的影响为4.19%。股东权益的变动主要体现在以下几个方面:一是股本的增加。股本本期增加939,296,250.00元,增长幅度为50.00%,对权益总额的影响为2.24%。股本的增加额主要是为实施2009年度股东大会批准的关于利润分配的决议(每10股配送红股5股)所致;二是未分配利润的增加。未分配利润本期增加534,377,292.80元,增长幅度为12.94%,对权益总额的影响为1.27%。未分配利润出现一定幅度的增长需要结合利润表进行进一步分析。2、资产负债表垂直分析资产负债表垂直分析(表2) 期末余额期初余额期末余

27、额(%)期初余额(%)变动额(%)资产流动资产:货币资金13,783,157,646.40 17,726,244,228.00 26.17%42.28%-16.12%交易性金融资产116,854,906.70 0.00 0.22%0.00%0.22%应收票据18,052,426,759.33 10,028,357,693.27 34.27%23.92%10.35%应收账款924,896,126.90 702,744,700.85 1.76%1.68%0.08%预付款项1,692,953,801.51 1,229,220,565.73 3.21%2.93%0.28%应收利息181,544,781

28、.35 66,460,604.19 0.34%0.16%0.19%应收股利其他应收款609,166,265.50 129,560,092.20 1.16%0.31%0.85%存货9,096,724,345.57 4,423,963,935.81 17.27%10.55%6.72%一年内到期的非流动资产0.00%0.00%0.00%其他流动资产81,366,442.90 44,165,750.00 0.15%0.11%0.05%流动资产合计44,539,091,076.16 34,350,717,570.05 84.56%81.94%2.62%非流动资产:可供出售金融资产持有至到期投资长期应收款

29、长期股权投资3,301,466,951.58 3,173,655,835.81 6.27%7.57%-1.30%投资性房地产37,794,549.97 36,725,089.39 0.07%0.09%-0.02%固定资产3,055,380,985.76 3,118,711,597.82 5.80%7.44%-1.64%在建工程46,458,685.18 14,946,685.68 0.09%0.04%0.05%工程物资固定资产清理1,000,093.86 0.0024%-0.0024%生产性生物资产0.00%0.00%0.00%无形资产230,451,621.84 231,952,879.59

30、 0.44%0.55%-0.12%开发支出商誉长期待摊费用递延所得税资产1,461,691,903.62 994,913,206.45 2.78%2.37%0.40%其他非流动资产非流动资产合计8,133,244,697.95 7,571,905,388.60 15.44%18.06%-2.62%资产总计52,672,335,774.11 41,922,622,958.65 100.00%100.00%负债和所有者权益(或股东权益)流动负债:短期借款1,114,905,895.96 961,632,918.57 2.12%2.29%-0.18%交易性金融负债0.00 28,581,683.00

31、 0.00%0.07%-0.07%应付票据2,642,571,398.50 5,702,549,245.71 5.02%13.60%-8.59%应付账款13,412,420,157.32 9,847,058,486.38 25.46%23.49%1.98%预收款项14,522,112,943.56 9,395,181,981.43 27.57%22.41%5.16%应付职工薪酬577,579,765.65 495,709,121.07 1.10%1.18%-0.09%应交税费592,668,243.89 809,608,974.78 1.13%1.93%-0.81%应付利息15,004,270

32、.94 4,793,057.35 0.03%0.01%0.02%应付股利602,881.87 602,881.87 0.00%0.00%0.00%其他应付款298,954,622.40 291,296,926.62 0.57%0.69%-0.13%一年内到期的非流动负债0.00%0.00%0.00%其他流动负债8,858,155,347.21 6,205,309,195.87 16.82%14.80%2.02%流动负债合计42,034,975,527.30 33,742,324,472.65 79.80%80.49%-0.68%非流动负债:长期借款661,740,967.20 0.00 1.2

33、6%0.00%1.26%应付债券长期应付款专项应付款预计负债递延所得税负债52,266,813.15 14,407,485.63 0.10%0.03%0.06%其他非流动负债4,259,795.70 5,200,000.00 0.01%0.01%0.00%非流动负债合计718,267,576.05 19,607,485.63 1.36%0.05%1.32%负债合计42,753,243,103.35 33,761,931,958.28 81.17%80.53%0.63%实收资本(或股本)2,817,888,750.00 1,878,592,500.00 5.35%4.48%0.87%资本公积20

34、2,511,852.56 185,891,479.73 0.38%0.44%-0.06%减:库存股专项储备盈余公积2,233,456,183.87 1,965,348,429.11 4.24%4.69%-0.45%未分配利润4,665,235,884.33 4,130,858,591.53 8.86%9.85%-1.00%外币报表折算差额所有者权益(或股东权益)合计9,919,092,670.76 8,160,691,000.37 18.83%19.47%-0.63%负债和所有者权益(或股东权益)总计52,672,335,774.11 41,922,622,958.65 100.00%100.

35、00%一、 资产结构的分析评价从表2可以看出:1、从静态方面分析。就一般意义而言,企业流动资产变现能力强,其资产风险小,流动资产变现能力差,其资产风险较大。所以,企业流动资产比重较大时,企业资产的流动性强,风险小,非流动比重高时,企业资产弹性较差,不利于企业灵活调度资金,风险较大。该公司本期流动资产比重高达84.56%,非流动资产仅占15.44%。根据这样的资产结构,可以认为格力资产的流动性强,资产风险较小,但缺点是较低的非流动资产规模会让企业难以形成较大的生产规模,不利于企业的扩张;2、从动态方面分析。本期该公司流动资产比重较上期上升了2.62%,货币资金的比重降低了16.12%,应收票据的

36、比重上升了10.35%,存货的比重上升了6.72%,其他各项流动资产的变动幅度都不大,货币资金、应收票据和存货出现了较大幅度的变化,但综合而言,对流动资产的影响不是太大,说明该公司的资产结构相对比较稳定。二、资本结构的分析评价从表2可以看出:1、从静态方面看,该公司股东权益比重为18.83%,负债比重为81.17%,资产负债率相当高,公司财务风险较大。这样的财务结构是否合适,仅凭以上分析很难做出判断,必须结合企业盈利能力,通过权益结构优化分析才能予以说明。2、从动态方面分析,股东权益下降了0.63%,主要是送股和实现利润导致,表明该公司资本结构还是比较稳定的,财务实力略有下降。3、资产负债表变

37、动原因分析资产负债表变动原因分析(表3)资产期末余额期初余额负债和所有者权益(或股东权益)期末余额期初余额固定资产3,055,380,985.76 3,118,711,597.82 负债合计42,753,243,103.35 33,761,931,958.28 实收资本(或股本)2,817,888,750.00 1,878,592,500.00 盈余公积2,233,456,183.87 1,965,348,429.11 资本公积202,511,852.56 185,891,479.73 未分配利润4,665,235,884.33 4,130,858,591.53 资产总计52,672,335,

38、774.11 41,922,622,958.65 负债和所有者权益(或股东权益)总计52,672,335,774.11 41,922,622,958.65 根据表3分析可知:本期总资产增加了10,749,712,815.6元,是由于负债、实收资本、盈余公积、资本公积和未分配利润共同变动的影响所导致的。格力公司2010年资产负债的变动主要是由于负债变动所致,属于负债变动型,负债本期增加了8,292,651,054.65元,是导致总资产增长的最主要的因素。由于负债的增加导致的企业经营规模的扩大,并不代表企业经营出色,对于这种变化,不能做出好的评价,只能说是企业理财的结果;另外,由于实收资本本期增加

39、了939,296,250.00元,这是由于执行2009年股利分配政策所导致,并不能说明是公司当期经营的结果,难以做出好的评价;盈余公积本期增加268,107,754.76元,并使企业总资产增加,根本原因是企业当期实现盈利,从而通过提取法定盈余公积扩大了企业经营规模。这种变化是企业主观努力的结果,应给予好的评价;资本公积本期增加16,620,372.83元,结合资本公积明细账分析发现,资本公积的增加主要是本期其他资本公积的增加所导致的,并最终导致总资产规模的扩大,反映了企业在对外投资方面做得不错,应给予好的评价;未分配利润本期增加了534,377,292.80元,这说明企业当年实现了利润的增长,

40、表明企业本年经营还是有成效的。4、资产负债表的对称结构分析资产负债表对称结构分析(表4)流动资产流动负债非流动负债所有者权益非流动资产从表4可以看出,格力电器股份有限公司流动负债全部用于满足企业对流动资产的需求,而且流动资产还需要由非流动负债来满足,属于资产结构与资本结构适应程度中的稳健结构。由于其流动资产一部分需要由流动负债来满足,一部分需要由非流动负债来满足,剩余部分由所有者权益来满足。鉴于格力电器作为电力零售行业的考虑,其非流动负债相对其他行业而言会比较少,故流动资产需要由所有者权益来满足也是可以理解的,但是对于流动资产需要占用所有者权益的情况,我们不能给予好的评价。这样的结果是:(1)

41、、足以使企业保持相当优异的财务信誉,通过流动资产的变现来满足偿还债务的需要,企业风险小。(2)、企业可以通过调整流动负债和非流动负债的比例,使负债成本达到企业目标标准,相对于保守结构形式而言,负债成本相对较低,并具有可调性。(3)、无论是资产结构还是资本结构,都具有一定的弹性,特别是当临时型资产需要降低或者消失时,可以通过偿还短期债务或进行短期证券投资来调整,一旦临时型资产需要再产生是,又可以重新举借短期债务或出售短期证券来满足其需要。但是对于流动资产需要占用所有者权益的情况,如果不加以处理,长此以往,必加削弱公司的财务实力,严重阻碍公司的发展,公司应当引起高度重视。二、利润表分析 1、利润表

42、综合分析 单位:元利润表水平分析(表5)项目本期金额上期金额增减额增减一、营业收入59,157,908,612.05 41,625,588,108.18 17,532,320,503.87 42.12%减:营业成本49,285,589,652.24 33,020,017,197.92 16,265,572,454.32 49.26%营业税金及附加198,359,106.71 170,013,823.61 28,345,283.10 16.67%销售费用8,012,379,782.93 5,508,669,769.96 2,503,710,012.97 45.45%管理费用1,156,991,2

43、67.03 1,127,711,103.30 29,280,163.73 2.60%财务费用-419,638,128.84 -138,875,315.18 -280,762,813.66 202.17%资产减值损失66,983,199.61 8,673,667.40 58,309,532.21 672.26%加:公允价值变动收益(损失以“”号填列)145,436,589.70 -28,581,683.00 174,018,272.70 608.85%投资收益(损失以“”号填列)-28,386,774.32 633,563,303.38 -661,950,077.70 -104.48%其中:对联

44、营企业和合营企业的投资收益-3,296,805.89 -2,083,231.92 -1,213,573.97 58.25%二、营业利润(亏损以“”号填列)974,293,547.75 2,534,359,481.55 -1,560,065,933.80 -61.56%加:营业外收入2,191,581,659.94 326,251,015.26 1,865,330,644.68 571.75%减:营业外支出29,722,912.97 10,084,485.08 19,638,427.89 194.74%其中:非流动资产处置损失1,746,345.09 1,765,504.16 -19,159.0

45、7 -1.09%三、利润总额(亏损总 额以“”号填列)3,136,152,294.72 2,850,526,011.73 285,626,282.99 10.02%减:所得税费用455,074,747.16 324,540,547.74 130,534,199.42 40.22%四、净利润(净亏损以“”号填列)2,681,077,547.56 2,525,985,463.99 155,092,083.57 6.14%由表5分析可知,格力公司2010年净利润较2009年增加了155,092,083.57元,增长幅度为6.14%,利润总额增长285,626,282.99元,增长幅度为10.02%,

46、营业利润较上年减少了1,560,065,933.80元,降低幅度为61.56%,说明企业经营情况出现了一定的滑坡,但是由于营业外收入的大幅度上升等原因,是企业净利润保持了一定的增长。对于这样的情况,我们难以给出好的评价,必须结合利润表中数据进行进一步分析。一、利润增减变动分析评价1、净利润或税后利润分析。净利润是指企业所有者最终取得的财务成果,或可供企业所有者分配或使用的成果。格力电器2010年度实现净利润2,681,077,547.56元,比上年增长了155,092,083.57元,增长率为6.14%,增长幅度一般。从水平分析看,净利润的增长主要是因为利润总额较去年增长285,626,282

47、.99元,增长幅度为10.02%所导致的;由于所得税费用比去年上涨130,534,199.42元,二者相抵,使本期净利润增加2,681,077,547.56元;2、利润总额分析。利润总额是反映企业全部财务成果的指标,它不仅反映企业的营业利润,而且反映企业的营业外收支状况。格力公司利润总额增长285,626,282.99元,增长幅度为10.02%,关键原因是营业外收入增加了1,865,330,644.68元,增长幅度为571.75%所导致的;同时营业外支出也一定幅度的增加。营业外支出增加了19,638,427.89元,增长率为194.74%,营业利润较去去年减少了1,560,065,933.80

48、元,降低幅度为61.56,两者的综合作用使利润总额增长285,626,282.99元;3、营业利润分析。营业利润是指企业营业收入与营业成本、期间费用、资产减值损失、资产变动净收益之间的差额。它反映了企业本期自身生产经营的财务成果。本期营业利润较上年减少了1,560,065,933.80元,降低幅度为61.56%。主要原因在于该公司本期投资收益减少了661,950,077.70元,降低幅度为608.85%以及资产价值损失本期增加了58,309,532.21,增长幅度为672.26%所导致的。本期公允价值变动收益、财务费用的减少、营业收入的增加导致营业利润增加,同时,营业成本、管理费用和销售费用相

49、应的增加导致营业利润的减少,多方面因素综合作用,使本期营业利润减少了1,560,065,933.80元。利润表垂直分析(表6)项目本期金额上期金额本期(%)上期(%)一、营业收入59,157,908,612.05 41,625,588,108.18 100.00%100.00%减:营业成本49,285,589,652.24 33,020,017,197.92 83.31%79.33%营业税金及附加198,359,106.71 170,013,823.61 0.34%0.41%销售费用8,012,379,782.93 5,508,669,769.96 13.54%13.23%管理费用1,156,

50、991,267.03 1,127,711,103.30 1.96%2.71%财务费用-419,638,128.84 -138,875,315.18 -0.71%-0.33%资产减值损失66,983,199.61 8,673,667.40 0.11%0.02%加:公允价值变动收益(损失以“”号填列)145,436,589.70 -28,581,683.00 0.25%-0.07%投资收益(损失以“”号填列)-28,386,774.32 633,563,303.38 -0.05%1.52%其中:对联营企业和合营企业的投资收益-3,296,805.89 -2,083,231.92 -0.01%-0.

51、01%二、营业利润(亏损以“”号填列)974,293,547.75 2,534,359,481.55 1.65%6.09%加:营业外收入2,191,581,659.94 326,251,015.26 3.70%0.78%减:营业外支出29,722,912.97 10,084,485.08 0.05%0.02%其中:非流动资产处置损失1,746,345.09 1,765,504.16 0.00%0.00%三、利润总额(亏损总 额以“”号填列)3,136,152,294.72 2,850,526,011.73 5.30%6.85%减:所得税费用455,074,747.16 324,540,547.

52、74 0.77%0.78%四、净利润(净亏损以“”号填列)2,681,077,547.56 2,525,985,463.99 4.53%6.07%二、利润构成变动分析评价根据表6分析可知:本年度营业利润占营业收入的比重为1.65%,较上年度的6.09%下降了4.44%,利润总额占营业收入的比重为5.30%,较去年的6.85%下降了1.55%,净利润占营业收入的比重为4.53%,较去年的6.07%下降了1.54%。由此可见,从利润的构成上来看,格力公司2010年盈利能力有所降低,主要是营业利润的构成降低所致。营业利润表水平分析(表7)项目本期金额上期金额增减额增减一、营业收入59,157,908

53、,612.05 41,625,588,108.18 17,532,320,503.87 42.12%减:营业成本49,285,589,652.24 33,020,017,197.92 16,265,572,454.32 49.26%二、营业毛利9,872,318,959.81 8,605,570,910.26 1,266,748,049.55 14.72%营业税金及附加198,359,106.71 170,013,823.61 28,345,283.10 16.67%销售费用8,012,379,782.93 5,508,669,769.96 2,503,710,012.97 45.45%管理费

54、用1,156,991,267.03 1,127,711,103.30 29,280,163.73 2.60%财务费用-419,638,128.84 -138,875,315.18 -280,762,813.66 202.17%资产减值损失66,983,199.61 8,673,667.40 58,309,532.21 672.26%加:公允价值变动收益(损失以“”号填列)145,436,589.70 -28,581,683.00 174,018,272.70 608.85%投资收益(损失以“”号填列)-28,386,774.32 633,563,303.38 -661,950,077.70 -104.48%其中:对联营企业和合营企业的投资收益-3,296,805.89 -2,083,231.92 -1,213,573.97 58.25%三、营业利润(亏损以“”号填列)974,293,547.75 2,534,359,481.55 -1,560,065,933.80 -61.56%三、营业利润分析1、营业利润分析。营业利润是指企业自身生产经营所取得的财务成果。格力公司本期实现营业利润974,293,547.75元,比去年的2,534,359,481.55减少了1,560,065,933.80元,降低率61.5

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。