简化资产负债表利润表解读要点

简化资产负债表利润表解读要点

《简化资产负债表利润表解读要点》由会员分享,可在线阅读,更多相关《简化资产负债表利润表解读要点(17页珍藏版)》请在装配图网上搜索。

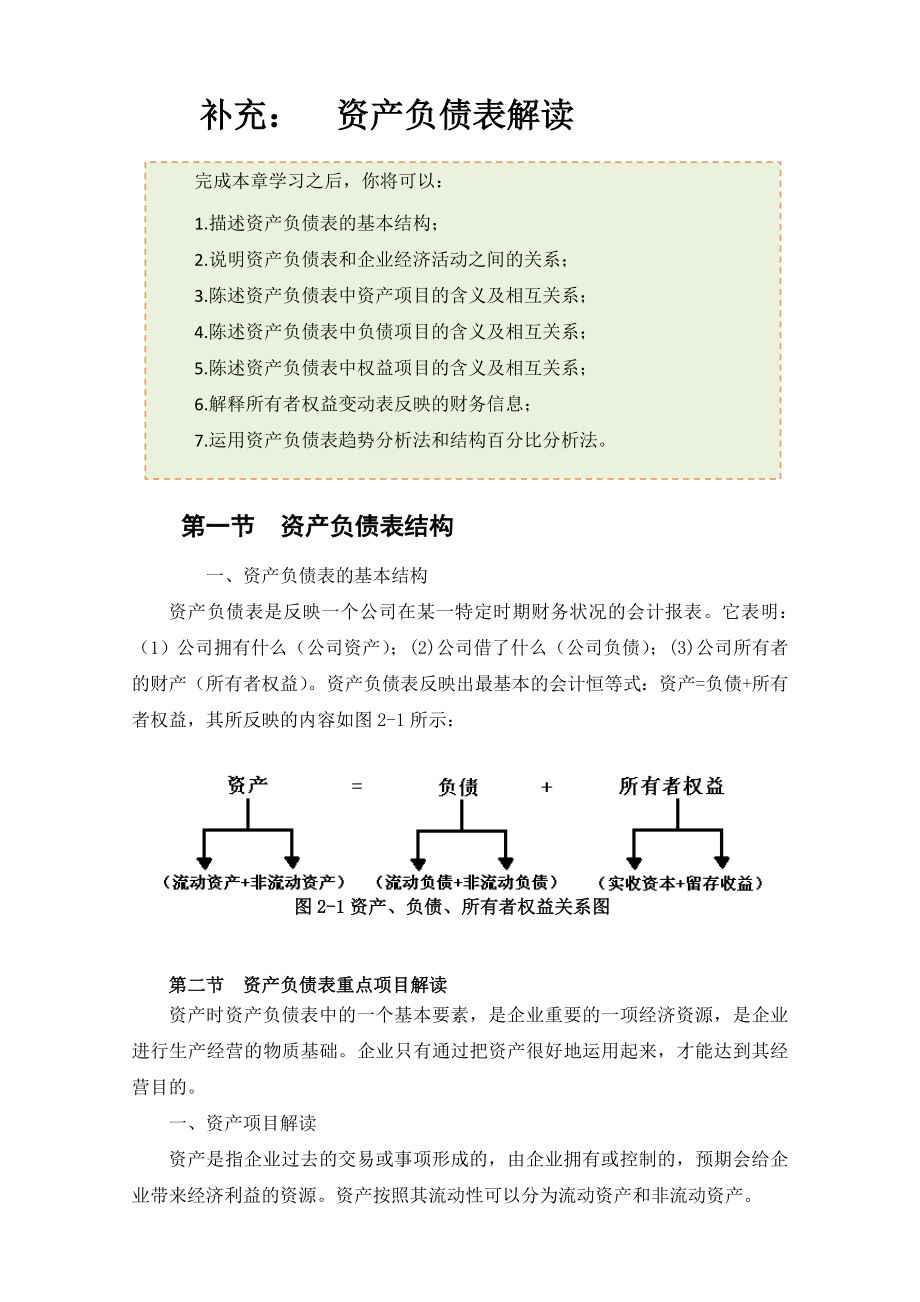

1、完成本章学习之后,你将可以:1.描述资产负债表的基本结构;2.说明资产负债表和企业经济活动之间的关系;3.陈述资产负债表中资产项目的含义及相互关系;4.陈述资产负债表中负债项目的含义及相互关系;5.陈述资产负债表中权益项目的含义及相互关系;6.解释所有者权益变动表反映的财务信息;7.运用资产负债表趋势分析法和结构百分比分析法。补充: 资产负债表解读第一节 资产负债表结构 一、资产负债表的基本结构资产负债表是反映一个公司在某一特定时期财务状况的会计报表。它表明:(1)公司拥有什么(公司资产);(2)公司借了什么(公司负债);(3)公司所有者的财产(所有者权益)。资产负债表反映出最基本的会计恒等式

2、:资产=负债+所有者权益,其所反映的内容如图2-1所示: 图2-1资产、负债、所有者权益关系图第二节 资产负债表重点项目解读资产时资产负债表中的一个基本要素,是企业重要的一项经济资源,是企业进行生产经营的物质基础。企业只有通过把资产很好地运用起来,才能达到其经营目的。一、资产项目解读资产是指企业过去的交易或事项形成的,由企业拥有或控制的,预期会给企业带来经济利益的资源。资产按照其流动性可以分为流动资产和非流动资产。(一)流动资产项目解读(二)非流动资产项目的解读二、负债项目解读负债是指企业过去的交易或者事项形成的、预期会导致经济利益流出企业的现时义务,负债代表了债权人权益。可以看出,负债至少具

3、有以下两个基本特征。首先,负债是基于过去的交易或事项而产生的、由企业承担的现时义务。现时义务是指企业在现行条件下已承担的义务,未来发生的交易或事项形成的义务,不属于现时义务,不应当确认为负债。其次,负债的清偿预期会导致经济利益流出企业,即现时义务的履行通常关系到企业放弃含有经济利益的资产,以满足对方要求。(一)流动负债项目的解读与分析(二)非流动负债项目的解读与分析非流动负债是指流动负债以外的负债,主要用于企业生产经营的投资建设,满足企业扩大再生产的需要,因而具有债务金额大、偿还期限长,分期偿还的特征。三、权益项目解读所有者权益实质上是指所有者在企业资产中享有的经济利益,其金额为资产减去负债后

4、的余额,即所有者权益是一种剩余权益。对所有者权益项目进行分析时可结合企业的另一张基本会计报表所有者权益(股东权益)变动表进行。(一)资产负债表中重点权益项目1实收资本(股本)和资本公积解读资本公积项目应注意以下问题:(1)了解资本公积的性质。了解资本公积与实收资本(或股本)、留存收益的区别有助于深刻理解资本公积的性质。资本公积与实收资本(或股本)的区别主要表现在:从来源和性质看,实收资本(或股本)是指投资者按照企业章程或合同、协议的约定实际投入企业,并依法进行注册的资本,它体现了企业所有者对企业的基本产权关系;资本公积是投资者的出资中超出其在注册资本中所占份额的部分,以及直接计入所有者权益的利

5、得和损失,它不直接表明所有者对企业的基本产权关系;从用途看,实收资本(或股本)的构成比例是确定所有者参与企业财务经营决策的基础,也是企业进行利润分配(或股利分配)的依据,同时还是企业清算时确定所有者对净资产的要求权的依据;资本公积的用途主要是用来转增资本(或股本),资本公积不体现各所有者的占有比例,也不能作为所有者参与企业财务经营决策或进行利润分配(或股利分配)的依据。资本公积与留存收益的区别体现在,留存收益是企业从历年实现的利润中提取或形成的留存于企业的内部积累,来源于企业生产经营活动实现的利润。资本公积的来源不是企业实现的利润,而主要来自资本溢价(或股本溢价)等。(2)资本公积项目来源的可

6、靠性。由于资本公积是所有者权益的有机组成部分,而且它通常会直接导致企业净资产的增加,因此,应特别注意企业是否存在通过资本公积项目来改善财务状况的情况。2留存收益留存收益是指企业从历年实现的利润中提取或形成的留存于企业的内部积累,主要包括计提的盈余公积和未分配利润。留存收益是留存在企业的一部分净利润,一方面可以满足企业维持或扩大再生产经营活动的资金需要,保持或提高企业的获利能力;另一方面可以保证企业有足够的资金用于偿还债务,保护债权人的权益。所以,留存收益增加,将有利于资本的保全、增强企业实力、降低筹资风险、缓解财务压力。留存收益的增减变化及变动金额的多少,取决于企业的盈亏状况和企业的利润分配政

7、策。对留存收益分析的主要内容是:了解留存收益的变动总额、变动原因和变动趋势;分析留存收益的组成项目,评价其变动的合理性。所有者权益变动表解读1列示项目所有者权益变动表至少应单独列示下列项目:净利润、直接计入所有者权益的利得和损失、会计政策变更和差错更正累计影响额、所有者投入资本和向所有者分配利润、提取的盈余公积、实收资本或股本(以及资本公积、盈余公积、未分配利润)的期初、期末余额以及本期调节情况。2所有者权益变动表重点内容解读(1)所有者权益项目的总规模。所有者权的总额反映了企业净资产的实力,通过其趋势变动可以很好地反映企业投资人投入资本保值增值的信息。(2)所有者权益项目结构变动。所有者权益

8、项目结构的变动需要分析变动的原因、变动的合法合理性以及各个项目对企业全面收益的贡献,满足报表使用人多方面的需要。 (3)会计政策和会计差错变更的影响。主要分析企业会计政策和会计差错变更是否合乎企业经济业务的本质、企业是否给出合理的解释,讨论变更的累计影响对报表分析会产生怎样和多大的影响。第三节 资产负债表的整体分析资产负债表整体分析的目的是准确理解报表数据本身的含义,获得对企业财务状况整体上的认识,为进一步深入分析奠定基础。一、资产负债表结构分析资产负债表结构分析通常采用的方法是将企业的资产负债表转化为结构百分比形式的资产负债表,分析企业财务状况和财务风险。所谓的结构百分比资产负。例2-1:G

9、L公司主营业务为家电生产和销售,根据该公司20*3年和20*4年的资产负债表(参见本书附录)编制结构百分比资产负债表(如表2-6所示),本表以每年的总资产为100%,按照各项目占总资产的百分比编制,在此基础上进行资产负债表整体结构分析。在进行报表分析之前我们首先需要对该企业基本情况进行初步了解。1GL公司基本情况(1)所处行业。从公司的年报相关信息我们可以知道GL主要从事空调的生产和销售业务,兼营其他家电业务,公司近年来保持稳定的发展态势,处于行业龙头地位。(2)信息披露情况。今年来公司按照有关管理部门的要求,在指定的媒体刊登其年度和半年年报,内容包含了母公司个别报表和集团合并报表。(3)审计

10、报告情况。历年来公司审计师针对公司财务报表的审计报告均为无保留意见的审计报告。(4)其他情况。公司为集体所有制企业,受地方国资委管理。企业的管理层稳定,在每年的董事会报告中都会对企业的经营情况进行描述,而且还会对一些主要指标的变化作出说明。表2-6 GL公司20*2年、20*3年、20*4年结构百分比资产负债表项目20*2年20*3年20*4年流动资产:货币资金16.170%11.995%44.449% 交易性金融资产0.000%0.000%0.005%应收票据29.006%43.440%21.029%应收账款3.502%1.850%1.775%预付款项4.649%2.934%2.888%应收

11、利息0.000%0.057%0.158%其他应收款0.626%0.209%0.307%买入返售金融资产0.000%0.000%0.680%存货28.285%15.671%11.301%一年内到期的非流动资产0.000%0.000%0.000%其他流动资产0.000%0.000%0.098%流动资产合计:82.237%76.157%82.691%非流动资产:发放贷款及垫款1.196%4.745%3.233%可供出售金融资产0.000%0.000%1.470%长期股权投资0.004%0.003%0.014%投资性房地产0.025%0.262%0.221%固定资产10.591%14.081%8.94

12、3%在建工程2.116%0.878%0.410%固定资产清理0.001%0.004%0.002%无形资产1.713%1.471%0.980%长期待摊费用0.034%0.028%0.006%递延所得税资产2.085%2.371%2.030%非流动资产合计17.763%23.843%17.309%资 产 总 计100.000%100.000%100.000%流动负债:短期借款0.000%0.027%1.866%吸收存款及同业存放3.641%0.896%2.731%拆入资金0.000%0.000%0.776%应付票据7.401%8.457%16.288%应付账款34.842%27.623%22.60

13、8%预收款项18.055%19.071%17.217%卖出回购金融资产款0.000%0.000%0.485%应付职工薪酬1.263%1.098%1.176%应交税费1.867%1.710%2.200%应付利息0.000%0.001%0.021%应付股利0.035%0.019%0.001%其他应付款1.459%2.520%1.759%一年内到期的非流动负债0.000%0.000%0.000%其他流动负债8.489%13.680%12.124%流动负债合计77.052%75.104%79.253%非流动负债:预计负债0.000%0.000%0.000%递延所得税负债0.010%0.011%0.05

14、7%其他非流动负债0.000%0.049%0.017%非流动负债合计0.010%0.060%0.074%负债合计77.062%75.164%79.327%所有者(股东)权益:实收资本(股本)3.268%4.098%3.646%资本公积4.66%2.55%0.36%减:库存股盈余公积7.07%6.43%5.14%一般风险准备0.009%0.010%0.007%未分配利润7.766%11.836%11.454%外币报表折算差额0.170%-0.086%0.067%所有者(股东)权益合计22.938%24.836%20.673%负债和所有者(股东)权益总计100.000%100.000%100.00

15、0%2GL公司资产负债表的结构分析(1)流动资产的结构变动分析。(2)非流动资产分析(3)对公司融资状况的分析。二、资产负债表趋势分析资产负债表趋势分析有时也被称为资产负债表横向结构分析,是指资产负债表的每一个项目以某一期数据为基期数据,以本期或多期数据与其进行比较编制出的资产负债表。资产负债表趋势分析是为了观察企业财务状况和资金筹集的发展趋势,对企业的未来的财务状况作一个整体判断。例2-2仍然以GL公司为例,分析该公司20*3年和20*4年的资产负债表并进行对比(如表2-7所示),进行公司资产负债表趋势分析。表2-7 GL公司20*3年、20*4年资产负债表对比表 单位:万元项目20*3年2

16、0*4年增减金额增减百分比流动资产:货币资金366,629.86 2,290,484.29 1,923,854.43 524.74% 交易性金融资产0.00 237.11 237.11 -应收票据1,327,742.90 1,083,655.13 -244,087.77 -18.38%应收账款56,550.15 91,452.60 34,902.44 61.72%预付款项89,676.90 148,844.45 59,167.56 65.98%应收利息1,732.90 8,120.13 6,387.23 368.59%其他应收款6,380.79 15,809.82 9,429.03 147.7

17、7%买入返售金融资产0.00 35,052.42 35,052.42 -存货478,987.58 582,364.43 103,376.85 21.58%其他流动资产6.37 5,061.17 5,054.80 79387.63%流动资产合计:2,327,707.45 4,261,081.55 1,933,374.11 83.06%非流动资产:发放贷款及垫款145,019.76 166,610.20 21,590.44 14.89%可供出售金融资产0.00 75,740.06 75,740.06 -长期股权投资104.97 701.60 596.63 568.36%投资性房地产8,002.90

18、 11,413.13 3,410.23 42.61%固定资产430,378.40 460,843.66 30,465.26 7.08%在建工程26,839.97 21,112.39 -5,727.58 -21.34%固定资产清理118.48 100.01 -18.47 -15.59%无形资产44,956.59 50,485.77 5,529.18 12.30%长期待摊费用868.15 328.02 -540.13 -62.22%递延所得税资产72,475.22 104,608.68 32,133.46 44.34%非流动资产合计728,764.45 891,943.51 163,179.06

19、22.39%资 产 总 计3,056,471.89 5,153,025.07 2,096,553.17 68.59%流动负债:短期借款840.16 96,163.29 95,323.14 11345.88%吸收存款及同业存放27,400.39 140,703.61 113,303.22 413.51%拆入资金0.00 40,000.00 40,000.00 -应付票据258,480.79 839,333.76 580,852.97 224.72%应付账款844,298.16 1,165,013.23 320,715.07 37.99%预收款项582,910.84 887,194.68 304,

20、283.83 52.20%卖出回购金融资产款0.00 25,000.00 25,000.00 -应付职工薪酬33,558.15 60,600.71 27,042.56 80.58%应交税费52,263.46 113,378.69 61,115.23 116.94%应付利息26.85 1,095.44 1,068.59 3980.24%应付股利589.64 70.79 -518.85 -87.99%其他应付款77,038.19 90,633.83 13,595.64 17.65%其他流动负债418,118.44 624,736.38 206,617.94 49.42%流动负债合计2,295,52

21、5.06 4,083,924.40 1,788,399.34 77.91%非流动负债:递延所得税负债346.58 2,962.14 2,615.57 754.68%其他非流动负债1,495.40 870.00 -625.40 -41.82%非流动负债合计1,841.98 3,832.14 1,990.17 108.04%负债合计2,297,367.04 4,087,756.54 1,790,389.51 77.93%所有者(股东)权益:实收资本(股本)125,239.50 187,859.25 62,619.75 50.00%资本公积77,932.5718,347.05-59,585.52 -

22、76.46%盈余公积196,504.03265,069.1168,565.08 34.89%一般风险准备292.30 340.28 47.98 16.41%未分配利润361,756.21 590,221.56 228,465.35 63.15%外币报表折算差额-2,619.75 3,431.28 6,051.03 -230.98%所有者(股东)权益合计759,104.86 1,065,268.53 306,163.67 40.33%负债和所有者(股东)权益总计3,056,471.89 5,153,025.07 2,096,553.17 68.59% 通过对GL公司资产负债表的趋势分析,我们可以

23、看到公司20*3-20*4年的财务状况发生了比较大的变化,主要表现在:(1)公司资产总额(2)该公司流动资产(3)企业总资产增长的资金来源(4)股东权益的变动三、资产负债表同业分析一般而言资产负债表的同业分析不能简单地将一个公司的资产负债表和同行业另一个企业的资产负债表直接比较,这是因为两家公司的规模、经营模式、竞争战略等因素的区别使得两个公司资产项目的绝对数字必然会有差异。资产负债表同业分析一般是各项财务指标的同业分析,本书在相关的各章节会介绍,此不赘述。我们在进行资产负债表的同业对比主要是为了揭示企业的竞争优势所在,或者是发现企业需要改进之处,一般主要考虑一下几个方面:(1)盈利模式。企业

24、的资产结构奠定了企业获取利润的基本方式即盈利模式,比如在企业资产负债表中列示的无形资产所占比重明显高于竞争对手,说明企业获利的重要来源是知识资本;而固定资产所占比重明显高于竞争对手,且固定资产水平较高,说明企业是通过资本提高劳动效率获取利润。(2)经营前景。企业资产结构和资产质量可以对比预测企业未来的发展,判断企业的经营前景。(3)融资潜力。通过企业资金来源结构和资产规模的分析,可以研判企业未来融资方向和融资潜力,通过改善资本结构提高企业整体盈利能力。补充: 利润表解读 企业为什么要编制利润表?其格式与构成是怎样的?有什么规律可循?它与企业的经济活动之间存在怎样的联系?通过对利润表的解读,可以

25、获得哪些决策有用的信息?这些都会在本章找到答案。同时,本章还将深入讨论利润表各重要构成项目的涵义及其决策意义,并且告诉你如何对利润表进行结构分析和趋势分析。完成本章学习之后,你将可以:1.叙述利润表的格式与构成 2.阐述利润表与企业基本经济活动的内在联系 3.陈述利润表中经常性损益项目的涵义及其决策意义 4.陈述利润表中非经常性损益项目的涵义及其决策意义5.陈述利润表中综合性损益项目的涵义及其决策意义 6.对利润表进行结构分析和趋势分析 第一节 利润表结构一、利润表的格式与构成 从会计等式“收入-费用利润”和配比原则看,费用发生的根本目的在于取得收入,两者配比以核算具体经营活动的绩效。不同的费

26、用耗费对应着不同的收益,这一原则决定了利润表的列报格式和列报方法。企业的获利能力分析就是建立在利润表格式与构成基础上的。常见的利润表结构主要有单步式和多步式两种。二、利润表与企业基本经济活动的关系通常,企业的基本业务活动根据其发生的频率可以分为两大类:一类是经常性业务,即在企业经营中经常发生的、具有持续性和稳定性、可以预测的业务活动。与经常性业务对应的损益就是经常性损益;另一类是非经常性业务,即在企业经营中不是经常发生的、不具有持续性和稳定性、并难以预测的业务活动。与非经常性业务对应的损益就是非经常性损益。在正常情况下,经常性损益在企业全部收益中所占的比重越高,企业的利润来源就越稳定,经营风险

27、越小、获利能力越强;反之亦然。利润表与企业基本经济活动的关系如表3-2所示。表3-2 利润表与企业基本经济活动的关系 项 目企业的基本业务活动一、营业收入经营活动收入减:营业成本经营活动费用 营业税金及附加经营活动费用 销售费用经营活动费用 管理费用经营活动费用 财务费用筹资活动费用(债权人所得) 资产减值损失非经营活动损失加:公允价值变动收益 非经营活动利润或损失 投资收益 投资活动收益其中:对联营企业和合营企业的投资收益投资活动收益二、营业利润 全部经营活动利润(已扣债权人利息)加:营业外收入非经营活动收益减:营业外支出非经营活动损失三、利润总额 全部活动净利润(未扣除政府所得)减:所得税

28、费用全部活动费用(政府所得)四、净利润 全部活动净利润(所有者所得)五、每股收益:按每股收益准则规定计量的全部活动净利润(一)基本每股收益(二)稀释每股收益六、其他综合收益企业未在损益中确认的各项利得和损失扣除所得税影响后的收益七、综合收益总额考虑其他综合收益后的全部活动收益第二节 利润表重点项目解读将企业的损益划分为经常性损益与非经常性损益的根本目的在于判断各项业务对企业收益的影响程度。经常性损益具有稳定性和可持续性的特点,是企业的核心收益。而非经常性损益则具有偶发性、不稳定性和不可持续性的特点。本节就将对利润表从经常性损益、非经常性损益和综合性损益三个方面进行解读。 一、经常性损益项目二、

29、非经常性损益项目 三、综合性损益项目 第三节 利润表的总括分析利润表显示,企业可以利用多种形式取得收益,因此,对企业的利润表进行获利分析,就可以解决如下几个问题:(1)企业利润赚取呈现怎样的趋势,是什么因素在促进这种趋势的发生;(2)企业通过哪些形式取得利润,这些形式的利润赚取对企业发展而言具有怎样的作用;(3)如何评价这些利润的质量以及影响因素。上述三个方面的分析是以利润表的报表项目和报表附注为依据的,但利润表表内的财务数据是基础。利润表表内项目的排列主要遵循两个原则:(1)收益对企业发展的重要性,这决定了构成利润的各个项目在利润表中的排列顺序;(2)收益内部的配比性,这决定了利润总量中的具

30、体利润结构和状况。按照利润表的上述结构安排原则,要对利润表进行获利能力分析,基本内容包括两个方面:一是进行利润表结构分析;二是进行利润表趋势分析。一、利润表结构分析通过利润表结构分析,可以评价企业收益的不同来源构成、不同业务的盈利水平和获利能力以及对企业总盈利水平的影响方向和影响程度、利润质量。譬如,越是依赖主营业务形成的利润,其利润来源越稳定,资本增值的质量就越高。利润表结构分析可以从水平分析和垂直分析两个方面进行。(一)利润表的水平分析水平分析法又称横向分析法。对利润表进行水平分析的主要依据是企业的利润表和相关附注资料,以营业利润、利润总额、净利润和综合收益总额这四个关键利润指标展开的。分

31、析的目的是在描述企业盈利额上升或下降的基础上分析引起变化的主要原因。分析评价的主要内容有:分析期各项利润较以前期的利润发生了怎样的变化,是上升还是下降,对企业造成了怎样的影响,是积极的还是消极的。总之,通过对利润表的水平分析,从利润的形成角度,可以反映企业各重要利润项目的变动情况,揭示企业在利润形成过程中的管理业绩以及存在的问题。下面,就以GL公司为例,对其利润表进行水平分析。GL公司203年和204年度利润表的水平分析数据如表3-10所示。表3-10 203年度-204年度GL公司利润表水平分析表 单位:万元项 目203年204年差异 金额增减百分比一、营业总收入4,219,972 4,26

32、3,729 43,757 1.04% 其中:营业收入4,203,239 4,245,777 42,538 1.01% 利息收入16,724 17,777 1,053 6.30% 手续费及佣金收入9 175 166 1844.44%二、营业总成本3,986,985 3,967,184 -19,801 -0.50% 其中:营业成本3,373,319 3,195,598 -177,721 -5.27% 利息支出1,220 1,576 356 29.18% 手续费及佣金支出11 20 9 81.82% 营业税金及附加36,264 40,337 4,073 11.23% 销售费用440,262 579,

33、786 139,524 31.69% 管理费用127,136 156,660 29,524 23.22% 财务费用8,500 -9,702 -18,202 -214.14% 资产减值损失273 2,909 2,636 965.57% 加:公允价值变动收益231 231 投资收益942 677 -265 -28.13% 其中:对联营企业和合营企业的投资收益-324 -208 116 -35.80% 汇兑收益-11 0 11 -100.00%三、营业利润233,918 297,453 63,535 27.16% 加:营业外收入8,314 41,754 33,440 402.21% 减:营业外支出1

34、,607 1,179 -428 -26.63% 其中:非流动资产处置损失83 255 172 207.23%四、利润总额240,625 338,028 97,403 40.48% 减:所得税费用41,441 44,861 3,420 8.25%五、净利润199,184 293,167 93,983 47.18%七、其他综合收益-6,203 9,143 15,346 -247.40%八、综合收益总额192,981 302,310 109,329 56.65%根据表3-10 中收益组成项目的变动百分比进行的绝对值增减变动分析,可以清晰地评价收益各形成要素的增减变化情况及对综合收益的影响程度。1综合

35、收益分析 2. 净利润分析3. 利润总额分析4.营业利润分析5. 营业毛利分析6.成本费用分析(1)营业成本分析。(2)费用损失类项目构成变化分析。(二)利润表的垂直分析垂直分析法又称纵向分析法。在水平分析法下,盈利水平变动的绝对值变动百分比分析是从绝对值角度判断影响企业净利润和综合收益变动的具体影响要素,而这些具体影响因素对净利润的影响程度则需要通过盈利水平变动的相对值变动百分比分析来确定,即通过垂直分析法来解决问题。由于在正常情况下,高质量净利润的最主要来源是营业收入或是主营业务收入,因此,相对值变动百分比分析就是将影响净利润和综合收益的具体要素按照与营业收入的比例高低,来确定重点分析对象

36、。这种分析是通过编制共同百分比报表进行的。 垂直分析法可以从两个角度进行分析:一是分析同一年度利润表的结构性数据所表现出来的构成比例的合理程度;二是分析各年度是哪些具体因素导致了企业经营业绩的变化,以及它们各自的影响程度。下面,就以GL公司为例,对其利润表进行垂直分析。GL公司203年和204年度利润表的垂直分析数据如表3-11所示。表3-11 203和204年度GL公司利润表垂直分析表 单位:万元项 目203年204年金额占营业收入的百分比金额占营业收入的百分比一、营业总收入4,219,972 100.00%4,263,729 100.00% 其中:营业收入4,203,239 99.60%4

37、,245,777 99.58% 利息收入16,724 0.40%17,777 0.42% 手续费及佣金收入9 0.00%175 0.00%二、营业总成本3,986,985 94.48%3,967,184 93.04% 其中:营业成本3,373,319 79.94%3,195,598 74.95% 利息支出1,220 0.03%1,576 0.04% 手续费及佣金支出11 0.00%20 0.00% 营业税金及附加36,264 0.86%40,337 0.95% 销售费用440,262 10.43%579,786 13.60% 管理费用127,136 3.01%156,660 3.67% 财务费

38、用8,500 0.20%-9,702 -0.23% 资产减值损失273 0.01%2,909 0.07% 加:公允价值变动收益231 0.01% 投资收益942 0.02%677 0.02% 其中:对联营企业和合营企业的投资收益-324 -0.01%-208 0.00% 汇兑收益-11 0.00%0 0.00%三、营业利润233,918 5.54%297,453 6.98% 加:营业外收入8,314 0.20%41,754 0.98% 减:营业外支出1,607 0.04%1,179 0.03% 其中:非流动资产处置损失83 0.00%255 0.01%四、利润总额240,625 5.70%33

39、8,028 7.93% 减:所得税费用41,441 0.98%44,861 1.05%五、净利润199,184 4.72%293,167 6.88%七、其他综合收益-6,203 -0.15%9,143 0.21%八、综合收益总额192,981 4.57%302,310 7.09%表3-11 显示了GL公司203年度和204年度各项财务成果的构成情况。分析1.204年度营业毛利占营业收入的比重。2.204年度营业利润的比重3.204年度利润总额的比重为4.204年度净利润的比重为6.88%,比203年的4.72%增长了2.16%。从净利润总额的结构增长看,主要原因是受利润总额增加的影响。5.20

40、4年度综合收益总额的比重6.期间费用中的销售费用在占营业收入比重二、利润表趋势分析利润表趋势分析就是对多个会计期间企业的盈利水平及其变动趋势进行分析,可以肯定成绩,发现问题,并总结良好的经营管理经验。下面,就以GL公司为例,对其利润表进行趋势分析。GL公司201-204年度利润表的趋势分析数据如表3-12 所示。表3-12 201-204年度利润表的趋势分析表 单位:万元项 目201年202年203年204年一、营业总收入100%144.33%160.10%161.76% 其中:营业收入100%144.33%159.61%161.23% 利息收入100%135.43%707.15%751.67

41、%二、营业总成本100%143.61%156.17%155.39% 其中:营业成本100%144.56%156.72%148.46% 利息支出100%2312.12%3696.97%4775.74% 手续费及佣金支出100%300.00%1100.00%2000.00% 营业税金及附加100%139.47%159.65%177.59% 销售费用100%147.53%149.33%196.66% 管理费用100%108.37%158.55%195.37% 资产减值损失100%46.85%8.32%88.66%三、营业利润100%166.20%282.78%359.58% 加:营业外收入100%1

42、88.55%246.05%1235.69% 减:营业外支出100%99.10%131.08%96.17%四、利润总额100%168.06%283.51%398.27% 减:所得税费用100%94.83%282.45%305.76%五、净利润100%183.36%283.73%417.60%注:“手续费及佣金收入”201年为0;“财务费用”除了203年为正数外,201、202和204年均为负数;“投资收益”201年为负数;“汇兑收益”201-204年均为负数或0;“其他综合收益”203年为负数;“综合收益总额”只有203、204年有数据。1. 从营业收入方面考察 2. 从成本和费用方面考察 3. 从营业外收支净额和所得税费用方面考察

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。