国债投资分析

国债投资分析

《国债投资分析》由会员分享,可在线阅读,更多相关《国债投资分析(22页珍藏版)》请在装配图网上搜索。

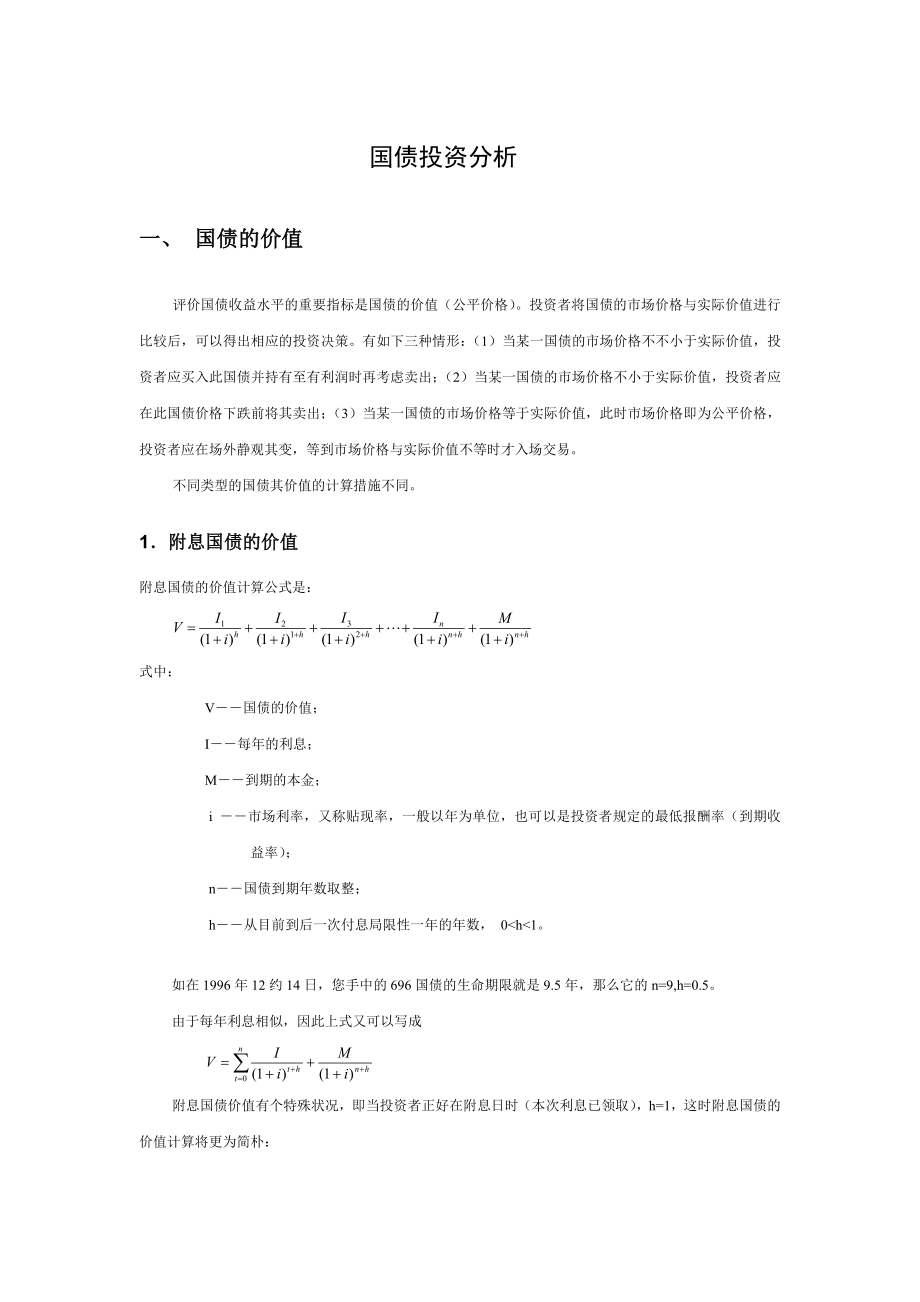

1、国债投资分析一、 国债的价值评价国债收益水平的重要指标是国债的价值(公平价格)。投资者将国债的市场价格与实际价值进行比较后,可以得出相应的投资决策。有如下三种情形:(1)当某一国债的市场价格不不小于实际价值,投资者应买入此国债并持有至有利润时再考虑卖出;(2)当某一国债的市场价格不小于实际价值,投资者应在此国债价格下跌前将其卖出;(3)当某一国债的市场价格等于实际价值,此时市场价格即为公平价格,投资者应在场外静观其变,等到市场价格与实际价值不等时才入场交易。不同类型的国债其价值的计算措施不同。1附息国债的价值附息国债的价值计算公式是:式中:V国债的价值;I每年的利息;M到期的本金;i 市场利率

2、,又称贴现率,一般以年为单位,也可以是投资者规定的最低报酬率(到期收益率); n国债到期年数取整;h从目前到后一次付息局限性一年的年数, 0h10%,投资者用现券买入持有方略,每1口就可以赚到479.5元的纯套利利润。掌握了上述公式,我们就可以从枯燥的价格数字中发现机会,赚取无风险、不要本钱的利润。一般地,被称为合成借出利率,又叫隐含的逆回购利率,相称于投资者以的年利率借出了一笔款子,而这笔款子是以的年利率借到的,一进一出赚到了利差。现券买入持有方略事实上是发明了一种合成贷款。既然现券买入持有方略可以这样“轻松”地赚到钱,市场就会有诸多人不断参与到者项交易中去。她们的套利活动对市场价格立即产生

3、影响,具体表目前:1。套利者大量地从市场上借入资金,使上升;2。套利者大量地买入现券,现券价格上升;3。然后套利者又大量做期货的空头,期货价格下跌。三种价格同步运动,最后当市场上将不存在现券买入持有机会了。因此套利者的存在,把拆借信贷市场、现券市场、期货市场三者紧密地结合起来,资金在各个市场之间畅通无阻地流动,使国债现券价格、期货价格更恰如其分地反映市场利率,这也是西方成熟市场经济国家一般把国债利率定义基准利率,并且国债市场又特别发达的一种重要因素。(2)逆现券买入持有套利既然投资者可以借入钱买国债现券,同步做期货空头,那么她完全可以在某些状况下借入国债现券卖掉它,得到的钱借出去,同步做国债期

4、货的多头。例:1995年1月3日,上海证券交易所92(五年)券的收盘价是128.45元,当天92(五年)券6月份交收期货品种(317)的收盘价是137.27元,182天回购利率是17。假设投资者可以借到国债现券。试为该投资着设计一套套利方案并计算其收益(期货保证金、所有的交易费用均不计,假设回购可以以元为单位交易)。解: 环节1:借入一笔20手的92(五)现券并卖掉,得到128.45201025690元。 环节2:把卖空国债所得的25690元借出R182。 环节3:在期货市场上买入1口317合约。 环节4: 收回R182,参与317交收,得到了20手国债还给借券者。 环节4中投资者收回的R18

5、2本息是:25690(117/2)27873.65元,用于多头交收的资金是:137.27201027454元,两者相差419.65元就是投资者采用逆现券买入持有方略所获的收益。套利方案整个的钞票流量见下表: 交 易 活 动 现 金 流 量199513 199574借入20手92(五)券卖掉 25690元以年利17借出R18225690元在期货市场做1口317品种多头,到期交收137.27201027454元收回R182本息25690(1+17%/2)=27873.65元净钞票流量 0 419.65元投资者的这笔交易可以获利,也取决于如下几种变量的值:市场回购利率、国债现券价格、国债期货价格、国

6、债期货交收时间。净收益回购借出本息期货价格数量 现券价格数量(1借出利率期货交收时间/360)期货价格数量等式不小于零,阐明逆现券买入持有方略可行。我们用字母代入,得式中:目前(t时)T时交收的期货品种价格 目前(t时)现券价格 t到T之间的时间间隔,以年表达 投资者在市场上可借出的期限为n年的借出年利率只要变量之间存在上述公式的关系,逆现券买入持有方略就可以赚钱。逆现券买入持有方略事实上相称于发明了一笔合成借款,然后再在市场上借出去。我们把被称为合成借入利率,又叫隐含的回购利率,只要它高于借出利率,逆现券买入持有方略便可以赚钱。同样地,当市场上存在这样的机会,大量投资者又会不断地加入到逆现券

7、买入持有方略中去,她们的交易活动使得市场价格立即浮现如下变化:1。套利者大量地卖空国债现券,使现券价格下跌;2。套利者大量借出R182,使R182利率下跌;3。许多套利者做期货多头,使期货价格上升。直到最后当,逆现券买入持有机会消失,套利者再寻找另一次机会。(3)基本无套利公式变形我们已经懂得,在任何时间,只要市场价格水平偏离无套利关系时,由于套利者的交易,现券价格、期货价格和市场借入、借出利率会被拉回到均衡位置,使合成借入(借出)利率等于投资者借入(借出)利率。从另一角度而言,期货和现货之间价格平衡关系,等于在没有赚到套利利润时的现券价格加上现券与期货交收日之间的资金利息,即和,用文字表达就

8、是期货价格现货价格利息因此我们也可以用现实期货价格与平衡点期货价格的比较来判断是采用现券买入持有还是逆现券买入持有方略。当现实期货价格过高,可采用现货买入持有套利;当现实期货价格过低,可采用逆现券买入持有套利;当现实期货价格在现货价格与借入、借出利息分别之和的范畴内,就没有套利机会。2跨期套利它是指运用同一国债的不同交割月份期货品种的差价变化来赚取利润的一种套利措施。为了以便起见,我们只讨论没有费用的零息(贴现)国债期货合同。例:1995年1月3日上海证券交易所92(五)券的几种期货品种的收盘价分别如下:3月交收品种(316)131.58元,6月交收品种(317)137.27元,9月交收品种(

9、318)142.25元,12月交收品种(319)148.15元。当天91天回购(R91)收盘价是15,182天回购(R182)收盘价上17。请设计一套跨期套利方略。解:这4个期货品种之间可以产生6对关系,我们选择近期的316与317、316与318之间的两对。316与317之间的年收益率(137.27131.58)/131.5812/317.30%15%316与318之间的年收益率(142.25131.58)/131.5812/616.22%17%假设投资者预期3个月后316品种到期交收时,市场上回购利率同目前同样,那么,她对316、317、318这三个品种就可以有如下两种套利方略:(1)做3

10、16多头,317空头;(2)做316空头,318多头。(1)跨期现券买入持有套利先说第一种方略。投资者应采用的环节是:(1) 做316多头,317空头;(2) 在316到期时借钱参与多头交收;(3) 在317到期时,用316交收到的现券参与空头交收,得到的钱归还借款本息。整个套利方案的钞票流量是: 交 易 活 动 现 金 流 量(每 口)1995.1.3 199546 199574做316多头 0做317空头 0在316交收时借款26316元26316元(1+15%3/12)=27302.85元用借款参与316多头缴款131.5820026316元317到期时参与交收并还款137.27元200

11、27454元净钞票流量 0 0 151.15元每做1口套利的方案(1),就可获得151.15元纯套利利润。这种做近期期货品种多头,远期品种空头的措施称为跨期现券买入持有套利。该投资者在(1995.1.3)和(1995.4.6)时的净钞票流量均为零,只有在时(1995.7.4,317品种交收时)才产生了净钞票流入,此时的净钞票流入就是她的净收益。(2)跨期逆现券买入持有套利再来看第二种方略。投资者应采用的环节是:(4) 做316空头,318多头;(5) 在316到期时借券参与空头交收,得到的钱借出去;(6) 在318到期时,收回借款本息,参与多头交收,得到的券归还给借券人。整个套利方案的钞票流量是: 交 易 活 动 现 金 流 量(每 口)1995.1.3 199546 199574做316空头 0做318多头 0

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

最新文档

- 《认识角》ppt教学讲解课件

- 《从数据谈节水》数据的收集、整理与描述优秀教学ppt课件

- 人员配置-公司组织架构与人员配置计划课件

- 《认识分式》ppt课件

- 《从百草园到三味书屋》第一课时ppt课件

- 公路工程概预算三课件

- 中考物理专题突破-综合能力题教学课件

- 《创新设计》高考英语二轮复习(江苏专用)ppt课件:第二部分-基础语法巧学巧练-专题八-非谓语动词

- 中考物理专题复习课件:滑轮及滑轮组

- CIM安全标识统一规划课件

- 中考物理专题复习教学课件-质量和密度

- 《处理民族关系的原则平等团结共同繁荣》ppt课件

- 中考物理专题复习之物理实验和探究题复习指导教学课件

- 《十二人人都会有挫折》初中心理健康教育闽教版《中学生心理健康》七级课件

- Cisco无线网络-安全-Brief课件