资产负债表财务分析案例

资产负债表财务分析案例

《资产负债表财务分析案例》由会员分享,可在线阅读,更多相关《资产负债表财务分析案例(6页珍藏版)》请在装配图网上搜索。

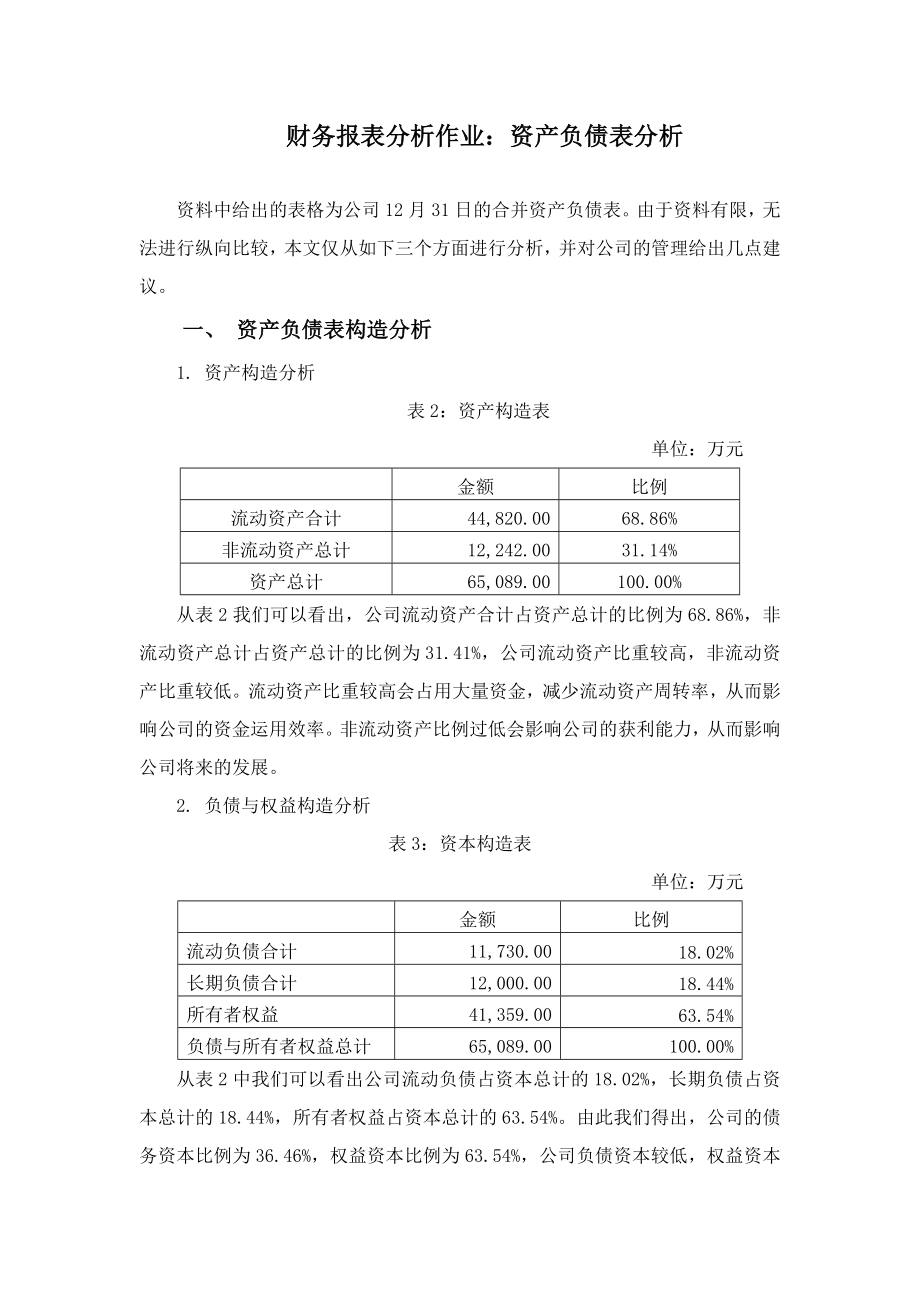

1、财务报表分析作业:资产负债表分析资料中给出的表格为公司12月31日的合并资产负债表。由于资料有限,无法进行纵向比较,本文仅从如下三个方面进行分析,并对公司的管理给出几点建议。一、 资产负债表构造分析1. 资产构造分析表2:资产构造表单位:万元 金额比例流动资产合计44,820.0068.86%非流动资产总计12,242.0031.14%资产总计 65,089.00 100.00%从表2我们可以看出,公司流动资产合计占资产总计的比例为68.86%,非流动资产总计占资产总计的比例为31.41%,公司流动资产比重较高,非流动资产比重较低。流动资产比重较高会占用大量资金,减少流动资产周转率,从而影响公

2、司的资金运用效率。非流动资产比例过低会影响公司的获利能力,从而影响公司将来的发展。2. 负债与权益构造分析表3:资本构造表单位:万元 金额比例流动负债合计 11,730.00 18.02%长期负债合计 12,000.00 18.44%所有者权益 41,359.00 63.54%负债与所有者权益总计 65,089.00 100.00%从表2中我们可以看出公司流动负债占资本总计的18.02%,长期负债占资本总计的18.44%,所有者权益占资本总计的63.54%。由此我们得出,公司的债务资本比例为36.46%,权益资本比例为63.54%,公司负债资本较低,权益资本较高。低负债资本、高权益资本可以减少

3、公司财务风险,减少公司发生债务危机的比率,但是会增长公司资本成本,不能有效发挥债务资本的财务杠杆效益。3. 资产与负债匹配分析表3:资产与负债匹配构造图 流动资产临时性占用流动资产流动负债非流动负债永久性占用流动资产所有者权益非流动资产通过公司资产与负债匹配构造图我们可以看出,公司资产与负债的匹配方式为稳健型的匹配构造,在这一构造形式中,公司长期资产的资金需要依托长期资金来解决,短期资产的资金需要则使用长期资金和短期资金共同解决(见表3)。在稳健型的匹配构造下,公司融资风险相对较小,融资成本较高,因此股东的收益水平也就不高。二、 资产构成要素分析公司总资产为65089万元,其中流动性资产为44

4、820万元,占资产总额的比例为68.86%;非流动资产为20269万元,占据的资产份额为31.14%。通过对公司资产各要素的数据仔细分析可以发现,公司的资产构成要素存在如下问题:1. 钞票金额较大公司货币资金的金额为8437万元,占资产总额的12.96%。这个表白公司的货币资金持有规模偏大。过高的货币资金持有量会挥霍公司的投资机会,增长公司的筹资资本、公司持有钞票的机会成本和管理成本。2. 应收账款、坏账准备比例较高公司应收账款为5424万元,占资产总额的8.33%。应收账款高于应付账款数倍,所有应收款也高于所有应付款的数倍,表白其对外融资(短期借款)获得的资金完全被外部占用。此外,公司的坏账

5、准备为1425万元,坏账准备占应收账款的比例为26.27%,坏账损失比例相称高,这阐明公司应收账款的管理工作已经浮现了问题,公司的信用政策也许过于宽松。3. 存货比率较大公司的存货净值为31183万元,占流动资产合计的比率为69.57%,占资产总计的比率万为47.91%,存货项目在资产中所占比重较大。过多的存货会带来一系列不利的影响。一方面,一次性大量采购存货商品不仅会增长公司保管、整顿费用,还会增长存货损耗、丢失、被盗的危险;另一方面,大量存货会占用过多资金,导致公司资金周转困难,增长利息,减少资金使用效率;再次,现代市场经济中,新材料、新产品层出不穷,更新换代非常迅速,拥有大量存货不便应对

6、复杂多变的市场。4. 固定资产比率较低公司涉及在建工程在内的固定资产合计为10471万元,占资产总计的比例为16.09%。公司的固定资产比重与行业特性有关,但一般觉得,工业公司固定资产比重为40%,商业公司固定资产比重为30%较为合适,公司固定资产比重过低。表4:固定资产构造表单位:万元 金额比例固定资产原值29,393.00 100.00%减去:固定资产折旧13,721.00 46.68%固定资产净值15,672.0053.32%减去:固定资产减值6,875.0023.39%固定资产净额 8,797.0029.93%在进一步分析固定资产构成(见表4),我们可以得到如下两个结论:第一,公司固定

7、资产折旧限度较高。公司固定资产折旧总计为13721万元,占固定资产原值的比例为46.68%,折旧金额较大,这阐明公司固定资产老化较为严重。第二,公司固定资产减值较高。公司固定资产减值金额为15672万元,占公司固定资产原值的比例为23.39%,占固定资产净值比例为43.87%,这阐明公司既有固定资产的公允价值或现值较低,固定资产已经落后,需要更新换代。在建工程在一定限度上可以反映公司固定资产更新换代的力度,公司在建工程价值为1674万元,仅占固定资产净额的19.03%,固定资产净值的10.68%,固定资产原值的5.70%,固定资产更新力度较小。三、 偿债能力分析(一) 短期偿债能力分析1. 流

8、动比率=流动资产/流动负债*100%=44820/11730*100%=382%根据西方公司的长期经验,一般觉得200%的比率较为合适,公司流动比率过高。一般状况下,流动比率越高,反映公司短期偿债能力越强,但是流动比率过高则表白公司流动资产占用较多,会影响公司的资金运用效率,进而减少公司的获利能力。从表1中我们可以看出,公司的流动资产中很大比例的存货,占到了流动资产的69.57%。除了存在大额订单的状况下,过多存货往往是由于产销不平衡,存货积压导致的,这种状况下的存货变现能力不强,因此虽然公司的流动比率较高,但并不一定就代表较高的偿债能力。2. 速动比率=(流动资产合计-存货净额)/流动负债*

9、100%=(44820-31183)/11730*100%=116%西方老式经验觉得,速动比率为100%时是安全边际,公司速动比率较高。速动比例较高阐明公司不用动用存货,仅仅依托速动资产就能归还债务,归还流动负债的能力较强,但过高的速动比率也会导致资金的闲置,影响公司的赚钱能力。3. 钞票比率=货币资金/流动负债*100%=8437/11730*100%=72%一般状况下,钞票比率达到20%左右,公司直接偿付流动负债的能力就不会有太大问题,因此公司72%的钞票比率较高。钞票比率越高,表白公司的直接偿付能力越强,信用也就越可靠。但是由于钞票是公司收益率最低的资产,钞票比率过高将会影响公司的赚钱能

10、力。(二) 长期偿债能力分析1. 资产负债率=负责总额/资产总额*100%=23730/65089*100%=36.46%一般觉得,资产负债率在40%-60%之间较为合适,公司资产负债率较低,这阐明公司的负债比重较低。负债比重较低,一方面阐明公司资金中来自债权人的部分较小,公司还本付息的压力较小,财务状况较为稳定;另一方面也阐明公司对前程信心局限性,运用债权人资本进行活动的能力较差。2. 产权比率=负债总额/所有者权益*100%=23730/41359*100%=57.38%一般觉得公司产权比率为100%最为合适,如果觉得资产负债率应当在40%-60%之间,则意味着产权比率应当在0.7-1.5

11、之间,公司的产权比率较低。较低的产权比率表白公司采用了低风险、低报酬的资本构造,债权人的利益受保护限度较高,公司财务风险较小。但是过低的产权比率也意味着公司不能充足发挥负债带来的财务杠杆作用。四、 管理建议1. 减少货币资金比例货币资金拥有量过多会减少公司资金运用效率,增长公司成本。因此公司应当在注意根据自身需求,拟定一种最佳货币资金持有量,以合理调度货币资金余缺,避免货币资金持有量的不合适给公司导致的不良后果。2. 加强应收账款管理,减少坏账损失公司应收账款管理不利,在导致应收款项过高的同步,还会使坏账损失的大量增长,减少应收账款质量。从上面的分析中我们可以看出,公司的坏帐准备占应收账款的比

12、例很高,公司的应收账款管理工作已经浮现了问题。公司在应当加强应收账款管理。加强应收账款的管理一方面要建立起科学的信用政策,树立起公司的赊销门槛。也就是说要通过对客户进行信用评估,将客户分为不同的信用级别,相应的级别予以不同的信用额度。另一方面,公司应收账款管理还应做好应收账款的平常监控工作。通过对各项债权进行账龄分析,为公司制定或者调节信用政策、组织催账工作以及估计坏账损失提供根据。3. 加强存货管理,减少流动资产比例流动资产过多将会占用大量资金,减少公司资金运用效率,因此公司在应当尽量减少流动资产的比重。从上面分析中我们看出,流动资产中很大一部分是存货项目,占到了流动资产的69.57%,过多

13、的存货增大了流动资产比重。存货是公司收益形成的直接基本或直接来源,保持适量的存货是公司维持生产经营活动所必需的条件。但是存货过多将会占用大量资金,产生大量储存、管理费用,因此,公司应当尽量的采用多种管理手段来减少存货规模,减少资金占用和仓储费用,减少市场变化也许带来的风险。4. 加快固定资产更新换代固定资产是决定公司生产能力的重要因素之一,为了满足市场对公司产品的规定,提高公司的市场竞争力,公司必须不断更新固定资产,增长必要的固定资产投资,以便用先进的技术装备公司,为提高产品质量和劳动生产率发明条件。从上面的分析中可以看到,我司的固定资产占总资产的比例较低,固定资产折旧严重,并且已经老化,需要更新换代,但是公司对固定资产的更新限度远远局限性。因此,公司在后来年度应当加快固定资产的构建,通过更新换代保证公司将来的生产能力。5. 提高负债比率,合理运用财务杠杆利益与权益资本相比,债务资本成本较低,又可以给公司带来财务杠杆利益。因此虽然债务资本具有一定风险,但是公司还是应当适度的拥有债务资本,以减少总的资本成本,获得财务杠杆利益。因此公司应当适度增长债务资本,提高负债比率,从而获得较低的资本成本,充足运用财务杠杆利益。

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

![监理工程师《建设工程合同管理》考试试题强化卷及答案[3]](/Images/s.gif)