注会(CPA) 财务管理 公式汇总()

注会(CPA) 财务管理 公式汇总()

《注会(CPA) 财务管理 公式汇总()》由会员分享,可在线阅读,更多相关《注会(CPA) 财务管理 公式汇总()(34页珍藏版)》请在装配图网上搜索。

1、芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅

2、肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿

3、芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆

4、膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀

5、羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄

6、芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿

7、肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃

8、节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇

9、膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁

10、莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈

11、膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃

12、聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇

13、节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁

14、膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅

15、莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀

16、膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇

17、肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁

18、芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅

19、肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿

20、莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄

21、腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈

22、肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂

23、芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿

24、肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄

25、荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈

26、膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂

27、羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿肈芈袇螁莆芈薇羇节莇虿螀膈莆螁羅肄莅蒁螈肀莄蚃肄荿莃螅袆

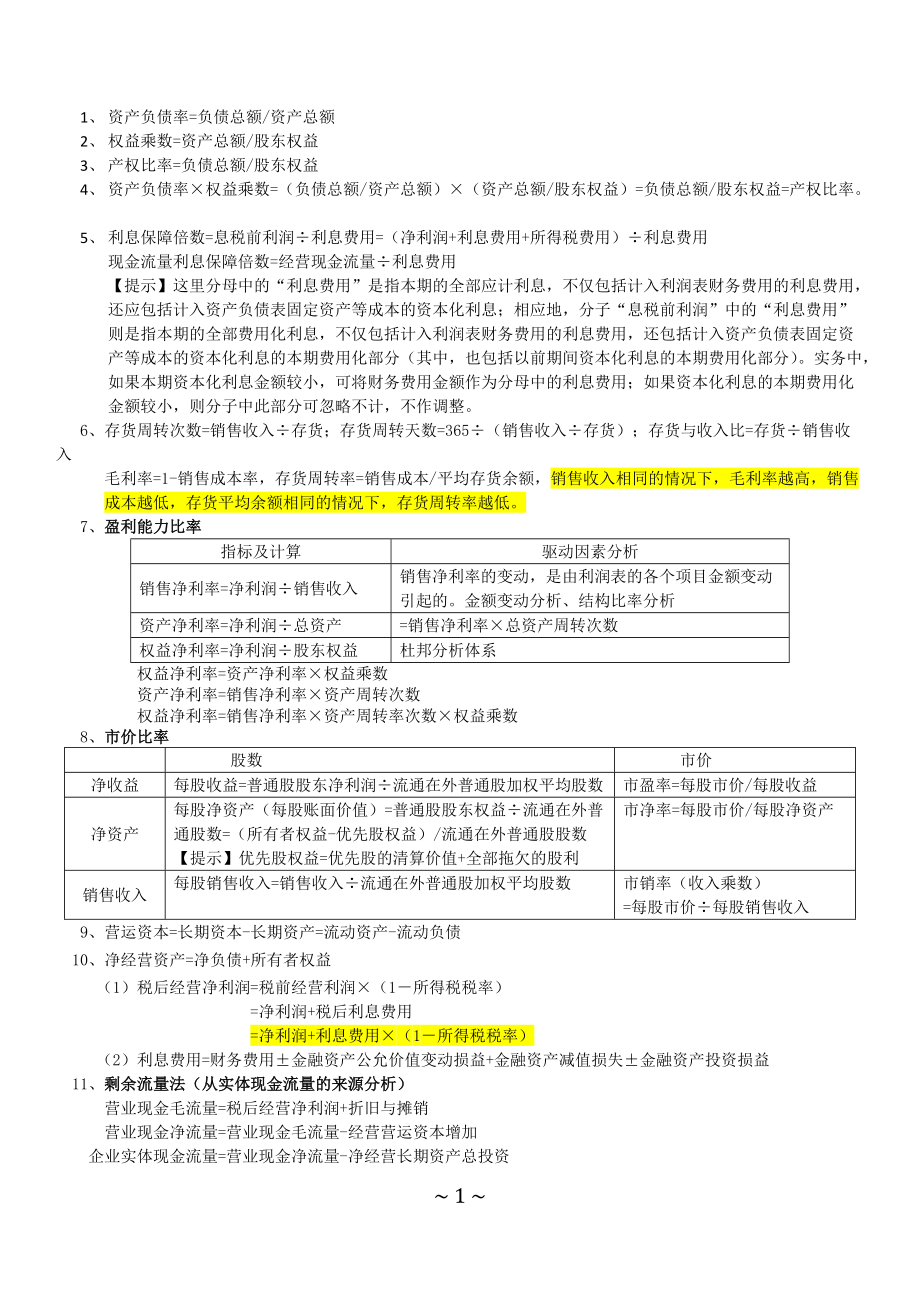

28、芅莂袈肂膁莂薇袅肇莁蚀肀羃蒀螂袃节葿蒂肈膈蒈薄袁膄蒇螆膇肀蒆衿罿莈蒆薈螂芄蒅蚁羈膀蒄螃螁肆薃蒃羆羂薂薅蝿芁薁螇羄芇薁衿袇膃薀蕿肃聿蕿蚁袅莇薈螄肁芃蚇袆袄腿蚆薆聿肅芃蚈袂羁节袀肈莀芁薀羀芆芀蚂膆膂艿螅罿 1、 资产负债率=负债总额/资产总额2、 权益乘数=资产总额/股东权益3、 产权比率=负债总额/股东权益4、 资产负债率权益乘数=(负债总额/资产总额)(资产总额/股东权益)=负债总额/股东权益=产权比率。5、 利息保障倍数=息税前利润利息费用=(净利润+利息费用+所得税费用)利息费用现金流量利息保障倍数=经营现金流量利息费用【提示】这里分母中的“利息费用”是指本期的全部应计利息,不仅包括计入利

29、润表财务费用的利息费用,还应包括计入资产负债表固定资产等成本的资本化利息;相应地,分子“息税前利润”中的“利息费用”则是指本期的全部费用化利息,不仅包括计入利润表财务费用的利息费用,还包括计入资产负债表固定资产等成本的资本化利息的本期费用化部分(其中,也包括以前期间资本化利息的本期费用化部分)。实务中,如果本期资本化利息金额较小,可将财务费用金额作为分母中的利息费用;如果资本化利息的本期费用化金额较小,则分子中此部分可忽略不计,不作调整。6、存货周转次数=销售收入存货;存货周转天数=365(销售收入存货);存货与收入比=存货销售收入 毛利率=1-销售成本率,存货周转率=销售成本/平均存货余额,

30、销售收入相同的情况下,毛利率越高,销售成本越低,存货平均余额相同的情况下,存货周转率越低。7、盈利能力比率指标及计算驱动因素分析销售净利率=净利润销售收入销售净利率的变动,是由利润表的各个项目金额变动引起的。金额变动分析、结构比率分析资产净利率=净利润总资产=销售净利率总资产周转次数权益净利率=净利润股东权益杜邦分析体系权益净利率=资产净利率权益乘数 资产净利率=销售净利率资产周转次数 权益净利率=销售净利率资产周转率次数权益乘数8、市价比率股数市价净收益每股收益=普通股股东净利润流通在外普通股加权平均股数市盈率=每股市价/每股收益净资产每股净资产(每股账面价值)=普通股股东权益流通在外普通股

31、数=(所有者权益-优先股权益)/流通在外普通股股数【提示】优先股权益=优先股的清算价值+全部拖欠的股利市净率=每股市价/每股净资产销售收入每股销售收入=销售收入流通在外普通股加权平均股数市销率(收入乘数)=每股市价每股销售收入9、营运资本=长期资本-长期资产=流动资产-流动负债10、净经营资产=净负债+所有者权益(1)税后经营净利润=税前经营利润(1所得税税率) =净利润+税后利息费用 =净利润+利息费用(1所得税税率)(2)利息费用=财务费用金融资产公允价值变动损益+金融资产减值损失金融资产投资损益11、剩余流量法(从实体现金流量的来源分析)营业现金毛流量=税后经营净利润+折旧与摊销 营业现

32、金净流量=营业现金毛流量-经营营运资本增加企业实体现金流量=营业现金净流量-净经营长期资产总投资企业实体现金流量=税后经营净利润+折旧与摊销-经营营运资本增加-净经营性长期资产总投资=税后经营净利润+折旧与摊销-经营营运资本增加-(净经营性长期资产增加+折旧与摊销)=税后经营净利润-经营营运资本增加-净经营性长期资产增加=税后经营净利润-净经营资产的增加【提示】(1)税后经营净利润=净利润+税后利息费用;(2)经营营运资本增加=本年经营营运资本-上年经营营运资本;(3)净经营长期资产总投资(经营资本支出)=净经营性长期资产增加+折旧与摊销12、融资现金流量法(从实体现金流量的去向分析) 实体现

33、金流量=股权现金流量+债务现金流量其中:股权现金流量=股利-股权资本净增加=股利-股票发行(或+股票回购)债务现金流量=税后利息-新借债务本金(或+偿还债务本金)=税后利息-净债务增加 13、杠杆贡献率=(净经营资产利润率-税后利息率)净财务杠杆=(税后经营净利率净经营资产周转次数-税后利息率)净负债/股东权益14、预计需从外部增加的资金=增加的经营资产-增加的经营负债-可以动用的金融资产-留存收益增加 =增加的销售收入经营资产销售百分比-增加销售收入经营负债销售百分比-可以动用的金融资产- 预计销售额计划销售净利率(1-股利支付率)第三章1、外部融资销售增长比=外部融资/销售收入增长额公式推

34、导:利用增加额法的公式两边均除以新增收入得到:(1)若可动用金融资产为0:外部融资销售增长比=经营资产销售百分比-经营负债销售百分比- (1+销售增长率)销售增长率计划销售净利率(1-股利支付率)(2)若存在可供动用金融资产:外部融资额占销售额增长的百分比=经营资产的销售百分比-经营负债的销售百分比-可动用金融资产/(基期收入销售增长率)-(1+销售增长率)/销售增长率 计划销售净利率(1-股利支付率)2、注意的问题:公式中的增长率指销售收入增长率。若存在通货膨胀: 基期销售收入=单价销量=P0Q0预计销售收入=P0(1+通货膨胀率)Q0(1+销量增长率)销售增长率=(1+通货膨胀率)(1+销

35、量增长率)-13、1.计算依据:根据增加额的计算公式。外部融资需求=增加的销售收入经营资产销售百分比-增加销售收入经营负债销售百分比-可以动用的金融资产-预计销售额计划销售净利率(1-股利支付率) 2.外部融资需求的影响因素:(1)经营资产占销售收入的比(同向)(2)经营负债占销售收入的比(反向)(3)销售增长(4)销售净利率(在股利支付率小于1的情况下,反向)(5)股利支付率(在销售净利率大于0 的情况下,同向)(6)可动用金融资产(反向)4、内含增长率:外部融资为零时的销售增长率。计算方法:根据外部融资增长比的公式,令外部融资额占销售增长百分比为0,求销售增长率即可。(1)若金融资产为0:

36、0=经营资产的销售百分比-经营负债的销售百分比-(1+销售增长率)/销售增长率预计销售净利率(1-预计股利支付率)(2)若存在可供动用金融资产:0=经营资产的销售百分比-经营负债的销售百分比-可供动用金融资产/(基期收入销售增长率)-(1+销售增长率)/销售增长率 预计销售净利率(1-预计股利支付率) 结论:预计销售增长率=内含增长率,外部融资=0预计销售增长率内含增长率,外部融资0(追加外部资金)预计销售增长率内含增长率,外部融资报价利率3、利用数理统计指标(方差、标准差、变化系数)指标计算公式结论若已知未来收益率发生的概率时若已知收益率的历史数据时预期值(期望值、均值)=反映预计收益的平均

37、化,不能直接用来衡量风险。方差(1)样本方差=(2)总体方差=当预期值相同时,方差越大,风险越大。标准差(1)样本标准差=(2)总体标准差=当预期值相同时,标准差越大,风险越大。变化系数变化系数=标准差/预期值变化系数是从相对角度观察的差异和离散程度。变化系数衡量风险不受预期值是否相同的影响。4、投资组合的风险和报酬(一)证券组合的预期报酬率各种证券预期报酬率的加权平均数。rp=(二)投资组合的风险计量1.基本公式其中:m是组合内证券种类总数;Aj是第j种证券在投资总额中的比例;Ak是第k种证券在投资总额中的比例;jk是第j种证券与第k种证券报酬率的协方差。jk=rjkjk,rjk是第j种证券

38、与第k种证券报酬率之间的预期相关系数,j是第j种证券的标准差,k是第k种证券的标准差。(1)协方差的含义与确定jk=rjkjk(2)相关系数的确定计算公式r= 相关系数与协方差间的关系相关系数rjk=协方差/两个资产标准差的乘积=jk/jk【提示1】相关系数介于区间1,1内。当相关系数为-1,表示完全负相关,表明两项资产的收益率变化方向和变化幅度完全相反。当相关系数为+1时,表示完全正相关,表明两项资产的收益率变化方向和变化幅度完全相同。当相关系数为0表示不相关。【提示2】相关系数的正负与协方差的正负相同。相关系数为正值,表示两种资产收益率呈同方向变化,组合抵消的风险较少;负值则意味着反方向变

39、化,抵消的风险较多。2.两种证券投资组合的风险衡量3.三种组合4.有效集机会集需注意的结论有效集含义:有效集或有效边界,它位于机会集的顶部,从最小方差组合点起到最高预期报酬率点止。理解:有效资产组合曲线是一个由特定投资组合构成的集合。集合内的投资组合在既定的风险水平上,期望报酬率是最高的,或者说在既定的期望报酬率下,风险是最低的。投资者绝不应该把所有资金投资于有效资产组合曲线以下的投资组合。无效集三种情况:相同的标准差和较低的期望报酬率;相同的期望报酬率和较高的标准差;较低报酬率和较高的标准差。5. 相关系数与机会集的关系6. 资本市场线含义如果存在无风险证券,新的有效边界是经过无风险利率并和

40、机会集相切的直线,该直线称为资本市场线。理解存在无风险投资机会时的有效集。存在无风险投资机会时的组合报酬率和风险的计算公式:总期望报酬率=Q(风险组合的期望报酬率)+(1-Q)(无风险利率)总标准差=Q风险组合的标准差其中:Q代表投资者自有资本总额中投资于风险组合的比例,1-Q代表投资于无风险资产的比例。【提示】如果贷出资金,Q将小于1;如果是借入资金,Q会大于1。结论(1)资本市场线提示出持有不同比例的无风险资产和市场组合情况下风险和预期报酬率的权衡关系。在M点的左侧,你将同时持有无风险资产和风险资产组合。在M点的右侧,你将仅持有市场组合M,并且会借入资金以进一步投资于组合M。(2)资本市场

41、线与机会集相切的切点M是市场均衡点,它代表惟一最有效的风险资产组合。(3)个人的效用偏好与最佳风险资产组合相独立(或称相分离)。重点把握的结论:1.证券组合的风险不仅与组合中每个证券的报酬率标准差有关,而且与各证券之间报酬率的协方差有关。2.对于一个含有两种证券的组合,投资机会集曲线描述了不同投资比例组合的风险和报酬之间的权衡关系。3.风险分散化效应有时使得机会集曲线向左凸出,并产生比最低风险证券标准差还低的最小方差组合。4.有效边界就是机会集曲线上从最小方差组合点到最高预期报酬率的那段曲线。5.持有多种彼此不完全正相关的证券可以降低风险。6.如果存在无风险证券,新的有效边界是经过无风险利率并

42、和机会集相切的直线,该直线称为资本市场线,该切点被称为市场组合,其他各点为市场组合与无风险投资的有效搭配。7.资本市场线横坐标是标准差,纵坐标是报酬率。该直线反映两者的关系即风险价格。5、资本资产定价模式(CAPM模型)(一)系统风险的衡量指标1.单项资产的系数含义某个资产的收益率与市场组合之间的相关性。结论市场组合相对于它自己的贝他系数是1。(1)=1,表示该资产的系统风险程度与市场组合的风险一致;(2)1,说明该资产的系统风险程度大于整个市场组合的风险;(3)1,说明该资产的系统风险程度小于整个市场投资组合的风险;(4)=0,说明该资产的系统风险程度等于0。【提示】(1)系数反映了相对于市

43、场组合的平均风险而言单项资产系统风险的大小。(2)绝大多数资产的系数是大于零的。如果系数是负数,表明这类资产收益与市场平均收益的变化方向相反。计算方法(1)回归直线法:利用该股票收益率与整个资本市场平均收益率的线性关系,利用回归直线方程求斜率的公式,即可得到该股票的值。(2)定义法影响因素(1)该股票与整个股票市场的相关性;(2)股票自身的标准差(同向);(3)整个市场的标准差(反向)。【提示】资产组合不能抵消系统风险,所以,资产组合的系数是单项资产系数的加权平均数。(二)资本资产定价模型(CAPM)和证券市场线(FML)资本资产定价模型的基本表达式根据风险与收益的一般关系:必要收益率=无风险

44、收益率+风险附加率资本资产定价模型的表达形式:Ri=Rf+(Rm-Rf)证券市场线证券市场线就是关系式:Ri=R f+(Rm-R f)所代表的直线。横轴(自变量):系数;纵轴(因变量):Ri必要收益率;斜率:(Rm-Rf)市场风险溢价率(市场风险补偿率);截距:Rf无风险利率。【提示】市场风险溢价率(Rm-Rf)反映市场整体对风险的偏好,如果风险厌恶程度高,则证券市场线的斜率(Rm-Rf)的值就大。证券市场线与资本市场线的比较证券市场线资本市场线描述的内容描述的是市场均衡条件下单项资产或资产组合(无论是否已经有效地分散风险)的期望收益与风险之间的关系。描述的是由风险资产和无风险资产构成的投资组

45、合的有效边界。测度风险的工具单项资产或资产组合对于整个市场组合方差的贡献程度即系数。整个资产组合的标准差。适用单项资产或资产组合(无论是否有效分散风险)有效组合斜率与投资人对待风险态度的关系市场整体对风险的厌恶感越强,证券市场线的斜率越大,对风险资产所要求的风险补偿越大,对风险资产的要求收益率越高。不影响直线的斜率。【提示】投资者个人对风险的态度仅仅影响借入或贷出的资金量,不影响最佳风险资产组合。本章总结1.货币时间价值的系数之间的关系;2.资金时间价值计算的灵活运用(内插法确定利率、期限;有效年利率、报价利率间的关系);3.投资组合的风险和报酬的相关结论;4.资本资产定价模式;5.系数的含义

46、及结论;6.证券市场线与资本市场线的比较。第十一章 股利分配1、股利支付的程序股利支付过程中的重要日期:顺序内容说明1股利宣告日公司董事会将股东大会通过本年度利润分配方案的情况以及股利支付情况予以公告的日期。2股权登记日有权领取本期股利的股东资格登记截止日期。凡是在股权登记日这一天登记在册的股东才有资格领取本期股利,而在这一天之后登记在册的股东,即使是在股利支付日之前买入的股票,也无权领取本期分配的股利。3除息日也称除权日,是指股利所有权与股票本身分离的日期,将股票中含有的股利分配权利予以解除,即在除息日当日及以后买入的股票不再享有本次股利分配的权利。我国上市公司的除息日通常是在登记日的下一个

47、交易日。4股利支付日向股东正式发放股利的日期。2、股利理论(一)股利无关论(完全市场理论)主要观点(1)投资者并不关心公司股利的分配;(2)股利的支付比率不影响公司的价值。理论假设(1)公司的投资政策已确定并且已经为投资者所理解;(2)不存在股票的发行和交易费用(即不存在股票筹资费用);(3)不存在个人或公司所得税;(4)不存在信息不对称;(5)经理与外部投资者之间不存在代理成本。(二)股利相关论:1.税差理论;2.客户效应理论;3.“一鸟在手”理论;4.代理理论5.信号理论。1.税差理论税差:现金股利税和资本利得税有差异一般出于保护和鼓励资本市场投资的目的,会采用股利收益的税率高于资本利得的

48、税率差异税率制度。如果不考虑股票交易成本,分配股利的比率越高,股东的股利收益纳税负担会明显高于资本利得纳税负担,企业应采取低现金股利比率的分配政策。如果存在股票的交易成本,甚至当资本利得税与交易成本之和大于股利收益税时,偏好定期取得股利收益的股东自然会倾向于企业采用高现金股利支付率政策。基本观点 【提示】税差理论说明了当股利收益税率与资本利得税率存在差异时,将使股东在继续持有股票以期取得预期资本利得与立即实现股利收益之间进行权衡。2.客户效应理论边际税率较高的投资者(高收入阶层和风险偏好投资人,税负高,偏好资本增长)偏好低股利支付率的股票,偏好少分现金股利、多留存。边际税率较低的投资者(低收入

49、阶层和风险厌恶投资人,税负低,偏好现金股利)喜欢高股利支付率的股票。基本观点【提示】客户效应理论是对税差效应理论的进一步扩展,研究处于不同税收等级的投资者对待股利分配态度的差异。3.“一鸟在手”理论在手之鸟:当期股利收益在林之鸟:未来的资本利得一鸟在手,强于二鸟在林股东更偏好于现金股利而非资本利得,倾向于选择股利支付率高的股票。为实现股东价值最大化目标,企业应实行高股利分配率的股利政策。【依据】企业权益价值=分红额/权益资本成本当股利支付率提高时,股东承担的收益风险会降低,权益资本成本也会降低,则企业价值提高。基本观点4.代理理论基于代理理论对股利分配政策选择的分析将是多种因素权衡的复杂过程。

50、股东与债权人之间的代理冲突。债权人为保护自身利益,希望企业采取低股利支付率。经理人员与股东之间的代理冲突。高股利支付率政策,有利于抑制经理人员随意支配自由现金流的代理成本,也有利于满足股东取得股利收益的愿望。常见的代理冲突5.信号理论基本观点:在信息不对称的情况下,公司可以通过股利政策向市场传递有关公司未来盈利能力的信息。股利政策所产生的信息效应会影响股票的价格。 【提示】鉴于股利与投资者对股利信号信息的理解不同,所做出的对企业价值的判断也不同。可能的信号好信号差信号高股利支付率未来业绩大幅增长企业没有前景好的投资项目低股利支付率企业有前景看好的投资项目企业未来出现衰退3、制定股利分配政策应该

51、考虑的因素(一)法律因素因素说明1.资本保全的限制公司不能用资本(包括股本和资本公积)发放股利。2.企业积累的限制按照法律规定,公司税后利润必须先提取法定公积金。此外还鼓励公司提取任意公积金,只有当提取的法定公积金达到注册资本的50%时,才可以不再提取。3.净利润的限制规定公司年度累计净利润必须为正数时才可发放股利,以前年度亏损必须足额弥补。4.超额累积利润限制许多国家规定公司不得超额累积利润,一旦公司的保留盈余超过法律认可的水平,将被加征额外税额。我国法律对公司累积利润尚未作出限制性规定。5.无力偿付的限制基于对债权人的利益保护,如果一个公司已经无力偿付负债,或股利支付会导致公司失去偿债能力

52、,则不能支付股利。(二)股东因素限制因素说明稳定的收入和避税考虑依靠股利维持生活的股东要求支付稳定的股利; 高股利收入的股东出于避税考虑,往往反对发放较多的股利。防止控制权稀释考虑为防止控制权的稀释,持有控股权的股东希望少募集权益资金,少分股利。(三)公司因素限制因素说明盈余的稳定性盈余相对稳定的公司有可能支付较高的股利,盈余不稳定的公司一般采取低股利政策。公司的流动性公司的流动性较低的公司往往支付较低的股利。举债能力具有较强的举债能力的公司往往采取较宽松(高)的股利政策,而举债能力弱的公司往往采取较紧(低)的股利政策。投资机会有良好投资机会的公司往往少发股利,缺乏良好投资机会的公司,倾向于支

53、付较高的股利。资本成本保留盈余(不存在筹资费用)的资本成本低于发行新股。从资本成本考虑,如果公司有扩大资金的需要,也应当采取低股利政策。债务需要具有较高债务偿还需要的公司一般采取低股利政策。(四)其他因素限制因素说明债务合同约束如果债务合同限制现金股利支付,公司只能采取低股利政策。通货膨胀通货膨胀时期,盈余会被当作弥补折旧基金购买力水平下降的资金来源,通货膨胀时期股利政策往往偏紧。4、股利分配政策(一)剩余股利政策优点:采用剩余股利政策的根本理由在于保持理想的资本结构,使加权平均资本成本最低。 缺点:股利发放额每年随投资机会和盈利水平的波动而波动,不利于投资者安排收入和支出。 提示:(1)保持

54、目标资本结构,不是指保持全部资产的负债比例不变。 (2)剩余股利政策是依靠股利维持生活的股东和养老基金管理人最不赞成的公司股利分配政策。(二)固定或持续增长的股利政策 优点: 稳定的股利向市场传递公司正常发展的信息,有利于树立公司良好的形象,增强投资者对公司的信心,稳定股票的价格。 有利于投资者安排股利收入和支出。 缺点:股利支付与盈余脱节。不能像剩余股利政策那样保持较低的资本成本。(三)固定股利支付率政策优点:能使股利与公司盈余紧密地配合,以体现多盈多分,少盈少分,无盈不分的原则。缺点:各年的股利变动较大,极易造成公司不稳定的感觉,对稳定股票价格不利。 (四)低正常股利加额外股利政策优点:具

55、有较大灵活性;使一些依靠股利度日的股东每年至少可以得到虽然较低但比较稳定的股利收人,从而吸引住这部分股东。6、股票股利、股票分割和回购 (一)股票股利与资本公积转增股本的比较相同点(1)会使股东具有相同的股份增持效果,但并未增加股东持有股份的价值;(2)由于股票股利与转增都会增加股本数量,但每个股东持有股份的比例并未改变,结果导致每股价值被稀释,从而使股票交易价格下降。区别点(1)对所有者权益内部具体项目的影响不同;(2)派发股票股利来自未分配利润,股东需要缴纳所得税,而资本公积转增股东不需要缴纳所得税。 (二)除权参考价的计算 通常,发放现金股利、股票股利和资本公积转增资本都会使股票价格下降

56、。在除权(除息)日:(三)股票分割与股票股利的比较内容股票股利股票分割不同点(1)面值不变; (2)股东权益内部结构变化;(3)属于股利支付方式;(4)在公司股价上涨幅度不大时,往往通过发放股票股利将股价维持在理想的范围之内(1)面值变小;(2)股东权益结构不变;(3)不属于股利支付方式;(4)在公司股价暴涨且预期难以下降时,才采用股票分割的办法降低股价相同点(1)普通股股数增加; (2)每股收益和每股市价下降; (3)资本结构不变(资产总额、负债总额、股东权益总额不变)。 (4)往往给人们传递一种“公司正处于发展中”的信息,从纯粹经济的角度看,二者没有区别。【理解】1.股票回购与现金股利的比

57、较内容股票回购现金股利不同点(1)股东得到的资本利得,需交纳资本利得税,税赋低; (2)股票回购对股东利益具有不稳定的影响;(3)不属于股利支付方式;(4)可配合公司资本运作需要。(1)发放现金股利后股东则需交纳股息税,税赋高;(2)稳定到手的收益;(3)属于股利支付方式。相同点(1)所有者权益减少; (2)现金减少。2.股票回购与股票分割及股票股利的比较内容股票回购股票分割及股票股利股数减少增加每股市价提高降低每股收益提高降低资本结构改变,提高财务杠杆水平不影响控制权巩固既定控制权或转移公司控制权不影响本章总结 1.各种股利理论的观点 2.股利分配政策的影响因素; 3.股票股利、股票分割、股票回购对股东和公司的影响;4.四种现金股利政策的含义,确定的步骤,以及采取各种股利政策的依据。 第十二章 普通股和长期负债筹资1、股票的销售方式股票的销售方式优点缺点自行销售方式发行公司可直接控制发行过程,实现发行意图,并节省发行费用。筹资时间较长,发行公司要承担全部发行风险,并需要发行公司有较高的知名度、信誉和实力。委托销售方式包销可及时筹足资本,不承担发行风险。损失部

- 温馨提示:

1: 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

2: 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

3.本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

5. 装配图网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

最新文档

- 党纪学习教育专题研讨发言提纲二篇

- 党纪学习教育专题研讨发言材料二篇

- 二篇党纪学习教育中心组研讨发言材料

- 在2024年市区委党纪学习教育工作安排部署讲话提纲心得体会合集

- 2024年在全县党纪学习教育工作动员部署会上的讲话心得体会合集

- 2024年党纪学习教育领导干部纪律教育专题培训讲话心得体会多篇

- 党纪学习教育心得体会参考范文6篇汇编

- 2024党纪学习教育实施方案计划表

- 镇党委开展党纪学习教育实施方案二篇

- 某县委书记在全县党纪学习教育动员部署会

- 某县委常委、纪委书记在党纪学习教育专题读书班专题研讨会上的发言

- 某县纪委书记学习新修订《中国共产党纪律处分条例》的研讨发言

- 某县委书记在县委党纪学习教育读书班暨县委理论学习中心组专题学习会议上的讲话

- 某县委书记在党纪学习教育动员部署会上的讲话

- 某县委书记在党纪学习教育专题读书班开班式上的讲话